PIS Folha

De acordo com a Receita Federal do Brasil, são contribuintes nesta modalidade:

- Até 28 de setembro de 1999, as entidades sem fins lucrativos, definidas como empregadoras pela legislação trabalhista e as fundações ( Lei nº 9.715, de 1998, art. 2º);

- A partir de 28 de setembro de 1999, as entidades sem fins lucrativos relacionadas no art. 13 da MP nº 1.858-6, de 1999, e reedições;

- As sociedades cooperativas (art. 2º da Lei nº 9.715, de 1998, e artigos 15 e 16 da Medida Provisória nº 1.858-7, de 1999, e reedições).

Atenção

As cooperativas de produção, observado o disposto no Ato Declaratório SRF nº 88, de 17 de novembro de 1999, e na Instrução Normativa SRF nº 145, de 1999, deverão adotar o regime previsto na MP nº 1.858-7, de 1999, e reedições, a partir de 1º de novembro de 1999.

Alíquota: a alíquota a ser aplicada sobre a base de cálculo é de 1% (um por cento).

No Administração de Pessoal

Para que o Administração de Pessoal enfeite a geração do DARF PIS Folha, deverão ser seguidos os seguintes procedimentos:

- Em Empresas > Empresas (FR030EMP) indicar "S - Sim" no campo PIS Folha;

- Ainda em Empresas > Empresas, indicar no campo Totalizador do PIS a forma

como o sistema deverá encontrar a base de cálculo, que poderá ser:

- Através do totalizador de eventos;

- Em Tabelas > Eventos > Totalizadores, cadastrar um totalizador de eventos na tabela de eventos utilizada pela empresa. Indicar Tipo Soma = 1 e na grade Base Cálculo os eventos com '+' (soma para base de cálculo) ou '-' (diminui da base de cálculo).

Se o número de eventos ultrapassar o limite de cadastramento do totalizador, poderão ser criados quantos totalizadores forem necessários e, ao final, deve ser criado um totalizador com o campo Tipo Soma definido como "7", que somará todos os outros totalizadores.

- Indicar neste campo Totalizador do PIS o código criado no tópico anterior.

- Para professor, serão verificadas as atividades/disciplinas cadastradas;

- Para colaborador normal, serão verificadas as horas úteis.

Nota

Para empresa configurada para totalizador, o sistema irá calcular os rateios pelo padrão:

Em Empresas > Contábil > Cadastrar CLC, cadastrar os CLCs que contabilizarão os valores do PIS Folha:

- O CLC de débito deverá ter Tipo Base = "T - Totalizador" e deverá indicar na grade + o código do Totalizador indicado no cadastro da Empresa;

- O CLC de crédito deverá ter Tipo Base = "C - CLCs" e deverá indicar na grade + o código do CLC de débito.

- Em Tabelas > Eventos > Eventos > Cadastro (FR008EVC), guia Incidências, parametrizar o campo Pis Folha e Pis 13º salário com as opções disponíveis: '+' (soma para base de cálculo), '-' (diminui da base de cálculo), 'N' (não considera para base de cálculo).

Criar os eventos com as características abaixo, o qual armazenará a base de cálculo da folha de pagamento e rescisão de cada colaborador para ser utilizada na contabilização:

Evento para armazenar a base da Folha de Pagamento

- Característica: 58C;

- Regra: 018;

- Tipo Evento: 4;

- Valor Cálculo: 1,00;

- Código CLC: indicar o código do CLC de débito neste campo (conforme explicado no tópico seguinte);

- Guia Incidências: tudo "N - Não";

- Guia Base: + 9032 com tipo 01;

- Guia Cálculos: liberar todos os cálculos que se fizerem necessários, de acordo com os eventos que possuem incidência, com exceção dos cálculos de tipos 12, 13 e 14 que não podem ser informados, pois o sistema encontra a diferença pelo cálculo de origem;

- Guia Afastamentos: indicar a situação 007.

Evento para armazenar a base 13º Salário da Folha de Rescisão

- Característica: 58M (em Tabelas > Motivos > Causas Demissão deve conter "S - Sim " no campo Outros Eventos Rescisão. Caso contrário, este evento não será calculado);

- Regra: 018;

- Tipo Evento: 4;

- Valor Cálculo: 1,00;

- Código CLC: indicar o código do CLC de débito neste campo (conforme explicado no tópico seguinte);

- Guia Incidências: tudo "N - Não";

- Guia Base: + 9555 com tipo 01. Ele é calculado somente na guia Outros Eventos da Rescisão;

- Guia Afastamentos: Indicar as situações 001, 002, 003, 004, 005, 006, 008, 009.

Evento para armazenar a base 13º Salário da Folha de Pagamento

- Característica: 58B;

- Regra: 018;

- Tipo Evento: 4;

- Valor Cálculo: 1,00;

- Código CLC: indicar o código do CLC de débito neste campo (conforme explicado no tópico seguinte);

- Guia Incidências: tudo "N - Não";

- Guia Base: + 9555 com tipo 01;

- Guia Cálculos: 31 - Adiantamento de 13° e 32 - 13° Integral;

- Guia Afastamentos: indicar Situação 007.

Importante

Se a empresa contratar colaboradores com a categoria "111 - Empregado - Contrato de trabalho intermitente", é necessário incluir no evento, na guia Cálculos, o código de cálculo 11, pois as verbas do 13º salário devem ser recolhidas mensalmente.

Evento para armazenar a base de Rescisão

- Característica: 58D (em Tabelas > Motivos > Causas Demissão deve conter "S - Sim" no campo Outros Eventos Rescisão. Caso contrário, este evento não será calculado);

- Regra: 018;

- Tipo Evento: 4;

- Valor Cálculo: 1,00;

- Código CLC: indicar o código do CLC de débito neste campo (conforme explicado no tópico seguinte);

- Guia Incidências: tudo "N - Não";

- Guia Base: + 9032 com tipo 01. Na rescisão, o acumulador 9032 não verifica o tipo de cálculo (saldo de salários, aviso prévio indenizado, 13º salário proporcional, etc.). Ele é calculado somente na guia Outros Eventos da Rescisão, de forma cumulativa. Por isto, deve ser utilizada a característica 58D.

- Guia Afastamentos: Indicar as situações 001, 002, 003, 004, 005, 006, 008, 009.

- 2. Em Empresas > Contábil > Cadastrar CLC, cadastrar os CLCs que

contabilizarão os valores do PIS Folha:

- O CLC de débito deverá ter Tipo Base = "E - Eventos", sendo que contabilizará o valor da soma dos eventos cadastrados no item anterior;

- O CLC de crédito deverá ter Tipo Base = "C - CLCs" e deverá indicar na grade + o código do CLC de débito.

- Em Impostos > Imposto Federal > Darf > Emitir Darf > Pis Folha > Gerar, proceder a geração e a emissão da guia. Estes dados ficam gravados no item Impostos > Imposto Federal > Darf > Cadastro.

Importante

- Se houver mais de uma empresa que utilize a mesma Tabela de Eventos e queiram utilizar forma diferente de tratamento para o PIS Folha (por incidência e por totalizador), estas deverão ter Contas Contábeis diferenciadas e indicar a conta somente para o CLC que se refere ao padrão de cálculo adotado em cada uma. Caso contrário, ambos CLCs (por incidência e por totalizador) serão contabilizados para cada empresa, incorretamente.

- A rotina de incidência de PIS é somente para a nova rotina nova de provisão. Para a rotina antiga é preciso utilizar o totalizador do cadastro do PIS. Neste caso, deixar este campo Totalizador do PIS zerado.

eSocial Versão 1.3

O eSocial liberou um novo leiaute (Versão 1.3), e com essa atualização, houve mudanças na rotina do PIS. A base de cálculo do PIS, que antes considerava a Base Previdenciária, agora passa a considerar a Incidência da Rubrica.

No sistema, a rotina do PIS Folha pode ser tratada de duas formas: por totalizador ou por incidência.

Na liberação de 11/10/2024, versões 6.10.4.36 e 6.10.3.100, antecipamos parte dessa rotina do PIS para que os clientes possam ajustar a base antes da entrada em produção da Versão 1.3.

Orientações para ajustes no sistema para atender os dois cenários:

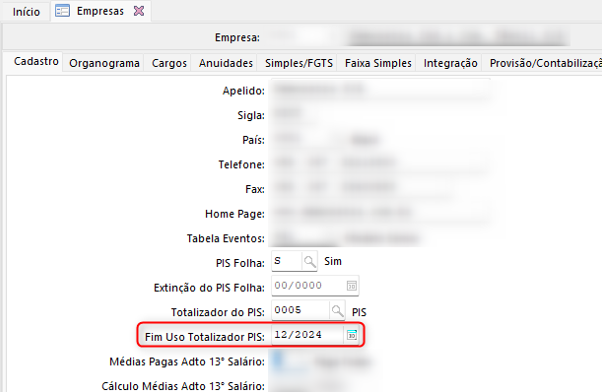

Acesse o menu Empresas > Empresas (FR030EMP) e modifique o campo Fim Uso Totalizador PIS.

Defina a data de término para o uso da rotina, sem remover as marcações dos campos PIS Folha e Totalizador do PIS, pois o sistema continuará considerando essas marcações para os cálculos iguais ou anteriores a essa data.

Nota

- Lembre-se de que o eSocial passará a considerar as incidências das Rubricas apenas a partir da Versão 1.3, com início em 01/2025. Antes dessa data, a base do PIS Folha continuará sendo a base previdenciária.

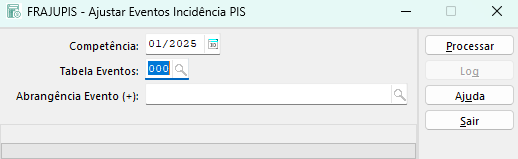

Acesse o menu eSocial > Rubricas > Ajustar Eventos Incidência PIS (FRAJUPIS) e realize os ajustes das Incidências.

Essa rotina verifica todos os eventos que possuem característica de 13º salário e incidência PIS Mensal igual a "S - Sim" e depois altera o campo PIS Mensal para "N - Não" e o campo PIS 13º Salário como "S - Sim".

Importante

- Após processar, é essencial consultar o log de processamento para confirmar quais eventos foram alterados, garantindo a precisão dos ajustes realizados.

- Caso precise consultar o log novamente, o código a ser utilizado é 240 – Ajustar Eventos Incidências PIS.

- A alteração da rubrica só será gerada se ela for utilizada em algum cálculo.

Acesse o menu eSocial > Rubricas > Ajustar Eventos Incidência PIS (FRAJUPIS) e realize os ajustes das Incidências.

Essa rotina verifica todos os eventos que possuem característica de 13º salário e incidência PIS Mensal igual a "S - Sim" e depois altera o campo PIS Mensal para "N - Não" e o campo PIS 13º Salário como "S - Sim".

Importante

- Após processar, é essencial consultar o log de processamento para confirmar quais eventos foram alterados, garantindo a precisão dos ajustes realizados.

- Caso precise consultar o log novamente, o código a ser utilizado é 240 – Ajustar Eventos Incidências PIS.

- A alteração da rubrica só será gerada se ela for utilizada em algum cálculo.

English

English Español

Español

English

English Español

Español