Remessa Por Conta e Ordem de Terceiros - Produtos Nacionalizados

Alguns incentivos fiscais relacionados ao ICMS eram concedidos pelos Estados que possuem portos.

Anteriormente, era comum importar produtos sem o pagamento do ICMS no momento do desembaraço aduaneiro, ou seja, o pagamento era suspenso até a efetiva saída do produto. Para eliminar essa prática, o governo federal criou a política de tributação das importações, que unificou a alíquota do ICMS para as operações interestaduais, desestimulando a concessão de incentivos fiscais pelos Estados e estabelecendo um tratamento tributário único.

Particularidades

- Geração de uma nota fiscal RCOT (que seja de operação interestadual).

- Produtos com origem de entrada 1,2,3 ou 8.

- Regras para assumir a alíquota de operação interestadual - Cadastro Armazém

- Será utilizado o percentual de operação interestadual (tela cadastro de armazém) caso NF-e seja considerada interestadual e apenas para os itens com origem de entrada iguais a:

1 – Estrangeira - Importação direta, exceto a indicada no código 6;

2 – Estrangeira – Adquirida no mercado interno, exceto indicada no código 7;

3 – Nacional, mercadoria ou bem com Conteúdo de Importação superior a 40% (quarenta por cento) e igual interior a 70% (setenta por cento);

8 - Nacional – Mercadoria ou bem com Conteúdo de Importação superior a 70% (setenta por cento).

Para itens com origens diferentes será utilizado a alíquota da tela "Alíquota de ICMS por Estado".

- Será utilizado o percentual de operação interestadual (tela cadastro de armazém) caso NF-e seja considerada interestadual e apenas para os itens com origem de entrada iguais a:

- Regras para assumir a alíquota do Cadastro Armazém - Alíquota de ICMS por estado

- Quando a NF-e não for interestadual todos os itens serão calculados usando a alíquota de ICMS referente a UF Origem/Destino de acordo com cadastro da tela "Alíquota de ICMS por Estado".

- Caso a NF-e seja interestadual, porém o produto estiver com a origem de entrada diferente de 1, 2, 3 e 8 será utilizado também para cálculos a alíquota de ICMS da tela "Alíquota de ICMS por Estado".

- Caso campo "Alíquota - ICMS Interestadual" no cadastro de armazém esteja nulo ou 0 ao gerar RCOT será utilizado padrão para todos os itens a alíquota do cadastro de "Alíquota de ICMS por Estado", sendo assim caso a origem do item seja nacionalizada (e nota fiscal de operação interestadual) pode ocorrer rejeição da NF-e pela SEFAZ.

- A regra de Substituição ICMS por NCM não será aplicada quando o produto estiver em conformidade com as regras de Produtos Nacionalizados.

- Caso a Situação tributária do produto (ST) seja ISENTA(40) ou NÃO TRIBUTADA(41) NÃO deverá haver tributação de ICMS independente da origem da mercadoria ou natureza de envio entre UF Origem/Destino.

- A regra de Substituição ICMS por NCM não será utilizada quando o produto do Pedido de Venda/Nota Fiscal de Saída for de origem estrangeira.

- A regra de Nacionalização não será utilizada quando o código de Substituição Tributária(ST) for igual Não Tributada(41).

Esta funcionalidade será compatível com as versões superiores a 8.12.7.188 do Gestão de Armazenagem | WMS Senior.

(Referente WMS-15126 / WMS-12650)

Parametrizações

Acesse Cadastro > Armazém > Armazém > botão Configuração > guia Nota Fiscal > grupo Configuração Padrão de Alíquota ICMS para produto com Nacionalização

- Alíquota ICMS - Interestadual: utilizado para NCM de produtos nacionalizados em Operações Interestaduais. Com origem do produto:

(1) Estrangeira importação direta,

(2) Estrangeira adquirida no mercado interno

(3) Nacional com conteúdo de importação superior a 40% e inferior a 70%

(8) Nacional com conteúdo de importação superior a 70%

Quando a parametrização for igual a 0(zero) ou nula, o Gestão de Armazenagem | WMS Senior irá considerar as alíquotas do ICMS cadastradas para os estados de origem e destino, ignorando a regra de produtos nacionalizados. Isso significa que, mesmo que a origem seja estrangeira, o sistema irá utilizar as alíquotas definidas para os estados envolvidos na operação.

Acesse Cadastro > Fiscal > Alíquota de ICMS por Estado

- Informações presentes nesse cadastro serão utilizadas de acordo com UF Origem/Destino da nota fiscal durante a geração da RCOT, caso o item não se encaixe nas regras da operação interestadual de produtos nacionalizados.

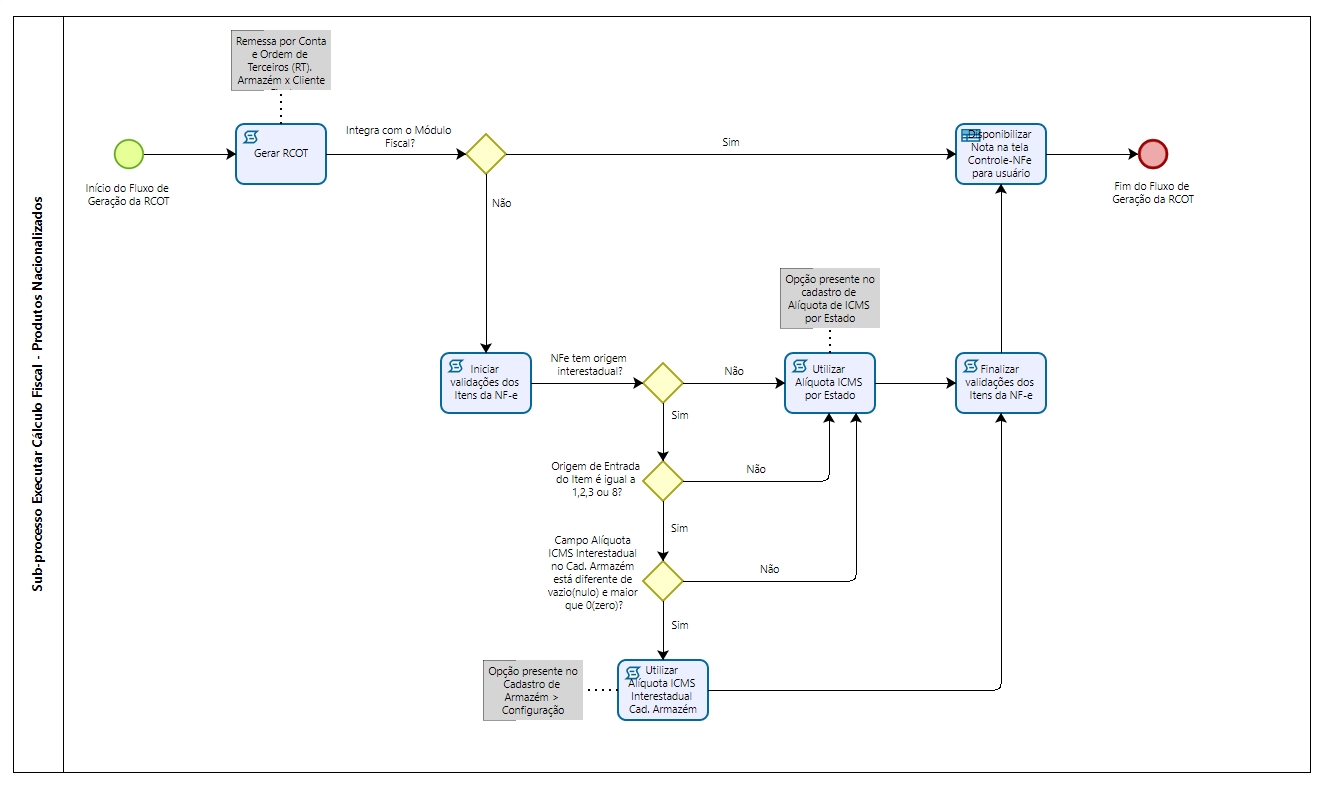

Fluxos

A nota fiscal pertencente a natureza Remessa Por Conta e Ordem de Terceiros(RCOT) é originada de forma automática pelo Gestão de Armazenagem | WMS Senior, a partir de fluxos da expedição onde há vínculo com pedidos de retorno simbólico e/ou armazenagem e/ou GMB.

Ao gerar uma nota fiscal (RCOT) o sistema utiliza diferentes regras fiscais para o cálculo dos valores tributados para cada item. O fluxo de produtos nacionalizados faz parte de uma dessas regras, e é utilizado para direcionar o valor correto (de acordo com a SEFAZ) da alíquota do ICMS de cada item.

Acesse as regras para o fluxo de produtos nacionalizados ao gerar RCOT.

A diferença entre produto nacional e nacionalizado é a seguinte:

- Produto Nacional: sofreu algum tipo de industrialização em território nacional.

- Produto Nacionalizado: é de origem estrangeira, ou seja, importado e submetido ao processo de desembaraço aduaneiro no Brasil.

O Gestão de Armazenagem | WMS Senior permitirá a parametrização da alíquota de ICMS - Interestadual por Armazém, onde será possível informar os 4% da tributação unificada para operações com produtos importados. No entanto, cada Armazém é responsável por avaliar a legislação do seu estado e parametrizar com a porcentagem correta para a operação.

A identificação da origem do produto em importação de XML é feita através do Tributação pelo ICMS(CST) do item, que é formado por 3 dígitos, sendo o primeiro dígito a origem e os dois últimos a tributação.

| TABELA A - ORIGEM DA MERCADORIA OU SERVIÇO | Aplicar 4% operações interestaduais |

|---|---|

| 0 - Nacional, exceto as indicadas nos códigos 3, 4, 5, 8 | |

| 1 - Estrangeira - Importação direta, exceto a indicada no código 6 | X |

| 2 - Estrangeira - Adquirida no mercado interno, exceto a indicada no código 7 | X |

| 3 - Nacional, mercadoria ou bem com Conteúdo de Importação superior a 40% (quarenta por cento) e igual ou inferior a 70% (setenta por cento) | X |

| 4 - Nacional, cuja produção tenha sido feita em conformidade com os processos produtivos básicos de que tratam o Decreto-Lei nº 288/1967, e as Leis Federais n.os 8.248/1991, 8.387/1991, 10.176/2001 e 11.484/2007 | |

| 5 - Nacional, mercadoria ou bem com Conteúdo de Importação inferior ou igual a 40% (quarenta por cento) | |

| 6 - Estrangeira - Importação direta, sem similar nacional, constante em lista de Resolução CAMEX e gás natural | |

| 7 - Estrangeira - Adquirida no mercado interno, sem similar nacional, constante em lista de Resolução CAMEX e gás natural | |

| 8 - Nacional - Mercadoria ou bem com conteúdo de importação superior a 70% (setenta por cento) | X |

| TABELA B - TRIBUTAÇÃO PELO ICMS | |

|---|---|

| 00 | Tributada integralmente |

| 10 | Tributada e com cobrança do ICMS por substituição tributária |

| 20 | Com redução de Base de cálculo (BC) |

| 30 | Isenta ou não tributada e com cobrança do ICMS por substituição tributário |

| 40 | Isenta |

| 41 | Não tributada |

| 50 | Com suspensão |

| 51 | Com diferimento |

| 60 | ICMS cobrado anteriormente por substituição tributária |

| 70 | Com redução de Base de Cálculo(BC) e cobrança do ICMS por substituição tributária |

| 90 | Outras |

English

English Español

Español

English

English Español

Español