01/07/2022 | Legislação SC - Portaria SEF nº 253/2022 - Mudanças no Manual de Orientação e nas Especificações do Arquivo Eletrônico para a Entrega da DIME e da DCIP

- Santa Catarina | Legislação

- Portaria SEF nº 253/2022

- Publicado em 30/06/2022

Foi realizada diversas alterações no Manual de Orientação e as Especificações do Arquivo Eletrônico para a Entrega da Declaração de Informações do ICMS e Movimento Econômico (DIME) e do Demonstrativo de Créditos Informados Previamente (DCIP).

Art. 1º O item 3.2.10. do Anexo I da Portaria SEF nº 153, de 27 de março de 2012, passa a vigorar com a seguinte redação:

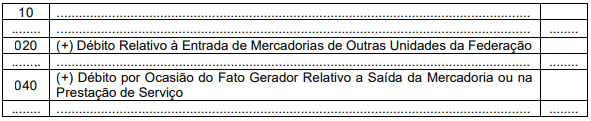

“3.2.10. Quadro 10 - Débitos Específicos (compensáveis ou não após o recolhimento): discriminar os seguintes débitos incorridos no período de referência ou em períodos de referência anteriores, que eventualmente possam ser compensados ou não após a comprovação de seu recolhimento. Os débitos informados com a classe de vencimento 19992 no Quadro 12, serão informados pelo valor recolhido, atualizado acrescido de multas e juros, se for o caso:

3.2.10.1. ...

- não lançar neste item o imposto incidente sobre a operação de importação, compensado nos termos do RICMS/SC-01, Parte Geral, art. 53, § 7º, quando já lançado no campo 040 do Quadro 04;

3.2.10.2. Item 020 - Débito Relativo à Entrada de Mercadorias de Outras Unidades da Federação: lançar o valor incidente sobre bens e mercadorias oriunda de outra unidade da Federação, referente aos fatos geradores ocorridos no período de referência da declaração. Este valor compreenderá o valor do imposto recolhido dentro do período, bem como o imposto a recolher em período seguinte;

- neste campo não deve ser preenchido com o débito do diferencial de alíquota nas aquisições destinadas a integração do ativo permanente ou ao uso ou consumo, quando já lançados nos respectivos campos 020 e 030 do Quadro 04.

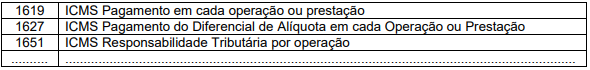

3.2.10.3. Item 030 - Débito por Responsabilidade Tributária: lançar o valor referente a operações ou prestação de serviço com previsão legal de responsabilidade tributária, exceto os casos de substituição tributária, relativo aos fatos geradores ocorridos no período de referência da declaração. Este valor compreenderá o valor do imposto recolhido dentro do período, bem como, o imposto a recolher em período seguinte;

3.2.10.4. Item 040 - Débito por Ocasião do Fato Gerador Relativo a Saída da Mercadoria ou na Prestação de Serviço: lançar o valor incidente na saída da mercadoria e na prestação de serviço com previsão legal de recolhimento por ocasião do fato gerador, referente aos fatos geradores ocorridos no período de referência da declaração. Este valor compreenderá o imposto recolhido dentro do período, bem como o imposto a recolher no período seguinte;

- neste item serão lançados também o ICMS correspondente ao imposto próprio recolhido ou a recolher decorrentes das saídas de AEH promovida por distribuidora de combustíveis ou importadores, apurados nos termos do RICMS-SC/01, Anexo 3, arts. 164 e 165, e recolhidos por operação; e

- o ICMS apurado por operação e recolhido a cada saída quando exigido em Termo de Enquadramento de Contumaz ou em Ato Declaratório/RE, conforme disposto no art. 53, § 1º, III, “f”

3.2.10.6. Item 050 - Outros Débitos Eventuais: lançar o valor correspondente a quaisquer outros débitos, para os quais haja a determinação expressa de recolhimento em separado que não se enquadre em outro item deste quadro. Este valor compreenderá o imposto recolhido dentro do período, bem como, o imposto que venha a ser recolhido nos períodos seguintes.

- neste item deve ser lançado o ICMS decorrente da emissão de Nota Fiscal Complementar para fins de regularização da diferença de preço ou quantidade e para correção do valor do imposto, se este tiver sido destacado a menor, em virtude de erro de cálculo, em período de referência posterior daquele em tenha sido emitido o documento original.

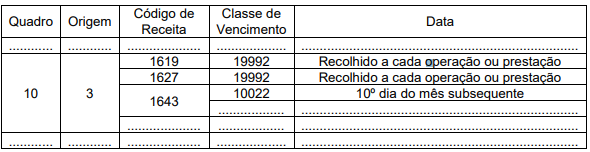

Art. 2º O item 3.2.12. do Anexo I da Portaria SEF nº 153, de 2012, passa a vigorar com a seguinte redação:

3.2.12...

3.2.12.3...

a)...

Receitas com classe de vencimento igual a 19992

3.2.12.4...

b.1) quando for efetuado mais de um recolhimento de um mesmo Código de Receita na mesma data de pagamento, informar uma única linha para cada data de pagamento;

a) o pagamento antecipado ou por ocasião do fato gerador recolhido com Código de Receita que não exija classe de vencimento:

a.1) serão informados pelo valor recolhido, acrescido de multas e juros, se for o caso;

a.2) serão informados pelo somatório dos valores recolhidos de um mesmo Código de Receita em cada data de vencimento, na hipótese do item “b.1” do 3.2.12.4.

3.2.12.6...

3.2.12.7...

3.2.12.9. Informar o número da concessão do TTD que concedeu a dilação de prazo para pagamento do imposto para as classes de vencimento: 10022, 10197, 10243, 10308, 10340, 10359, 10405 e 10448. Informar com “00000000000000” caso não se trate de imposto com prazo de dilatado autorizado por TTD.” (NR)

Art. 3º Esta Portaria entra em vigor na data da sua publicação, produzindo efeitos a contar de 1º de julho de 2022.

Art. 4º Ficam revogados os seguintes dispositivos do Anexo I da Portaria SEF nº 153, de 2012:

- alínea “a” do item 3.2.10.3.;

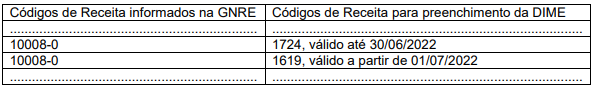

- códigos de receita 1554, 1570, 1589 e 1724 da alínea “a” do item 3.2.12.3; e

- os seguintes itens do Quadro 10, Origem 3, do item 3.2.12.6.:

- Classes de Vencimento 10022, 10308, 10340, 10359 e 10197 do Código de Receita 1449;

- Classe de Vencimento 19992 do Código de Receita 1554;

- Classe de Vencimento 19992 do Código de Receita 1570;

- Classe de Vencimento 19992 do Código de Receita 1589;

- Classes de Vencimento 10014, 10103 e 10421 do Código de Receita 1600; e

- Classe de Vencimento 19992 do Código de Receita 1724.

Fonte: Pe SEF SC

English

English Español

Español