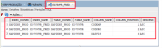

F669SPC - SPED Contribuições

Conforme os termos do art. 2º do Decreto nº 6.022, de 2007, ficam obrigadas a adotar o SPED Contribuições todas as pessoas jurídicas sujeitas à apuração das referidas contribuições sociais, incidentes sobre o faturamento e a receita, nos regimes não cumulativo e cumulativo, com base nos seguintes prazos de obrigatoriedade:

- em relação aos fatos geradores ocorridos a partir de 1º de abril de 2011, as pessoas jurídicas sujeitas a acompanhamento econômico-tributário diferenciado no ano-calendário de 2010, nos termos da Portaria RFB nº 2.923, de 16 de dezembro de 2009, e sujeitas à tributação do Imposto sobre a Renda com base no Lucro Real;

- em relação aos fatos geradores ocorridos a partir de 1º de julho de 2011, as demais pessoas jurídicas sujeitas à tributação do Imposto sobre a Renda com base no Lucro Real;

- em relação aos fatos geradores ocorridos a partir de 1º de janeiro de 2012, as demais pessoas jurídicas sujeitas à tributação do Imposto sobre a Renda com base no Lucro Presumido ou Arbitrado;

- em relação aos fatos geradores ocorridos a partir de 1º de janeiro de 2012, as instituições financeiras e demais pessoas jurídicas referidas nos §§ 6º, 8º e 9º do art. 3º da Lei nº 9.718, de 1998, independente de estarem ou não sujeitas a acompanhamento econômico-tributário diferenciado.

Processos

Importante

Por ser um arquivo eletrônico com muitas informações, sua geração deve ocorrer em uma estação Gestão Empresarial | ERP, não sendo possível executar a rotina em ambientes Middleware Senior, WA (Windows Access) ou BA (Browser Access).

- inicialmente, para a geração do arquivo magnético do SPED Contribuições, faz-se necessário informar qual a empresa deseja gerar o arquivo, pois todas as informações contidas no arquivo devem pertencer apenas a uma única empresa;

- o período na qual será gerado as informações para compor o arquivo também deve ser informado com data inicial e final, sendo que este período deve ser mensal;

- para efetuar a geração dos registros, deverão ser definidos as opções em branco para cada registro, podendo o usuário gerar quantos registros desejar ou podendo gerar todos que estão disponíveis na tela, caso marcar a opção EFD PIS/COFINS, assim, todos os demais serão definidos automaticamente;

- os registros estão disponíveis na opção EFD PIS/COFINS, ao clicar no +, serão demonstrados os registros logo abaixo, conforme a sua hierarquia. Assim como, ao clicar no -, os registros-filhos serão escondidos na estrutura hierárquica da geração do arquivo do EFD PIS/COFINS;

- a estrutura dos registros do EFD PIS/COFINS, são agrupados por hierarquia. Deste modo, ao selecionar um registro mestre, os registros complementares a esse também serão selecionados. Caso deseje que os mesmos não sejam gerados será preciso desmarcá-los;

- a estrutura hierárquica dos registros facilitará o conhecimento ao usuário, de quais os registros que dependem uns dos outros para a geração;

- os códigos informados nos títulos dos registros são referentes aos modelos da espécie do documento e os registros correspondentes serão gerados de acordo com a espécie do documento, conforme definição pela Secretaria da Receita Federal;

- ao efetuar o processamento do EFD PIS/COFINS o arquivo é gerado com extensão .TXT;

- ao marcar qualquer registro do grupo, serão gerados os registros obrigatórios do mesmo;

- "É possível a geração do arquivo em períodos sem a apuração do faturamento por regime tributário. Nesse caso, aparecerá a mensagem Apuração do faturamento por regime de tributação não efetuado. Desejar continuar?" Ao escolher a opção Não, a geração do arquivo será abortada. Ao escolher a opção Sim, o arquivo será gerado, porém não serão exportadas as informação das notas fiscais em nenhum dos registros;

- ao acessar a tela no ambiente Middleware Senior, aparecerá a seguinte mensagem: Este recurso não está disponível no ambiente Middleware Senior.

Seleção automática dos registros conforme a forma de tributação da empresa

- a seleção automática de registros pode ser utilizada para a geração do SPED Contribuições e será realizada de acordo com a forma de tributação da empresa (F070FEF);

- ao clicar com o botão direito do mouse na tela F669SPC, um menu rápido (ligado à lista de registros hierárquicos) será apresentado com as opções Marcar Todos,Desmarcar Todos e Marcar Conforme Parâmetros Geração do SPED;

- ao selecionar a opção Marcar Todos, todos os registros do arquivo serão marcados;

- selecionando a opção Desmarcar Todos, todos os registros do arquivo serão desmarcados;

- ao selecionar a opção Marcar Conforme Parâmetros Geração do SPED, os registros do arquivo serão marcados de acordo com a seguinte regra:

- quando o Tipo Empresa da filial (F070FCA) estiver definido como Atividade Financeira, serão marcados os registros 0000, 0001, 0035, 0100, 0110, 0111, 0120, 0140, 0145, 0150, 0190, 0200, 0205, 0206, 0208, 0400, 0450, 0500, 0600, F001, F600, F700, F800, I001, I010, I100, I200, I299, I300, I399, M001, M100, M105, M110, M115, M200, M205, M210, M211, M220, M225, M230, M300, M400, M410, M500, M505, M510, M515, M600, M605, M610, M611, M620, M625, M630, M700, M800, M810, P001, P100, P110, P199, P200, P210, 1001, 1010, 1020, 1100, 1101, 1102, 1300, 1500, 1501, 1502, 1700, 1800, 1809, 1900, 9001 e 9900.

- quando a Incidência Tributária (F669SPC) estiver definida como Exclusivamente Não Cumulativo ou Regime Cumulativo e Não Cumulativo, serão marcados os registros 0000, 0001, 0035, 0100, 0110, 0111, 0120, 0140, 0145, 0150, 0190, 0200, 0205, 0206, 0208, 0400, 0450, 0500, 0600, A001, A100, A110, A111, A120, A170, C001, C100, C110, C111, C120, C170, C175, C180, C181, C185, C188, C190, C191, C195, C198, C199, C380, C381, C385, C395, C396, C400, C405, C481, C485, C489, C490, C491, C495, C499, C500, C501, C505, C509, C600, C601, C605, C609, C800, C810, C820, C830, C850, C860, C870, C880, C890, D001, D100, D101, D105, D111, D200, D201, D205, D209, D300, D309, D350, D359, D500, D501, D505, D509, D600, D601, D605, D609, F001, F100, F111, F120, F129, F130, F139, F150, F200, F205, F210, F211, F600, F700, F800, M001, M100, M105, M110, M115, M200, M205, M210, M211, M220, M225, M230, M300, M350, M400, M410, M500, M505, M510, M515, M600, M605, M610, M611, M620, M625, M630, M700, M800, M810, P001, P100, P110, P199, P200, P210, 1001, 1010, 1020, 1100, 1101, 1102, 1200, 1210, 1220, 1300, 1500, 1501, 1600, 1610, 1620, 1700, 1800, 1809, 9001 e 9900.

- quando a Incidência Tributária (F669SPC) estiver definida como Exclusivamente Cumulativa e o Critério de Escrituração for igual a Regime de Caixa, serão marcados os registros 0000, 0001, 0035, 0100, 0110, 0111, 0120, 0140, 0145, 0150, 0190, 0200, 0205, 0206, 0208, 0400, 0450, 0500, 0600, F001, F200, F205, F210, F211, F500, F509, F510, F519, F525, F600, F700, F800, M001, M200, M205, M210, M211, M220, M225, M230, M300, M350, M400, M410, M600, M605, M610, M611, M620, M625, M630, M700, M800, M810, P001, P100, P110, P199, P200, P210, 1001, 1010, 1020, 1100, 1101, 1102, 1200, 1210, 1220, 1300, 1500, 1501, 1600, 1610, 1620, 1700, 1800, 1809, 1900, 9001 e 9900.

- quando a Incidência Tributária (F669SPC) estiver definida como Exclusivamente Cumulativa e o Critério de Escrituração for igual a Competência - Escrituração Consolidada, serão marcados os registros 0000, 0001, 0035, 0100, 0110, 0111, 0120, 0140, 0145, 0150, 0190, 0200, 0205, 0206, 0208, 0400, 0450, 0500, 0600, F001, F200, F205, F210, F211, F550, F559, F560, F569, F600, F700, F800, M001, M200, M205, M211, M220, M230, M300, M350, M400, M410, M600, M605, M610, M611, M620, M625, M630, M700, M800, M810, P001, P100, P110, P199, P200, P210, 1001, 1010, 1020, 1100, 1101, 1102, 1200, 1210, 1220, 1300, 1500, 1501, 1600, 1610, 1620, 1700, 1800, 1809, 1900, 9001 e 9900.

- quando a Incidência Tributária (F669SPC) estiver definida como Exclusivamente Cumulativa e o Critério de Escrituração for igual a Competência - Escrituração Detalhada, serão marcados os registros 0000, 0001, 0035, 0100, 0110, 0111, 0120, 0140, 0145, 0150, 0190, 0200, 0205, 0206, 0208, 0400, 0450, 0500, 0600, A001, A100, A110, A111, A120, A170, C001, C100, C175, C110, C111, C120, C170, C180, C181, C185, C188, C380, C381, C385, C400, C405, C481, C485, C489, C490, C491, C495, C499, C600, C601, C605, C609, C800, C810, C820, C830, C850, C860, C870, C880, C890, D001, D200, D201, D205, D209, D300, D309, D350, D359, D600, D601, D605, D609, F001, F100, F111, F200, F205, F210, F211, F600, F700, F800, M001, M200, M205, M210, M211, M220, M225, M230, M300, M350, M400, M410, M600, M605, M610, M611, M620, M625, M630, M700, M800, M810, P001, P100, P110, P199, P200, P210, 1001, 1010, 1020, 1100, 1101, 1102, 1200, 1210, 1220, 1300, 1500, 1501, 1502, 1600, 1610, 1620, 1700, 1800, 1809, 9001 e 9900.

Não será possível selecionar os registros que compõem o bloco P (Apuração da Contribuição Previdenciária sobre a Receita Bruta) da declaração, caso não houver algum código de imposto informado na contribuição previdenciária. Este tratamento se aplica para a seleção individual dos registros, como também para a utilização do novo menu rápido.

Observação

O registro 0145 (Regime de Apuração da Contribuição Previdenciária sobre a Receita Bruta) apenas será gerado quando houver um código de imposto informado para o campo Contribuição Previdenciária e o bloco P for marcado para geração.

Regra para a geração de notas fiscais nos blocos

Notas fiscais de entrada: devem possuir CST de PIS e COFINS do 50 ao 56 e 60 até 67 que são direito a crédito. Devem possuir valor de PIS e COFINS maior que zero, esta condição é para todos os registros que listam documentos fiscais de entrada;

Notas fiscais de venda: devem possuir CST PIS e COFINS, valor de Pis e Cofins e a transação deve compor o faturamento bruto e/ou Líquido da empresa;

Notas Fiscais de devolução: serão consideradas as notas fiscais de devolução que estiverem com o parâmetro Aplicação da Transação (E001TNS.CPRTCF / VENTCF) igual a A ou D na apuração dos impostos do tipo 41, 42, 43 e 44.

Tabela 4.3.7 (Código de base de cálculo do crédito) do SPED Contribuições

| Código | Descrição |

|---|---|

| 01 | Aquisição de bens para revenda |

| 02 | Aquisição de bens utilizados como insumo |

| 03 | Aquisição de serviços utilizados como insumo |

| 04 | Energia elétrica e térmica, inclusive sob a forma de vapor |

| 05 | Aluguéis de prédios |

| 06 | Aluguéis de máquinas e equipamentos |

| 07 | Armazenagem de mercadoria e frete na operação de venda |

| 08 | Contraprestações de arrendamento mercantil |

| 09 | Máquinas, equipamentos e outros bens incorporados ao ativo imobilizado (crédito sobre encargos de depreciação) |

| 10 | Máquinas, equipamentos e outros bens incorporados ao ativo imobilizado (crédito com base no valor de aquisição) |

| 11 | Amortização e Depreciação de edificações e benfeitorias em imóveis |

| 12 | Devolução de Vendas Sujeitas à Incidência Não-Cumulativa |

| 13 | Outras Operações com Direito a Crédito (inclusive os créditos presumidos sobre receitas) |

| 14 | Transporte de Cargas – Contratação de prestador pessoa física ou PJ transportadora, optante pelo Simples |

| 15 | Atividade Imobiliária – Custo Incorrido de Unidade Imobiliária |

| 16 | Atividade Imobiliária – Custo Orçado de unidade não concluída |

| 17 | Atividade de Prestação de Serviços de Limpeza, Conservação e Manutenção – vale-transporte, vale-refeição ou vale-alimentação, fardamento ou uniforme |

| 18 | Estoque de abertura de bens |

Considerações para cada bloco

Este bloco apresenta informações referentes aos cadastros dos envolvidos no arquivo, filiais, clientes, fornecedores, contador, Regime de apuração da Contribuição e de apropriação de crédito, tabela de rateios dos créditos, unidades de medidas, produtos, serviços, transações, mensagens das notas fiscais, plano de contas e centro de custos.

Este bloco apresenta informações oriundas dos movimentos completos de notas fiscais de serviços prestados e serviços tomados que não estão escrituradas nos registros constantes nos blocos C, D e F. Lista notas fiscais de serviços puro ou seja sem ICMS – Não envolve as notas fiscais conjugadas. Caso a Operação Realizada, cadastrada para a filial (F070FEF), seja maior que 0, este bloco não será gerado.

Este bloco apresenta informações oriundas dos movimentos completos de notas fiscais de entrada, saída, redução Z, conforme as espécies (códigos 01, 1B, 02, 2D, 2E, 04, 06, 28, 29, 55, 59,65) dos documentos. Lista notas fiscais de venda de produtos com ICMS e IPI. Caso a Operação Realizada, cadastrada para a filial (F070FEF), seja maior que 0, este bloco não será gerado.

A opção do campo Apuração das Contribuições (Consolidada ou Individualizada) é aplicada apenas para os registros abaixo:

- Individualizado (Compras e vendas) C100 x Consolidado (Vendas - C180) (Compras - C190);

- Individualizado (Compras e vendas) C400 x Consolidado (Vendas - C490).

Se existirem documentos de venda do tipo 59, o registro C860 (juntamente com seus registros filhos C870, C880 e C890), serão apresentados independentemente da definição do campo. Ou seja, os clientes que possuem SAT-CF-e (modelo 59) poderão apresentar as movimentações do SPED Contribuições de forma consolidada sem impactar na apresentação dos documentos de SAT-CF-e.

Quando o arquivo do SPED Contribuições for gerado de forma consolidada e os documentos fiscais possuírem outros valores que impactam no valor total do item, será utilizado o valor contábil para preenchimentos dos seguintes campos:

- C180 - VL_TOT_ITEM - E660INV.VLRCTB/E660IRZ.VLRCTB;

- C181 - VL_ITEM - E660INV.VLRCTB/E660IRZ.VLRCTB;

- C185 - VL_ITEM - E660INV.VLRCTB/E660IRZ.VLRCTB;

- C190 - VL_TOT_ITEM - E660INC.VLRCTB;

- C191 - VL_ITEM - E660INC.VLRCTB;

- C195 - VL_ITEM - E660INC.VLRCTB.

Observação

No registro C100, a partir de 04/2021 os registros serão agrupados também por sua chave de acesso: E660IDE.CHVDOE quando relativo às saídas (E660NFV) e E660NFC.CHVNEL quando relativo às entradas (E660NFC).

Este bloco apresenta informações oriundas dos movimentos completos de notas fiscais de entrada, saída e redução Z, conforme as espécies (códigos 2E, 07, 08, 8B, 09, 10, 11, 13, 14, 15, 16, 18, 21, 22, 26, 27, 57) dos documentos. Notas fiscais de serviço sujeitas ao ICMS. Exemplo as notas fiscais de serviços conjugadas. Caso a Operação Realizada, cadastrada para a filial (F070FEF), seja maior que 0, este bloco não será gerado.

Este bloco apresenta informações oriundas dos movimentos completos de outros documentos e operações geradoras de contribuição ou de créditos, não informadas nos blocos A, C e D.

Lista os movimentos não fiscais pela tela F660ODC- Outros documentos. Os créditos de depreciação patrimonial entram nesse registro. Caso o cliente não possua a gestão de Patrimônio, deverá informar diretamente no validador.

- F100 – Demais receitas auferidas, da atividade ou não tais como: receitas financeiras, juros sobre o capital próprio, aluguéis de bens móveis e imóveis, receitas não operacionais (vendas de bens do ativo não circulante), demais receitas não escrituradas nos blocos A, C e D.

Outras operações com direito a crédito, tais como: contraprestações de arrendamento mercantil, aluguéis de prédios, máquinas e equipamentos, despesas de armazenagem de mercadorias, aquisição de bens e serviços a serem utilizados como insumos, com documentação que não deva ser informada nos blocos A, C e D. Caso a Operação Realizada, cadastrada para a filial (F070FEF), seja maior que 0, este registro não será gerado - F120 e F130 – Créditos com base nos encargos de depreciação/amortização, de bens incorporados ao ativo imobilizado e créditos com base no valor de aquisição de bens incorporados ao ativo imobilizado

- F150 – Crédito presumido sobre estoque de abertura (via regra ou declaração)

- F200, F205 e F210 – Receitas e créditos relacionados à atividade imobiliária (via regra ou declaração)

- F600 – Demonstração de valores retidos na fonte

- F700 – Outras deduções

- F800 – Demonstração dos créditos decorrentes de eventos de incorporação, fusão e cisão. (Via regra ou declaração)

Este bloco é composto por notas fiscais de venda e outros documentos. Este bloco só será gerado, caso a operação realizada seja maior que 0. Este campo se localiza nos parâmetros da filial para tributos. É possível gerar a composição das receitas, deduções e/ou exclusões do período para a apuração do PIS/COFINS na geração do SPED Contribuições com quebra por conta contábil:

- O campo Conta Contábil nas guias Filtros e Parâmetros da tela F055RDE serve de filtro durante o processo de integração das Receitas/Deduções e Exclusões de PIS/COFINS

- A tela F660MBI é utilizada para lançamento dos Detalhamentos das Receitas/Deduções e Exclusões de PIS/COFINS. Essa tela também pode ser chamada a partir da F660BLA caso queira alterar um lançamento especifico. A grade Lançamentos é reflexo dos dados gravados ou que serão gravados na tabela E660IBI. Permite a consulta, exclusão, alteração e inserção dos mesmos. Para registros gravados anteriormente é possível alterar apenas as colunas Tipo Movimento e Valor Movimento

- O web service com.senior.g5.co.mct.imp.detalhamentoreceitasdeducoesexclusoespiscofins permite a importação/exclusão de receitas/deduções e exclusões de PIS/COFINS

- Campo Conta Contábil da tela F660IBI: com base na conta contábil parametrizada na tela F055RDE o sistema localiza as notas fiscais de entrada/saída ou outros documentos que possuam a mesma conta contábil para gerar o Detalhamento das Receitas/Deduções e Exclusões PIS/COFINS. Seu preenchimento, porém, não é obrigatório. Quando na tela F055RDE não for informada uma conta contábil o sistema não integra o campo. Ele também está presente nas telas F660BLA e F660ELI

- Os registros I200 e I300, nesse caso, listam a conta contábil do lançamento das receitas/deduções e exclusões de PIS/COFINS

Este bloco é composto pelos cálculos dos impostos PIS e COFINS, demonstrando as informações oriundas dos créditos de PIS/COFINS detalhados pela lista 4.3.6, 4.3.7 e CST; os ajustes dos créditos PIS/COFINS. O detalhamento da contribuição devida pelo PIS/COFINS pela lista 4.3.5 e CST; os ajustes da contribuição para o PIS/COFINS apurada. Detalhamento das receitas isentas, não alcançadas pela incidência da contribuição, sujeitas à alíquota zero ou vendas com suspensão PIS/COFINS e o registro do PIS/PASEP - Folha de pagamento.

Ao efetuar a apuração do cálculo de PIS e COFINS (F661PAI), os códigos das situações tributárias desses impostos serão verificados separadamente.

Conforme tabela 4.3.17 referente a outros produtos e operações sujeitas à alíquotas diferenciadas (CST 02), há itens nessa tabela com alíquotas de 1,65% e 7,6% de PIS e COFINS para o regime não cumulativo. Sendo assim, a nota fiscal de venda é gerada com essas alíquotas e CST 02. Assim, é sugerido o código de contribuição 02 - Contribuição não-cumulativa apura a alíquotas diferenciadas na apuração do imposto e na geração do SPED Contribuições, registros M210 e M610, identificando o código da contribuição apurada relacionado à devolução da contribuição cumulativa.

Para isso, as seguintes rotinas precisam estar parametrizadas:

- Filial matriz (F070FCA)

- Tipo de apuração do imposto PIS/COFINS não pode ser Caixa (F070FEF)

- Faturamento da empresa apurado (F667AFM)

- Cadastrado o tipo de contribuição apurado no cadastro do imposto (F055PPF)

Observação

Nos registros M400 e M800, a partir de 04/2021 os documentos fiscais com CST 05 de PIS/COFINS serão listados no arquivo, independentemente do seu valor. Para datas anteriores a 04/2021, permanece a geração dos registros com alíquota/valor zerado.

Nota

A partir da competência 01/2024 o registro M350 não será gerado pelo ERP.

É possível definir se os registros M220 e M620 do SPED Contribuições serão gerados de forma aberta ou agrupada.por meio da tela Ajustes da Apuração do Imposto para o SPED Contribuições (F661AJS), botão Sugerir.

Corresponde à apuração da contribuição incidente sobre o valor da receita bruta, devida pelas pessoas jurídicas que desenvolvam atividades, produtos ou serviços relacionados na Tabela 5.1.1, com base nos novos registros do Bloco P, ocorrerá em relação aos estabelecimentos da pessoa jurídica que tenham escriturado o Registro 0145 – Regimes de Apuração da Contribuição Previdenciária sobre a Receita Bruta. Passo a Passo do Processo de Geração do Bloco P.

Os registros componentes dos Blocos 1 são escriturados na visão da empresa, nos quais serão relacionada informações referentes a processos administrativos e judiciais envolvendo o Pis e a Cofins, o controle dos saldo de créditos da não cumulatividade, o controle dos saldos de retenções na fonte, Operações de Pis/Cofins extemporâneas (via regra ou declaração). Contribuições devidas pelas empresas da atividade imobiliária pelo RET (via regra ou declaração).

Campos

Empresa

Informar o código da empresa para a geração do EFD PIS/COFINS. Para cada empresa é necessário ter uma filial Matriz ou seja em Cadastros > Filiais > Cadastro (F070FCA) no campo Filial Matriz deve estar como Sim e as outras filiais devem estar como não. A filial que estiver com Sim será considerada como matriz para o SPED Contribuições.

No uso de agrupamento de filiais, a matriz será a filial indicada pelo agrupamento (E070AFI.CODFIL). Conforme a lei, este arquivo deve ser gerado de forma centralizada pelo estabelecimento matriz da pessoa jurídica e submetido ao programa disponibilizado para validação de conteúdo, assinatura digital, transmissão e visualização.

Para a geração dos movimentos das filiais no SPED Contribuições no Cadastros > Filiais > Parâmetros por Gestão > Tributos > Impostos 2 (F070FEF), deve ser preenchido o campo Gerar SPED Contribuições como Sim. Caso esse campo esteja como não os movimentos da filial em questão não serão gerados.

Agrup. Filiais

Este campo permite a exportação do arquivo de agrupamento de filiais sem precisar logar na filial matriz do agrupamento. Ele é opcional e fica disponível quando a empresa está parametrizada para usar agrupamento de filiais (E070EMP.UsaAgr = "S").

Caso a empresa use o agrupamento e você não preencher esse campo, o sistema vai localizar a filial matriz para exportação do arquivo, com base na filial logada.

Período

Os arquivos da EFD-PIS/COFINS têm periodicidade mensal. A data inicial constante do registro 0000 deve ser sempre o primeiro dia do mês ou outro, se for início das atividades, ou de qualquer outro evento que altere a forma e período de escrituração fiscal do estabelecimento.

A data final constante do mesmo registro deve ser o último dia do mesmo mês informado na data inicial ou a data de encerramento das atividades ou de qualquer outro fato determinante para paralisação das atividades daquele estabelecimento.

Gerar Log dos SQL executados

Quando assinalado este campo é gerado, os SQL dos registros executados no relatório. Este log será gerado na pasta Log da instalação do Gestão Empresarial | ERP.

Agrupamento de filiais

Guias

SPED Contribuições

Natureza da Pessoa Jurídica

Indicador da natureza da pessoa jurídica:

- 00 – Sociedade empresária em geral;

- 01 – Sociedade cooperativa;

- 02 – Entidade sujeita ao PIS/Pasep exclusivamente com base na Folha de Salários.

Situação Especial

Informar se a escrituração fiscal se referir à situação especial decorrente de:

- 0 - Abertura;

- 1 - Cisão;

- 2 - Fusão;

- 3 - Incorporação;

- 4 - Encerramento.

Apuração das Contribuições

Indicar se os movimentos no arquivo serão gerados de forma:

- 1 - Consolidada;

- 2 - Individualizada.

Tipo de Escrituração

Informar se a escrituração a ser enviada é:

- 0 - Original;

- 1 - Retificadora. Neste caso, o campo Recibo da Escrituração Anterior deve possuir o número da escrituração enviada.

Recibo da Escrituração Anterior

Quando a opção no campo Tipo de Escrituração for 1 - Retificadora, este campo deve possuir o número da escrituração enviada.

Incidência Tributária

Indicar o código correspondente ao(s) regime(s) de apuração das contribuições sociais a que se submete a pessoa jurídica no período da escrituração:

- No caso da pessoa sujeitar-se apenas à incidência não cumulativa, deve informar o indicador 1;

- No caso da pessoa sujeitar-se apenas à incidência cumulativa, deve informar o indicador 2;

- No caso da pessoa sujeitar-se aos dois regimes (não cumulativo e cumulativo), deve informar o indicador 3.

Tipo de Contribuição Apurada

Indicar o código correspondente ao tipo de contribuição apurada no período:

- Indicador 1 - No caso de apuração das contribuições exclusivamente às alíquotas básicas de 0,65% ou 1,65% (PIS/Pasep) e de 3% ou 7,6% (Cofins);

- Indicador 2: No caso de apuração das contribuições às alíquotas específicas, decorrentes de operações tributadas no regime monofásico (combustíveis; produtos farmacêuticos, de perfumaria e de toucador; veículos, autopeças e pneus; bebidas frias e embalagens para bebidas; etc) e/ou em regimes especiais (pessoa jurídica industrial estabelecida na Zona Franca de Manaus ou nas Áreas de Livre Comércio, por exemplo). A pessoa jurídica sujeita à apuração das contribuições sociais a alíquotas específicas deve informar o indicador 2 mesmo que, em relação a outras receitas, se submeta à alíquota básica.

Método de Apropriação

No caso da pessoa jurídica adotar o método da Apropriação Direta, para fins de determinação do crédito vinculado a mais de um tipo de receita, informar neste campo o indicador 1. No caso da pessoa jurídica adotar o método do Rateio Proporcional com base na Receita Bruta, para fins de determinação do crédito vinculado a mais de um tipo de receita, informar neste campo o indicador 2. Neste caso, a escrituração do Registro 0111 é obrigatória.

Tipo de Conta Contábil

Escolher se as contas contábeis serão geradas considerando a Conta Reduzida (CTARED) ou Expandida (CLACTA) nos registros onde as contas contábeis são mencionadas.

Contribuição Previdenciária

Selecionar o imposto da contribuição previdenciária.

Declaração

Escolher um código de declaração geração do SPED Contribuições, o cadastro desta declaração encontra-se na tela F049DEC. Este código de declaração interferirá na funcionalidade das regras do SPED Contribuições.

Na execução das regras para geração do SPED Contribuições, se houver máscara nula informada na tela F049DEC no cadastro de declarações para determinado campo e este não tiver valor, a máscara será aplicada no campo nulo que será levado ao arquivo gerado pela SPED Contribuições.

Código do Modelo de Plano

Este campo será utilizado como filtro durante a geração do registro 0500. Ele permite selecionar contas em que o Indicativo do modelo de plano (MPCREF) seja é igual a 'S', que a Situação do modelo (SITMPC) seja A e o Tipo de Plano seja 1 (Contábil).

Indicador da Composição da Receita Recebida no Período (F525)

Se este campo estiver preenchido, caso houver apuração dos impostos 47 e 48, o Regime de Caixa será gerado buscando as informações da tabela E660RCX, caso ele não seja preenchido, buscará as informações da tabela E661OCX.

Empresa enquadrada no Lucro Presumido

Se a opção deste campo for N-Não, o sistema irá considerar apenas o código da conta contábil do documento.

Se a opção for S-Sim, quando o código da conta contábil do registro não existir, será gerado nos campos de código de conta contábil o seguinte texto: Dispensa de ECD - IN RFB nº 1.774/2017. Caso o respectivo registro possua código de conta contábil preenchido no documento, o mesmo será informado.

Períodos Dispensados (grade)

Informar o mês/ano do período dispensando, o que estiver cadastrado será exportado na exportação do registro 0120.

Valor da Mercadoria Considera Impostos Não Recuperáveis

Indica se o valor da mercadoria deve considerar os impostos não recuperáveis para os movimentos de entrada. Se a opção do campo for "N-Não", será gerado o valor da mercadoria (VLRMRC) normalmente de acordo com os campos:

- Campo 16 - VL_MERC Registro C100;

- Campo 07 - VL_ITEM Registro C170;

- Campo 08 - VL_TOT_ITEM Registro C190;

- Campo 05 - VL_ITEM Registro C191;

- Campo 05 - VL_ITEM Registro C195.

Se a opção for "S-Sim", nos campos dos registros indicados acima serão somados ao valor da mercadoria (VLRMRC) os valores do ICMS ST não recuperável (VLRICN) e IPI não recuperável (VLRIPN).

Tipo de agrupamento do Bem nos Registros F120 e F130

Este campo permite a apresentação de bens agrupados por descrição ou por código nos registros F120 e F130.

- "Por Descrição do Bem": os registros F120 e F130 serão agrupados pela descrição do bem (E670BEM.DESBEM);

- "Por Código do Bem": os registros F120 e F130 serão agrupados pelo código do bem (E670BEM.CODBEM).

Origem dos campos Pis/Cofins conforme decisão judicial apresentados no registro 1011

Indica qual a origem dos campos de Pis/Cofins conforme decisão judicial apresentados no registro 1011 - Detalhamento das contribuições com exigibilidade suspensa.

- I - Item da nota fiscal (padrão);

- D - Ajustes do item da nota fiscal: o sistema irá inverter/trocar o conteúdo orginalmente impresso nos campos 8 a 15 com o conteúdo dos campos 16 a 23.

Exemplo:

| Campo | I - Item da nota fiscal (padrão) | D - Ajustes do item da nota fiscal |

|---|---|---|

| 8 | Pis.Cst | PisSuspenso.Cst |

| 9 | Pis.Base | PisSuspenso.Base |

| 10 | Pis.Percentual | PisSuspenso.Percentual |

| 11 | Pis.Valor | PisSuspenso.Valor |

| 12 | Cofins.Cst | CofinsSuspenso.Cst |

| 13 | Cofins.Base | CofinsSuspenso.Base |

| 14 | Cofins.Percentual | CofinsSuspenso.Percentual |

| 15 | Cofins.Valor | CofinsSuspenso.Valor |

| 16 | PisSuspenso.Cst | Pis.Cst |

| 17 | PisSuspenso.Base | Pis.Base |

| 18 | PisSuspenso.Percentual | Pis.Percentual |

| 19 | PisSuspenso.Valor | Pis.Valor |

| 20 | CofinsSuspenso.Cst | Cofins.Cst |

| 21 | CofinsSuspenso.Base | Cofins.Base |

| 22 | CofinsSuspenso.Percentual | Cofins.Percentual |

| 23 | CofinsSuspenso.Valor | Cofins.Valor |

Lançar valor do item nos registros C181/C185 com alíquota tributária zero?

Esta opção visa atender ao procedimento de escrituração da substituição tributária na venda de produtos monofásicos para a ZFM, conforme os artigos 64 e 65 da Lei nº 11.196/2005, do guia prático, nos casos em que a escrituração é consolidada.

Quando a opção estiver marcada e forem exportados os registros C181 e C185 com a situação tributária de PIS/COFINS igual a "05 - Operação Tributável por Substituição Tributária", o sistema irá automaticamente zerar o valor do campo Valor do Item e transferir esse valor para uma nova linha, com a situação tributária de PIS/COFINS igual a "06 - Operação Tributável por Alíquota Zero". Abaixo segue um exemplo de como as linhas serão geradas:

- LINHA ATUAL: Campo 04-VL_ITEM deve ser listado com 0

- NOVA LINHA:

- Campo 04-VL_ITEM deve receber o valor que inicialmente seria listado na linha atual

- Campo 06-VL_BC_PIS deve receber 0

- Campo 07-ALIQ_PIS deve receber 0

- Campo 10-VL_PIS deve receber 0

- LINHA ATUAL: Campo 04-VL_ITEM deve ser listado com 0

- NOVA LINHA:

- Campo 04-VL_ITEM deve receber o valor que inicialmente seria listado na linha atual

- Campo 06-VL_BC_COFINS deve receber 0

- Campo 07-ALIQ_COFINS deve receber 0

- Campo 10-VL_COFINS deve receber 0

Os valores transferidos para a CST 06 durante a exportação do arquivo com este checkbox marcado não irão gerar os registros M400/M600, sendo possível a geração destes registros através do PVA.

Apurações (Bloco M)

Informe os códigos dos impostos que foram cadastrados e configurados de PIS e COFINS cumulativos, cumulativos para o Regime de Caixa e não cumulativos para a geração do Bloco M.

Listar os dispositivos referenciados na apuração

Permite gerar os registros 1010, 1011 e 1020 a partir de processos associados à apuração do PIS e COFINS, apresentados nos registros M215, M220, M615 e M620. Ver Registros 1010, 1011 e 1020 com origem na apuração do PIS/COFINS.

0900 - Composição das Receitas do Período

Receita Total Escriturada

A origem será os campos com + nos parâmetros de faturamento bruto. Totaliza os campos de cada um dos blocos.

Receita Total Escriturada Não Classificada como Receita Bruta

A origem será os campos com - nos parâmetros de faturamento líquido.

Na apuração do faturamento serão calculados os valores, sendo que, para carregar no arquivo, deve-se selecionar o registro 0900 na treeview e clicar em Calcular. Somente serão totalizadas as receitas dos blocos selecionados. Também é possível preencher os valores diretamente na guia.

Botão GED

Acessa a tela F998GED, onde permite o gerenciamento dos arquivos (consulta, inclusão, baixa e exclusão).

English

English Español

Español

English

English Español

Español