Dirf - Declaración de retención de impuestos

Importante

Esta documentación tiene como objetivo ayudar en el uso de los sistemas de Senior para generar y enviar información sobre las obligaciones de los Anuales con el Gobierno.

Este contenido no reemplaza las regulaciones gubernamentales. Presta siempre atención a las publicaciones oficiales del gobierno ya la legislación vigente.

- Informaciones generales

- Plazo de entrega

- programas requeridos

- Quién debe ser incluido en Dirf (Límites R$)

- Ingreso imponible

- Renta exenta y no gravable

- Parametrizaciones en el sistema de Administración de Personal

- Registro de totalizadores

- Planes de Salud (Administración de Personal y BS - Beneficios)

- Combinar archivos no reemplaza la información del plan de salud

- Consejo para eliminar Empresa sin perder los datos ya ingresados

- Terminación - FGTS Multa

- Recibos en el Extranjero

- Beneficiarios (Pensión)

- Rectificación

- Responsable legal

- Sucursal Centralizadora o Independiente

- Cambio de valores generados

- Montos RRA - Ingreso acumulado recibido

- dependientes

- Modelo FPDI005.ANU – Dirf – Archivo de Texto – Unir Empresas

- vales

- Vacaciones

- Pensión Judicial - Montos generados en el Informe de Renta

- Inclusión del ingreso 3562 en Administración de Personal

- Inclusión de ingresos 3533 - Pago de Pensiones

- Preguntas comunes en la generación y validación del Dirf/Reporte de Renta

- Implementaciones para la generación del Dirf/Reporte de Renta

- Lista de verificación para verificar Dirf e Informe de ingresos

- Ver también: temas relacionados

Informaciones generales

Al iniciar la generación del Reporte de Ingresos y Dirf, es necesario conocer todos los rubros que la empresa debe informar. Algunas pautas sobre este tema están disponibles en el sitio web de recetas, así como el programa que genera la declaración y enlaces con preguntas/respuestas que ayudan a aclarar lo que se debe informar.

Destacamos que en la generación de Dirf, los valores siempre estarán centralizados en la Sucursal Matriz.

Límite de exención por año base2021: BRL 28.559,70 (veintiocho mil quinientos cincuenta y nueve reales con setenta centavos).

Los cambios referentes a la Rutina Anual para elaño base 2021 están disponibles en versiones6.10.1.25 y 6.2.35.104. Cabe señalar que las versiones posteriores a estas pueden contener implementaciones adicionales y correcciones de errores.

Plazo de entrega

LADirf 2022 para el año calendario 2021 debe presentarse antes de las 23:59:59 (veintitrés horas, cincuenta y nueve minutos y cincuenta y nueve segundos), hora de Brasilia,28 de febrero de 2022.

programas requeridos

- Módulo de Administración de Personal: versiones6.10.1.25 y 6.2.35.104 o mas alto.

- ProgramaDirf2022 y Recetanet. Siga los pasos para descargar:

La transmisión del expediente tras la validación debe ser realizada por el programa Receitanet mediante certificado digital.

Quién debe ser incluido en el Dirf (Límites R$)

Las personas obligadas a presentar el Dirf deberán informar a todos los perceptores de ingresos:

- Que hayan estado sujetos a retención a cuenta sobre la renta o contribuciones, incluso en un solo mes del año calendario;

- Trabajo asalariado, en los casos en que el monto pagado durante el año calendario sea igual o superior a R$28.559,70 (veintiocho mil quinientos cincuenta y nueve reales con setenta centavos);

- Trabajo sin relación de trabajo, rentas y regalías, cuando el valor total pagado en el año natural exceda de R$ 6.000,00 (seis mil reales), pagados en el año natural, aunque no hayan sido sujetos a retención de impuesto a la renta;

- Planes de pensión complementaria y planes de seguro de vida con cláusula de cobertura de sobrevivencia, Vida Gerador de Benefício Livre (VGBL), pagados durante el año calendario, aunque no hayan estado sujetos a retención a cuenta del impuesto sobre la renta;

- Devengados por residentes o domiciliados en el extranjero, incluso en los casos de exención y tasa del 0% (cero por ciento);

- Pensión, pagada con exención del IRRF, si el beneficiario presenta alguna de las condiciones previstas por la legislación, acreditada periódicamente por informe pericial emitido por un servicio médico oficial de la Unión, de los estados, del Distrito Federal o de los municipios;

- Jubilación o retiro, pagado con exención de IRRF, siempre que esté motivado por un accidente de trabajo, o si el beneficiario padece alguna enfermedad de las enumeradas en la fracción VI, regularmente acreditada por informe pericial emitido por un servicio médico oficial de la Unión, el los estados, el Distrito Federal o los municipios;

Nota

Si además de las rentas exentas mencionadas en las fracciones VI y VII, en el ejercicio se pagaron rentas con tributación por IRRF, todas las cantidades exentas y gravadas deberán incluirse en el Dirf cualquiera que sea el límite.

- Dividendos y utilidades, pagados a partir de 1996, y las cantidades pagadas al propietario o socio de una microempresa o pequeña empresa, excepto pro-trabajo y rentas, si el monto total anual pagado es igual o superior aBRL 28.559,70 (veintiocho mil quinientos cincuenta y nueve reales con setenta centavos);

- Dividendos y utilidades pagados al socio, ostensible o partícipe, persona natural o jurídica, de una Cuenta de Participación;

- Enviados por personas físicas o jurídicas residentes y domiciliadas en el país para cubrir gastos personales, en el extranjero, de personas físicas residentes en el país, en viajes de turismo, negocios, servicios, capacitación o misiones oficiales;

- De los honorarios de abogado pagados o acreditados a los ocupantes de los cargos a que se refiere el caput del art. 27 de la Ley N° 13.327, de 29 de julio de 2016, de los casos en que sean parte la Unión, las autarquías o las fundaciones públicas federales;

- Pagado a entidades inmunes o exentas por el suministro de bienes y servicios, en la forma prevista en el § 3 del art. 37 de la Instrucción Normativa de la RFB nº 1.234, de 2012;

- Pagado en cumplimiento de una decisión del Tribunal Federal, Estatal o del Trabajo, incluso si la retención se dispensa en los casos en que el beneficiario declara a la institución financiera responsable del pago que los ingresos recibidos están exentos o no sujetos a impuestos o en que el persona jurídica beneficiaria se encuentra inscrita en el Régimen Especial Unificado para la Recaudación de Impuestos y Contribuciones adeudados por la Micro y Pequeña Empresa (Simples Nacional) establecido por la Ley Complementaria N° 123, de 14 de diciembre de 2006, en cumplimiento de lo dispuesto en la Instrucción Normativa SRF No. Enero 2005.

Nota

En relación con los beneficiarios Incluidos en Dirf, observando los límites establecidos, se deberá informar la totalidad de los ingresos, incluidos los que no hayan sido retenidos.

Ingreso imponible

- Las rentas pagadas durante el año natural, desglosadas por mes de pago y código de ingreso, con retención del IRRF, y las cantidades que no hayan sido retenidas, siempre que cumplan con las condiciones y límites establecidos en la IN 1671/2016;

- Deducciones: pensión oficial, pensión complementaria (privada) y Fondo de Retiro Individual Programado (FAPI), dependientes o pensión alimenticia;

- Importe del IRRF respectivo;

- Monto de RRA, IRRF y número de meses correspondientes al monto pagado;

- A la información del mes en que se pagaron, se deberá sumar la remuneración correspondiente a vacaciones, deducidas de las asignaciones legales (estas reportadas como rentas exentas), así como la respectiva retención del IRRF y las deducciones;

- Deberá informarse la suma de las cantidades pagadas cada mes, independientemente de que se trate de un pago total en una sola cuota, adelantos o saldo de ingresos del IRRF;

- Con respecto al salario 13, informar altotal pagado en 2021, las deducciones utilizadas y el IRRF.

Renta exenta y no gravable

- La parte exenta de jubilación de las personas mayores de 65 (sesenta y cinco) años, incluida la correspondiente al decimotercer salario;

- El valor de las dietas y dietas;

- Los importes de las rentas pagadas y retenciones con la seguridad social oficial y las pensiones alimenticias, que deberán informarse por separado, según se trate de pensión, jubilación o jubilación por enfermedad grave o accidente de trabajo, si es igual o superior aBRL 28.559,70, si solo recibió este tipo de ingresos durante el año;

- Los montos de utilidades y dividendos pagados o acreditados después de 1996, si son iguales o superiores aBRL 28.559,70;

- Las cantidades de renta pagadas o acreditadas al dueño o socio de una microempresa o pequeña empresa, excepto pro-trabajo y rentas, cuando sean iguales o superiores aBRL 28.559,70;

- Los montos de las indemnizaciones por terminación de empleo, incluso como parte del Plan de Despido Voluntario (PDV), siempre que el total anual pagado de estas ganancias sea igual o superior aBRL 28.559,70;

- Los montos de la asignación en efectivo;

- Las cantidades pagadas, acreditadas, entregadas, empleadas o remitidas a una persona natural o jurídica residente o domiciliada en el extranjero, destinadas a cubrir gastos personales en el extranjero, de personas físicas residentes en el país, en viajes de turismo, negocios, servicios, capacitación o misiones oficiales, cuando sean iguales a o mayor queBRL 28.559,70;

- Montos de becas pagados o acreditados a médicos residentes, de conformidad con la Ley N° 6.932, de 7 de julio de 1981;

- Para los beneficiarios que se jubilen a partir del 1 de enero de 2013, los montos pagados o acreditados por una entidad de pensión complementaria (fuente pagadora) exentos de retención en la fuente en relación con la pensión complementaria recibida de una entidad de pensión complementaria, incluido lo relativo a la asignación anual pagado como el 13 (decimotercer) salario, dentro del límite que corresponda a los montos de los aportes realizados exclusivamente por el beneficiario en el período comprendido entre el 1 de enero de 1989 y el 31 de diciembre de 1995, conforme a la Instrucción Normativa de la RFB N° 1.343, de 5 de abril , 2013; y

- Las demás rentas del trabajo, exentas o no gravadas, siempre que el total anual pagado de dichas rentas sea igual o superior aR$ 28.559,70 (veintiocho mil quinientos cincuenta y nueve reales con setenta centavos).

Parametrizaciones en el sistema de Administración de Personal

- En Varios > Responsable Legal > Dirf/Informe, informe la empresa y el responsable de generar el Dirf;

- En Empresas > Empresas, informar al CPF del responsable de la información Dirf, en el campoCPF responsable;

- En Miscelánea > Asignaciones, pestaña Dirf/Rais, informe los datos de CPF, Nombre, Teléfono, Fax y Email del responsable de generar las rutinas anuales Dirf y Rais;

- Para que los valores de Dirf sean generados en el CNPJ de la sucursal Casa Matriz para todas las sucursales registradas, se debe indicar la Centralización del cobro, en Empresas > Sucursales > Registro, pestaña Darf, informando “1 - Centralizando” para la Casa Matriz y "2 - Centralizado" para las demás sucursales;

- Cada establecimiento de la Casa Matriz puede entregar solo un archivo Dirf;

- Los valores de los prestadores de servicios y empleados, individuales y jurídicos, deberán enviarse a la Receita Federal en un solo expediente;

- Todos los datos deben importarse en el mismo programa de validación de Dirf que está preparado para fusionar datos de importaciones del mismo CNPJ/CPF;

- El archivo Dirf generado por el sistema de nómina y el archivo Dirf generado por el sistema Contable/Fiscal de la empresa o por sucursales descentralizadas se pueden agrupar en un mismo Programa Dirf para obtener un solo archivo para ser enviado a Ingresos.

Registro de Totalizadores

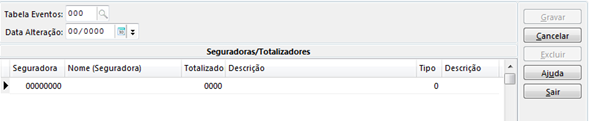

Existe la posibilidad de utilizar totalizadores para generar información sobre Rentas Exentas, Tributación Exclusiva y Complementaria. Estos totalizadores deben registrarse en Tablas > Eventos > Totalizadores.

Al utilizar totalizadores para generar esta información, cabe señalar que el sistema sólo considerará los eventos o características indicadas en el totalizador en cuestión. Ya no se realiza el tratamiento estándar, que considera los eventos de ciertas características a tomar en estos campos, solo se considerará la información del totalizador.

Planes de Salud (Administración de Personal y BS - Beneficios)

Gestión de Personal

Es posible crear totalizadores de eventos para buscar el monto descontado en el estado financiero, que en la mayoría de los casos comprende la participación del titular y dependiente en un solo evento, y tratar los montos en la pantalla de Descuento del plan de salud a través de reglas específicas, brindando para la separación de estos valores. Esta rutina atenderá principalmente a quienes tienen una forma estándar de deducción de nómina del Plan de Salud.

Brindamos una pantalla en Anuales > Reporte/Dirf > Descuento Plan de Salud, a través de la cual el cliente puede ingresar esta información, o importarlos si los tiene en otro sistema, o son enviados por el operador del plan de salud a través de un archivo txt. Si el cliente opta por ingresar manualmente la información, es posible agregar los valores del año e ingresarlos en una sola competencia, no es necesario abrir los valores mes a mes. Solo tenga en cuenta que estos valores deben ingresarse en una competencia en la que el empleado esté activo, por ejemplo: Empleado contratado el 04/2017. Si ingresamos los valores en la competencia 02/2017, no serán considerados, ya que el empleado fue contratado recién el 04/2017.

La empresa proveedora del plan debe estar registrada en Empresas > Otras Empresas > Registro, con la razón social, CNPJ y código de registro en la Agencia Nacional de Salud (ANS).

Si el dependiente es mayor de 18 años, para que sea considerado en la generación del Dirf, se debe informar el CPF en Empleados > Dependientes > Ficha de Familia.

En Anuales > Informe/Dirf > Descuento Plan Salud >Reembolso, se recopilan todos los montos referentes a reembolsos de gastos médico/hospitalarios realizados por los planes de salud, tanto para el titular como para sus dependientes, conteniendo además los datos del prestador del servicio que generó la necesidad del reembolso. Los valores de esta pantalla se utilizan para alimentar los registros de reembolso del titular y dependiente del plan de salud (RTPSE y RDTPSE) en la generación del archivo para el DIRF.

Para obtener el valor anual del plan de salud deducido de la nómina, se puede utilizar el modelo FPFF001.OPE - Listado de Estados Financieros, disponible en Cálculos > Archivo Financiero > Listado, indicando sólo los eventos del plan de salud.

Generación de valores de Plan de Salud mediante totalizadores en el módulo de Administración de Personal

Paso 1 - Registro para definir la generación de planes, indicando los respectivos totalizadores:

Resaltamos que los totalizadores deben ser previamente registrados en el menú disponible en Tablas > Eventos > Totalizadores, creando totalizadores para cada aseguradora y evento correspondiente.

Anuales > Informe/Dirf > Descuento Plan Salud > Definiciones:

Cambio de fecha: Informar a la competencia de la nómina en la que se inician los descuentos del plan de salud para el año base.

Competencia 12/2015 (Fecha de Pago 01/2016). Es decir, si en este campo se informa la competencia 01/2016, el sistema generará la información de la hoja definida para la competencia 01/2016 y no de la nómina con pago en la competencia 01/2016. Se verificará la competencia definida para el código de cálculo y no la fecha de pago.

Asegurador: Informar el código de la aseguradora del plan de salud.

Totalizador: Informar el código del totalizador de eventos que corresponde al monto pagado por el plan de salud por el empleado.

Tipo: Informar el tipo de plan que se está registrando (1 – Titular, 2 – Dependiente, 3 – Ambos).

Paso 2 - Generar la información según los totalizadores indicados en el paso 1:

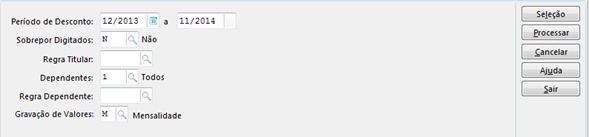

Anuales > Informe/Dirf > Descuento Plan Salud > Generar:

Período de descuento: filtro para buscar ficheros financieros de todos los códigos de cálculo (excepto tipo 13) cuya competencia de referencia se encuentre dentro del periodo informado. Resaltamos que se debe informar la competencia de la hoja en la que se produjeron los descuentos del plan de salud. Entonces, si el pago de la nómina ocurre en el mes siguiente al período de referencia, es necesario generar informando el período 12/2016 al 11/2017, por ejemplo, para buscar los pagos realizados entre el 01/2017 y el 12/2017.

Superposición digitalizada: opción que indicará, al momento de registrar los registros procesados, si se mantendrán o no los registros ingresados manualmente (fuente D) en las tablas R051SAC (Titular) y R051SAD (Dependientes).

Regla del título: de ser informado, el sistema traerá a cada asegurador informado en el registro de definición de generación el valor del totalizador correspondiente al código de cálculo que se está procesando. Permitiendo al usuario modificar, antes de registrar los registros en la tabla R051SAC, los valores de descuento y/o coparticipación a través de variables del sistema que estarán disponibles, a saber:

- Informativo:

- PS_CodTot -> Código del totalizador.

- PS_ValTot -> Valor original generado por el totalizador.

- PS_CodOem -> Seguro de Salud Código de Seguro informado en el registro de definición de generación.

- PS_TipTot -> Tipo de definición de generación que se está procesando.

- Puede ser cambiado:

- PS_DesTit -> Importe del descuento del seguro médico del titular.

- PS_CopTit -> Valor de coparticipación del plan de salud del titular.

Observação

La mesa R034FUN también estará disponible en este momento.

Las definiciones de generación disponibles en esta regla son de tipo 1 – Titular y 3 – Ambos.

Dependientes: a través de esta señal, el usuario definirá si quiere o no tratar los valores de descuento del plan de salud también para los dependientes de cada empleado. Las opciones son:

0 (Ninguno): Opción por defecto que indicará que los dependientes no serán tratados.

1 (Todos): la rutina permitirá al usuario calcular los valores de descuento y/o coparticipación del plan de salud de todos los dependientes de cada empleado.

2 (Solo Plan de Salud registrado): la rutina solo considerará a los dependientes que tengan registrado en el expediente familiar el campo “Entrada en Plan de Salud”, para que el usuario pueda calcular los valores de descuento y/o coparticipación del plan de salud.

Regla dependiente: este campo solo estará habilitado, y será obligatorio, cuando el usuario informe un valor diferente a 0 (Ninguno) en el campo Dependiente. El sistema asumirá el mismo tratamiento que la regla del titular, pero se ejecutará por cada dependiente encontrado. Permitiendo al usuario cambiar, antes de registrar los registros en la tabla R051SAD, los valores de descuento y/o coparticipación a través de variables del sistema que estarán disponibles, a saber:

- Informativo:

- PS_CodTot -> Código del totalizador.

- PS_ValTot -> Valor original generado por el totalizador.

- PS_CodOem -> Seguro de Salud Código de Seguro informado en el registro de definición de generación.

- PS_TipTot ->Tipo de definición de generación que se está procesando.

- Puede ser cambiado:

- PS_DesDep -> valor del descuento del plan de salud del dependiente.

- PS_CopDep -> valor de coparticipación del plan de salud del dependiente.

Observación:

La tabla R036DEP también estará disponible en este momento.

Las definiciones de generación disponibles en esta regla son de tipo 2: dependiente y 3: ambos.

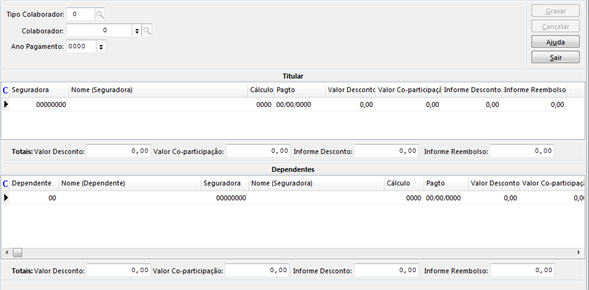

Paso 3 - Cambio manual de valores generados por el paso 2, si es necesario:

Anuales > Informe/Dirf > Descuento Plan Salud > Cambio:

consideraciones importantes

Reporte de Ingresos: Al listar el Reporte de Ingresos disponible en Anuales > Reporte/Dirf > Lista > Reporte, los campos deben ser llenadosListar Eventos Gastos Médicos yAgregar dependiente del titular, donde se realizará el siguiente tratamiento:

- Listar Eventos de Gastos Médicos: Esta marca listará o no, en la Información Complementaria, los valores registrados en la tabla R051EVE con tipo D-Gastos Médicos (pestaña Eventos de la pantalla Cambiar Informe/Dirf). Estos valores se registraron si los eventos de descuento del Plan de Salud de la hoja se registran con la característica 49F. En este caso, si se utilizaron totalizadores para generar la información del plan de salud, el usuario deberá marcar “N” en este marcaje para evitar duplicidad de información en la generación de Dirf.

- Agregar Dependiente a Titular: En caso de informar “Sí”, al momento de cotizar la información del plan de salud, se sumarán al titular las cantidades referentes a dependientes mayores de 18 años que no tengan CPF registrado. Si informa "No", tomará el valor resaltado normalmente en el dependiente.

En el menú Anuales > Informe/Dirf > Listado > Dirf, se encuentra disponible el modelo FPDI006.ANU – Lista de Beneficiarios, el cual puede ser utilizado para consultar la información de los beneficiarios de cada empleado.

Generación de valores del Plan de Salud en el módulo de Beneficios

Este módulo cuenta con la rutina de Asistencia Médica, que cumple ampliamente con esta rutina del plan de salud. Es posible registrar/importar todos los valores de los titulares y dependientes, mensualmente, según el operador del Plan. Esta rutina ya integra los valores para la Administración de Personal, tanto para la deducción de nómina como para las tablas que contienen la información necesaria para el Dirf/Informe.

Para los clientes que ya utilizan esta rutina en el módulo de Beneficios e integran los valores mensuales para Administración de Personal, los valores de titulares y dependientes ya serán alimentados en la pantalla de Descuento de Plan de Salud en Administración de Personal.

En cuanto a los valores de coparticipación, se deben contabilizar mensualmente en la pantalla de Gastos Médicos, para que se integren automáticamente a la pantalla de Descuento Plan de Salud en Administración de Personal. Esta integración no se producirá automáticamente como se hace con la Cuota Mensual, será necesario ingresar los valores para luego integrarlos. Es indispensable que este asiento se realice mensualmente en la BS Gastos Médicos.

Si el cliente identifica que los montos de coparticipación solo están presentes en el Formulario Financiero, pero no están registrados en la pantalla de Gastos Médicos de BS y no aparecen en la pantalla de Descuento de Plan de Salud de Administración de Personal, primero estos deben ser valores registrados en la pantalla de Gastos Médicos, mensualmente, para posteriormente utilizar la rutina Generar Valores Anuales que se menciona a continuación, para cada código de cálculo.

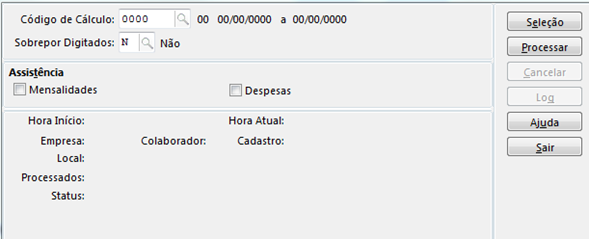

Para los clientes que puedan identificar que la coparticipación o cuotas mensuales no se encuentran en la pantalla de Descuento Plan de Salud en Administración de Personal, es necesario utilizar la rutina disponible en Beneficios > Asistencia > Generar Valores Anuales, para cada código de cálculo.

Hacemos hincapié en que para los clientes que opten por utilizar un modelo de importación para alimentar esta información a la BS, no existe un modelo estándar para este propósito. Será necesario personalizar un nuevo modelo según la necesidad del cliente.

En caso de cambio o cancelación del Plan de Salud durante el año base, destacamos que la fecha de baja deberá indicarse siempre con el primer día del mes siguiente. Por ejemplo: si la cancelación ocurre en la competencia 01/2015, la fecha de exclusión debe ser el 02/01/2015, ya que si se informa una fecha referente al 01/2015, el sistema ya descartará este mes en la generación de la rutina de Generar Valores Anuales.

En el caso de trabajadores despedidos durante el año base, para que la rutina de Generación de Valores Anuales integre las cuotas y gastos mensuales del mes de terminación del trabajador, es necesario marcar dos marcas:

- Módulo Administración de Personal: en Empresas > Empresas, el campoEntradas liberadas debe estar marcado con "S";

- Módulo Beneficios: en Empresas > Empresas, en la pestaña Integrar Descartado, los camposAsistencia médica y Gastos de Asistencia Médica debe estar marcado con una "S".

Combinar archivos no reemplaza la información del plan de salud

Si el beneficiario ya tiene datos del Plan de Salud dentro del programa Dirf, estos no serán reemplazados por la importación, y los campos del expediente que fueron rechazados serán mostrados en el reporte de Ocurrencia de Importación.

Esto significa que si una empresa ya importada en el programa Dirf se tiene que volver a importar, aunque esté marcada para reemplazar al trabajador, estos datos no serán reemplazados, generando una lista de errores.

Para reemplazar estos valores del Plan de Salud solo si la empresa se elimina y luego se vuelve a importar.

Si no puede perder los demás datos de la Compañía que se han ingresado dentro del programa Dirf, elimine la información de los Planes de Salud dentro del programa Dirf, esto se puede hacer excluyendo a la propia Aseguradora (de esta manera se excluirán todos los beneficiarios), y siga las lineamientos del punto siguiente (2.20).

Consejo para eliminar Empresa sin perder los datos ya ingresados

Para cambiar los parámetros de la Naturaleza del Declarante sin perder los demás datos que ya fueron importados o ingresados en el programa Dirf para este CNPJ, siga las siguientes pautas:

- Registrar una Declaración para su presentación a la Receita Federal y conservar esta copia registrada;

- Eliminar la empresa;

- Importar la copia certificada de la Declaración de conformidad con el numeral 1, que contenga todos los datos que ya fueron incluidos en la anterior, y marcar las casillas de las Naturalezas a ser generadas por la empresa;

- Importe el archivo de recursos humanos que contiene la información de los planes de salud que no se había verificado en la primera importación, por ejemplo.

Importante:

Estos pasos deben realizarsedentro del programa Dirf. Este tip es útil para cualquier situación que requiera la reimportación del archivo, pero sin perder datos de otras personas de la Empresa ya insertados en el programa Dirf.

Esta misma orientación se puede utilizar cuando necesitamos volver a importar la empresa, pero no queremos perder la información que ya está en Dirf, como archivos importados por Contabilidad, de otras sucursales, tecleados directamente en el programa, etc. .

Terminación - FGTS Multa

En cuanto a que la Multa del FGTS no figura en el Informe de Renta, nuestra interpretación es que los montos no fueron pagados, sino depositados al trabajador. Si retira esta cantidad, se informará en la Declaración de Ajuste Anual.

Si consideráramos este valor en el Informe de Resultados, sería lo mismo incluir los depósitos del FGTS en el Exento para empleados activos o el propio saldo del FGTS que sabemos que la persona despedida retirará al terminar.

Recibos en el Extranjero

Los empleados residentes o domiciliados en el exterior participan de un cálculo diferenciado de IR. Estos tienen una aplicación directa de la alícuota debida la base de cálculo, no habiendo deducciones. Así, los empleados que se encuentren en esta situación deberán tener una renta y tipo de gravamen determinados indicados a través del menú Empleados > Histórico > Renta IRRF. También es posible simplemente indicar un código de ingreso diferente para algunos empleados, permitiendo que el sistema continúe calculando el IR normalmente o eximiéndolos. En el caso de pensiones por invalidez o enfermedades consideradas exentas, también se podrá utilizar este historial.

Este mismo registro contempla el tratamiento como renta exenta, de los Voluntarios de la Copa y de los Médicos Residentes registrados como empleados.

Beneficiarios (Pensión)

El sistema no emite un Informe de Ingresos para los dependientes de los empleados que reciben pensión alimenticia. el marcado de campodependientes en la pantalla de generación de Dirf solo sirve para listar dependientes con Grado de Parentesco = 15 (Pensionado) – uso por el área Pública.

Uso del Grado de Parentesco 15 - Pensionado:

El colaborador falleció y su dependiente seguirá recibiendo sus honorarios, o un evento específico. En esta situación el dependiente pasa a ser un pensionista del empleado en cuestión.

Información auxiliar:

- El evento de pensionado debe tener la característica "45E - Pensionistas". Este evento se calculará en la hoja con base en los eventos de la pestaña Base, en Empleados > Dependientes > Pensión judicial. Esta característica no es considerada para el Reporte, DIRF* y RAIS*.

- Esta rutina solo es válida para empleados activos. Cuando la rescisión ocurre, no es más calculada.

- También no podrá registrarse más de un dependiente con el tipo 15 para el mismo empleado.

Importante:

Para el grado de parentesco 15, se generará un Informe de Renta, del tipo “Dependiente”, conteniendo los montos pagados y registrados en la pestaña Pagos en el registro de dependientes de pensión judicial.

Rectificación

Para rectificar información previamente enviada, se debe presentar un Dirf Rectificador. El Rectificador Dirf debe contener toda la información enviada anteriormente, modificada o no, excepto la información a excluir y la información a incluir, si corresponde. Este Dirf Rectifier reemplazará completamente la información enviada anteriormente.

Responsable legal

El responsable legal de la información de Dirf se debe indicar en Varios > Responsable Legal > Dirf/Reportar. Si el responsable es el mismo para todas las Empresas de la base, sólo se debe rellenar la pestaña General. Si en la base existe un responsable diferente para cada Empresa, la ficha de Empresa deberá cumplimentarse de forma individual.

En Varios > Asignaciones, pestaña Dirf/Rais, también debe verificar el nombre del responsable de la información anual.

Sucursal Centralizadora o Independiente

En Empresas > Sucursales, pestaña Darf, dar de alta la Sucursal Centralizadora y Sucursales Centralizadas o Sucursal Independiente. Al centralizar el Darf, indicar las fechas de inicio únicamente, sin fecha de finalización, para identificar correctamente los valores en el Dirf anual. Tanto Darf como Dirf deben estar centralizados en la Sucursal Matriz. El recetario ya no acepta guías individuales por Sucursal.

Cambio de valores generados

Es posible modificar la información generada por el sistema a través de la pantalla disponible en Anuales > Informe/Dirf > Modificar. Al usar esta opción, si es necesario generar nuevamente el Dirf, preste atención al campoSobrescribir escrito existente en la pantalla de generación. Este campo debe seleccionarse con la opción "N - No", para no sobrescribir la información modificada en el menú mencionado anteriormente.

Montos RRA - Ingreso acumulado recibido

Para este tipo de recaudación, el código de ingresos a utilizar es el 1889. Si estas ganancias se han recaudado en un código diferente, se debe rectificar el Darf – Redarf.

En Administración de Personal se crearon características específicas para el tratamiento de RRA:

- Para clientes que cuentan con el módulo Jurídico: es posible calcular los valores a través del tipo de cálculo 94 – Denuncia Laboral, integrando las acciones respectivas para que la Administración de Personal realice el correcto tratamiento en la generación de Dirf. Para que esta rutina funcione correctamente, los respectivos eventos deben estar creados en Administración de Personal y haber sido calculados en estados financieros para el año base 2014.

- Clientes que no cuentan con el módulo Jurídico: será necesario procesar manualmente la inclusión de estos valores, ya que en este caso no se permite utilizar el cálculo tipo 94.

Para realizar el procesamiento manual, else deben publicar los valores referente

s a la RRA en ingresos 1889, para que al generar el Dirf/Informe, estos valores sean considerados en el campo 6 - Ingresos Recibidos Acumulados. Acceda al menú Impuestos > Impuesto Federal > Impuestos > Ingresos y verifique que exista el ingreso de 1889. De no ser así, será necesario crearlo primero, y luego ingresar los valores manualmente en la pantalla Cambio Dirf, Anuales > Informe/Dirf > Cambio, utilizando la receta 1889.

Dependiente en

En Anuales > Informe/Dirf > Cambio, pestaña Ingresos, a través del campoDependiente del valor, es posible consultar el monto descontado en el cálculo del IRRF por cada dependiente que tenga el trabajador.

En este campo se podrá duplicar o triplicar el valor del dependiente, según la cantidad de cómputos realizados durante el mes en que se utilizó.

Por ejemplo: la deducción de dependientes funciona de acuerdo a la Base de Cálculo del IRRF que tengas en la competencia. Es decir, en un mes en que pagó Vacaciones y pagó la Hoja Normal, usó el dependiente para descontar de la Base de Cálculo del IRRF sin Vacaciones y también usó el dependiente para descontar de la Base de Cálculo del IRRF Normal. Por lo tanto, este mes, en lugar de mostrar el valor de 179,71, se mostrará 359,42, en caso de que el empleado tenga un solo dependiente.

La base legal de esta información está contenida en la IN RFB 1.033/2010:

"Artículo 12. El Dirf deberá contener la siguiente información cuando los beneficiarios sean personas físicas domiciliadas en el país:

§ 3º La remuneración correspondiente a las vacaciones, deducidas de las asignaciones legales, que deben ser informadas como ingresos exentos, y la participación del trabajador en las utilidades o resultados debe agregarse a la información del mes en que fueron efectivamente pagadas, a partir de la misma formulario en relación con las respectivas retenciones y deducciones del IRRF”.

El número de dependientes en cada mes corresponderá a lo siguiente:

- En los meses en que se retuvo el IR, corresponderá al número de dependientes que se indican en el menú Impuestos > Impuesto Federal > Fuente IR > Registro, sumando los dependientes considerados en los pagos por Vacaciones, Participación en las Utilidades y Normal;

- Si no hubo IR en el mes, corresponderá al número de dependientes registrados, respetando los meses de vigencia que se parametrizan;

- Si no utiliza el registro de dependientes, corresponderá al número de dependientes en el formulario básico.

Modelo FPDI005.ANU – Dirf – Archivo de Texto – Unir Empresas

En la declaración Dirf normalmente se genera una declaración por establecimiento de casa matriz, cuando un establecimiento tiene casa matriz y sucursales, todos los empleados de las sucursales se declaran en la casa matriz, nunca se declara en el CNPJ de la sucursal.

El modelo FPDI005.ANU, Dirf – Text Arq – Join Companies, fue desarrollado para ser utilizado por empresas que tienen el registro de sus sucursales como “sociedades” y no como sucursales dentro de la propia empresa (que es el lineamiento). Por eso es necesario que se sumen las empresas a la hora de generar el Dirf.

Cuando tienes varias empresas con diferentes CNPJ (que no sean sede y sucursales) el modelo 005 no cumplirá con las expectativas. En este caso, la orientación para generar el Dirf es utilizar el modelo FPDI004.ANU – Dirf – Archivo de Texto, generando cada empresa individualmente.

vales

Para que un Comprobante, ingresado a través de la rutina Comprobantes de Administración de Personal, no sea considerado en la generación de Dirf, se debe parametrizar el campo CalIrf de la tabla R044VAL con la opción N. Si se parametriza con S, se debe realizar una actualización en la base de datos, tabla R044Val, cambiando el campo a N.

Este parámetro no se puede cambiar solo si realmente hay un valor de IRRF en el cálculo de Vale.

Esta situación se presenta cuando los Comprobantes se ingresan a través de la pantalla de mantenimiento, donde no se muestra el campo referente al cálculo del IRRF. Lo correcto es usar siempre la pantalla Bonos de Lanzamiento (Cálculos > Transacciones > Bonos > Bonos de Lanzamiento), para realizar el respectivo ingreso y no la pantalla de mantenimiento.

Vacación

Atención al campoGanancias de vacaciones, existente en la pantalla de generación de Dirf, a través de la cual es posible elegir entre considerar solo los valores del recibo de Vacaciones, considerar solo los valores del Formulario Financiero o realizar el cálculo estándar, donde el sistema realiza la proporcionalidad de los eventos del recibo de Vacaciones y compara con los valores de la Hoja Financiera. Si los valores son diferentes, Administración de Personal genera una diferencia positiva o negativa.

Pensión Judicial - Montos generados en el Informe de Renta

En el Informe de Ingresos, los montos de la Pensión Judicial se relacionan en el campo "03 - Renta Imponible" y en el campo "07 - Información Complementaria".

Para listar la información en el campo 03 - línea 04, el sistema verifica las características de los eventos de Pensiones (45A y 45B), mientras que el campo 07 verifica la pestaña Pagos, existente en el registro de Pensiones Judiciales. Si los valores registrados en la pestaña Pagos están incompletos o son diferentes a los valores en la Hoja Financiera, habrá diferencias entre el campo 03 y el campo 07.

Inclusión del ingreso 3562 en Administración de Personal

Para información sobre pagos de PLR a empleados en Rentas de Tributación Exclusiva en la Fuente, se debe utilizar el código de ingresos 3562.

La Administración de Personal separará automáticamente los valores de PLR en Darf, Dirf e Informe para este ingreso. No es necesario registrar ningún historial de ingresos de los empleados.

Todos los recibos deben aparecer en el menú Impuestos > Impuesto Federal > Impuestos > Ingresos.

Inclusión de ingresos 3533 - Pago de Pensiones

El pago de las prestaciones de retiro, reserva o retiro y pensión civil o militar pagadas por el Seguro Social Federal, Estatal, del Distrito Federal o Municipal (régimen general o de funcionarios) deberá informarse en el código de ingresos 3533.

Las entidades que pagan las pensiones deben registrar al jubilado/beneficiario en Colaboradores > Histórico > Ingreso IRRF con la fecha a partir de la cual se le informará con este ingreso en Dirf, Darf e Informe.

Preguntas comunes en la generación y validación del Dirf/Reporte de Renta

Respuesta: Utilice el campo “Proceso de seguimiento de registros” disponible en la pantalla de generación de Dirf y seleccione el colaborador deseado en el botón “Selección”. Luego de generar el Dirf, se habilitará el botón “Monitor” para que se pueda analizar línea por línea, qué eventos y los respectivos códigos de cálculo formaron el valor encontrado.

Respuesta: Verifique si las vacaciones se desglosaron en dos competencias y, de ser así, analice la opción seleccionada en el campo “Ingreso por vacaciones”, en la pantalla de generación de Dirf, a través de la cual es posible elegir entre considerar solo los valores de las Recibo de vacaciones, considere solo los valores del Formulario Financiero o realice el cálculo estándar, donde el sistema realiza la proporcionalidad de los eventos del Recibo de Vacaciones y compara con los valores del Formulario Financiero. Si los valores son diferentes, Administración de Personal genera una diferencia positiva o negativa.

Respuesta: Este error ocurrió porque la Rama 1, que es Centralizada, se parametrizó con tipo F - Rama, y la rama 5, que es Centralizada, se parametrizó con tipo M - Matriz. La Sucursal Matriz será siempre la Sucursal Centralizadora. Esta información se configura en Empresas > Sucursales > Registro, pestaña Darf.

Respuesta: El problema ocurrió porque estos terceros no tenían historial de sucursales y ubicaciones. El informe FPIN001.ANU no enumerará colaboradores/terceros que no tengan historiales de sucursales y ubicaciones.

Respuesta: Este error ocurre porque el CPF del empleado en cuestión es el mismo, pero su NOMBRE tenía un espacio al final de la línea, con esto se generaron dos registros dentro del archivo de texto, como se muestra a continuación:

Línea 2159: BPFDEC|33893201807|PAOLA DE FREITAS ||

Línea 2155: BPFDEC|33893201807|PAOLA DE FREITAS||

En este caso se debe ajustar el nombre del empleado en los dos registros existentes en Administración de Personal para que sea exactamente igual, con esto se generará un solo registro y ya no ocurrirá el error.

Respuesta: Este mensaje puede ocurrir debido a la existencia de recibos de Vacaciones calculados con “Fecha de Pago” puesto a cero, lo cual no es correcto. Tabla R040FEM, campo DatPag. Solo ingresa la fecha de pago en este campo y vuelve a generar el Dirf.

Otro dato que se puede verificar en este caso es si en el registro de Dependientes, en la pestaña Nacimiento, la fecha de entrega del certificado no es menor a la fecha de nacimiento indicada en la pestaña Registro.

Respuesta: No es posible, porque en el diseño de Dirf está previsto que el encabezado (nombre, CNPJ, etc.) solo se pueda generar una vez para el archivo.

Si el archivo es generado para más de una empresa y luego importado al validador Dirf (modelo FPDI004.ANU, donde en la selección se informó el alcance de la Empresa 1-999), ocurrirán varios errores, tales como:

“Código de receta fuera de servicio 0561”;

“Registro fuera de orden para beneficiario del declarante”;

“Registro no importado por error en la línea xxx”.

Al listar el Reporte de Renta, modelo 001, verificamos que los valores son diferentes en todos los campos. En forma impresa, aparecen multiplicados por 100. Por ejemplo, en lugar de indicar BRL 1.000,00, indique BRL 100.000,00. El registro de información mensual registrada en: Anuales > Informe/Dirf > Cambio es correcto, sin embargo al emitir el informe los valores son incorrectos.

Respuesta: En este caso, debe verificar en la configuración del Servidor en Windows, en Configuración > Panel de control > Configuración regional y de idioma, qué idioma está configurado. En la situación reportada anteriormente, se configuró un idioma diferente al portugués (Brasil) y al cambiar el idioma a portugués, los valores se enumeraron correctamente en el informe.

Respuesta: Puede listar el modelo FPDI003.ANU, disponible en Anuales > Informe/Dirf > Lista > Dirf.

Respuesta: Hay algunas comprobaciones que se deben hacer en este caso, como se muestra a continuación:

- Verifique en la pantalla de Descuento del Plan de Salud de Administración de Personal si están apareciendo los valores para el titular y sus dependientes. Puede ocurrir que no tengas ningún dato registrado o que falte información solo de algunas competencias.

- Si se identifica que no hay valores en esta pantalla o que están incompletos, revisar la BS:

- Si el problema está en las cuotas mensuales del titular o dependiente, verifique qué plan(es) asignado(s) al empleado y su(s) dependiente(s), en Beneficios > Asistencia > Asignaciones > Individual. Identificando la Aseguradora y el Plan activo en la jurisdicción donde ocurrió el problema, verifique si el respectivo plan está correctamente registrado en Beneficios > Asistencia > Planes, habiendo informado el evento de descuento de tarifa mensual en el campo "Titular de eventos" y la marca "Integrar Dirf Valores”, y en la pestaña Precios, las cuotas mensuales en los campos “Total Titular” y “Total Dep”;

- Teniendo todos los parámetros anteriores correctamente registrados, para generar los valores de pago mensual para el titular y dependiente(s) en la pantalla de Descuento Plan de Salud en Administración de Personal, es necesario utilizar la rutina en Beneficios > Asistencia > Generar Valores Anuales, para cada código de cálculo en el que los valores no se muestran en esta pantalla, marcando la opción "Cuotas mensuales";

- Si el problema está en los valores de coparticipación del titular o dependiente, verifique si estos valores están ingresados en Beneficios > Asistencia > Gastos, para la compañía de seguros y el plan que están marcados para el empleado/dependiente. Se debe ingresar el gasto médico, informando en el campo “Inicio Descuento” la competencia de cálculo en la que se debe integrar el valor, en el campo “Tipo Descuento Gasto”, opción 1 - No Pagado, y el valor de la coparticipación no debe ser informado, debe ser informado en el campo “Valor del Servicio”. Este valor debe ingresarse para cada competencia en esta pantalla;

- Teniendo liberado el valor de coparticipación para todos los meses en que ocurrió, para generar este valor en la pantalla de Descuento Plan de Salud en Administración de Personal, es necesario utilizar la rutina en Beneficios > Asistencia > Generar Valores Anuales, para cada código de cálculo correspondiente a la competencia en la que no se muestra el valor en esta pantalla, marcando la opción “Gastos”.

Destacamos que en Anuarios > Informe/Dirf > Listado > Informe, fue puesto a disposición el modelo FPIN006.ANU – Conference Report/Dirf IRRF Values, que listará los valores considerados en cada competencia, auxiliando en la conferencia de Dirf .

Al generar el Reporte Anual de Ingresos > Reporte/Dirf > Listado > Reporte, modelo 001, los datos del Plan de Salud, nombre del Beneficiario y valores (Pensión Judicial) aparecen en el campo 7 - Información Complementaria. Luego de importar el Reporte de Renta al programa Dirf, solo se informa la descripción de los Planes de Salud.

Respuesta: Verificamos con nuestra Asesoría de Recursos Humanos y la Administración de Personal no lleva esta información al archivo Dirf/Informe, debido a la limitación del formato del archivo, que brinda solo 200 posiciones. Si deseas informar la Pensión Judicial en el campo 7 del Reporte de Renta generado por el validador Dirf, por ejemplo, debes incluir esta información manualmente. Porque, para inclusión manual, el validador tiene 1000 posiciones, pero para importar información, solo 200 posiciones.

Respuesta: En la pantalla de entrada para la generación del Informe/Dirf, verifique el llenado del campo “Transportista Rend.Isentos”, que permite al usuario elegir cómo se deben tomar los valores de los operadores de transporte: en renta gravable y exenta ( opción "Sí") o sólo la parte de la renta imponible (opción "No").

Implementaciones para la generación del Dirf/Reporte de Renta

Límite de exención

Los modelos DIRF y Reporte de Renta se mantienen adecuados para respetar el Límite de Exención establecido para cada año base.

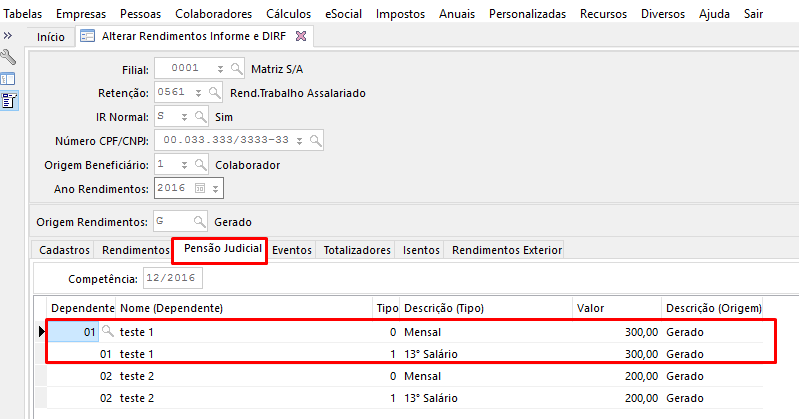

Pensiones judiciales

La generación DIRF, enAnuales > Informe/Dirf > Generar, separa las cantidades pagadas por cada Pensión Judicial dependiente. Estos valores se mostrarán en la nueva pestaña Pensión Judicial, en la pantalla Cambiar Informe Ingreso y DIRF, bajoAnuales > Informe/Dirf > Cambiar.

Los montos se muestran en forma de grilla en la nueva pestaña de Pensión Judicial, junto con información de cada dependiente, como nombre, tipo de pensión, entre otros. Los montos se utilizarán para completar el registro de información del beneficiario de la pensión alimenticia (INFPA) en el formato.

Importante

Preste atención a los registros en los que el hijo (aunque beneficiario de la pensión) no esté registrado como dependiente de la pensión. En estas situaciones, señalar a la madre como beneficiaria de la pensión. Estas situaciones requieren ser evaluadas, ya que la información de la pensión será llevada al DIRF en el CPF del beneficiario.

Reembolsos del plan de salud para miembros y dependientes

Hasta alláReembolso del plan de saludreúne todos los montos referentes al reembolso de gastos médico/hospitalarios realizados por los planes de salud, tanto para el titular como para sus dependientes, indicando además los datos del prestador del servicio que generó la necesidad del reembolso. Los valores de esta pantalla se utilizan para alimentar los registros de reembolso del titular y dependiente del plan de salud (RTPSE y RDTPSE) en la generación del archivo para el DIRF.

El empleado tiene un plan de salud corporativo y la atención médica necesaria no está cubierta por el plan de salud actual.

Después del servicio, el plan de salud actual reembolsa el monto gastado al empleado. Esta cantidad se puede publicar como un reembolso en la nueva pantalla.

Empresa en cuentas de participación

Hasta alláEmpresa de cuenta de participación se utiliza al recibir los montos de utilidades o dividendos distribuidos a los beneficiarios de la Sociedade em Conta de Participation (SCP), para la generación y emisión del archivo para DIRF. La pantalla está compuesta por dos grillas que permiten la inclusión, alteración y exclusión de información de cada beneficiario y su porcentaje de participación. Estos beneficiarios no necesitan estar registrados como Terceros o Colaboradores, ingrese el CPF o CNPJ y nombre directamente en esta pantalla. La empresa que es socia ostensible de SCP, debe incluir una sucursal con el CNPJ de la Sociedade em Conta Participación sin empleados, para luego indicar los beneficiarios, sus valores y porcentajes en esta pantalla.

Cuando exista información registrada en esta pantalla, al generar el DIRF de la empresa de que se trate, los registros de personas naturales y jurídicas (DECPF y DECPJ) utilizarán estos datos para llenar el campo Indicador de socio ostensible en el archivo generado.

Providencia Complementar

A partir de la declaratoria del año base 2016, la antigua nomenclatura de “Pensión Privada” pasó a ser “Pensión Complementaria” y, en el DIRF a partir de este año, se separó en varios títulos:

- Pensión Complementaria

- Deducción - FAPI

- Caja de Pensiones del Servidor Público

- Aportación entidad pública patrocinada

La empresa deberá declarar en el DIRF los montos de las Pensiones Complementarias Públicas o Privadas separadamente por Entidad, mes a mes. Para ello, se implementó una nueva rutina en la generación de anuales para cargar los totalizadores de pensiones complementarias, registrados en la nueva pantalla Definiciones de Totalizadores de Pensiones Complementarias (FR051DPC), y registrar sus valores en la pestaña de totalizadores (R051TOT), según el eventos complementarios de pensión contenidos en la hoja de pago, tipo de pensión, código totalizador de la otra empresa.

Al final de la generación, antes de escribir en la base, se revisan los valores para encontrar valores negativos. Cuando existan valores negativos, la rutina deberá resetearlos y descontar el valor de meses anteriores, respetando el mismo tipo de totalizador, código de entidad, tipo de pago y código de totalizador.

En la pantalla de Configuración del Totalizador de Pensiones Complementarias se determinarán los eventos y cada Entidad Previsional a partir de la cual se calcularán los montos de las pensiones complementarias. Se debe registrar un totalizador para el evento mensual y otro totalizador para el evento 13 de salario.

La generación DIRF registrará automáticamente los valores de estos eventos para cada mes en esta pantalla. Con este cambio, a partir del año base 2016, la pantallaCambiar Informe de Renta y DIRFya no mostrará los montos de las pensiones privadas en la pestaña Ingresos, que ahora deben consultarse en la pestaña Totalizadores. Esta guía también contiene los montos de las pensiones complementarias consideradas para determinar el valor neto del décimotercer salario.

En el formato, los registros están separados por Entidad y tipo de pensión complementaria, según la información de la nueva pantalla. Los valores serán los mismos que los registrados en la pestaña Totalizador de la pantalla de generación.

Además, en la cuadrícula de la pestaña Totalizadores de la pantalla de cambios:

- Las siguientes opciones se han agregado a la columnaTipo:

- P - Plan Complementario de Pensiones

- F - Deducción - FAPI

- S - Caja de Pensiones del Servidor Público

- A - Contribución del público patrocinador

- E - Requisito de Pensión Privada

- D - Deducción del Pasivo - FAPI

- U - Responsabilidad del Fondo de Pensiones del Servidor Público

- R - Pasivo Contribución del público patrocinador

- Se incluyeron columnasEntidad (registro de otra empresa) yNombre (proveedor de servicios)(solo demostración). Los campos de estas columnas solo serán accesibles para las nuevas opciones mencionadas.

Los artículos nuevos solo se pueden registrar cuando el año base es posterior a 2015.

Copa Voluntarios

El indicativo de pagos relacionados con las Copas del Mundo 2013 y 2014 ya no se genera en el archivo DIRF cuando el año de referencia es posterior a 2015. En consecuencia, al intentar registrar registros de ingresos de IRRF informando una fecha del año 2016, la opción "V - Voluntario de la Copa" no estará disponible para su selección en el campocálculo de infrarrojosde la pantallaHistorial de ingresos. Los empleados que tengan este historial para un año base mayor a 2015 no serán generados en el DIRF (si esto ocurre, el sistema emitirá un mensaje de alerta en el Registro de Generación).

plantillas de informes

En Anuales > Informe/Dirf > Listado, actualizamos la generación de informes a partir de los modelos Dirf - Archivo de Texto (desde año base 2010) y Dirf - Archivo de Texto - Unir Empresas (desde 2010), para cubrir todos los cambios realizados. Os relatórios emitidos agora apresentam os valores de pensão (exibidos após as informações de cada colaborador e ordenados por dependente e competência), bem como os valores de cotas de participação (quando houver), totalizadores por entidade e tipo de previdência complementar e os descontos de planos de salud. También modificamos el modelo DIRF - Relación de Beneficiarios (desde 2010) para demostrar los valores detallados de la Pensión Complementaria, que fueron registrados como totalizadores.

Pagos a Entidades Inmunes/Exentas

La Instrucción Normativa N° 1757/2017 determina la declaración obligatoria de las cantidades pagadas por los órganos y entidades de la administración pública federal directa e indirectamente a las entidades inmunes y exentas por el suministro de bienes y servicios.

Para cumplir con este requisito, el sistema cuenta con la pantalla Ingresos Pagados a Entidades Inmunes/Exentas, ubicada en Anuales > Informe/Dirf > Ingresos Pagados a Entidades Inmunes/Exentas (FR051IMU).

Esta pantalla permite informar a estas entidades inmunes/exentas, además de registrar los valores y competencias para el envío de la información a la Dirf. En las plantillas de informes de Dirf, el identificadorDECPJ, que comprueba si hay pagos contabilizados en pantalla, tomando esta información cuando es necesario. En su caso, la información aparecerá en los siguientes registros:

- VPEIM: corresponde a las entidades beneficiarias registradas, enumeradas en orden ascendente de CNPJ.

- RIMÚN y/oRESUCITADO: registros de ingresos inmunes y/o exentos, destacando los montos pagados de enero a diciembre.

Las pantallas Definición de Pensión Complementaria (FR051DPC) y Reporte de Alteración de Ingresos y DIRF (FRALTANU) pueden ser utilizadas opcionalmente para informar a las entidades que se encuentran bajo esta obligación.

Checklist para consultar Dirf e Informe de Ingresos

Es importante verificar la información generada para los empleados, así como los pagos realizados a terceros, Personas Físicas y Jurídicas, y recién luego de esta verificación, generar el expediente para su validación y enviarlo a la Receita Federal.

Sugerencia de algunas situaciones para comprobar:

- Empleados con IRRF solo en un mes del año: tomar ingresos de todos los meses;

- Empleados con vacaciones a partir deenero de 2021, los cuales fueron pagados en diciembre de 2020;

- Empleados con vacaciones a partir de 2022 que fueron pagadas en diciembre de 2021;

- Empleados con asignación vacacional (regístrese como Renta Exenta);

- Trabajadores despedidos con fecha depago en 2021 (comprobar que la renta exenta y gravable se haya generado correctamente);

- Empleados con PLR (ingresos 3562);

- Los empleados con bases imponibles superiores al límite deBRL 28.559,70 sin IRRF que deben ingresar al archivo Dirf, y algunos por debajo de este límite y sin IRRF que no deben ingresar;

- Trabajadores con Renta Exenta o Reparto de Utilidades Pro-Socios Laborales que, aún sin IRRF, deben ingresar al Dirf si los montos excedenBRL 28.559,70;

- Empleados con más de un contrato (debe agregarse por CPF);

- Empleados con descuentos del Plan de Salud con valores por titular y dependiente.

English

English Español

Español