F661I21 - Resumo de Apuração do Imposto

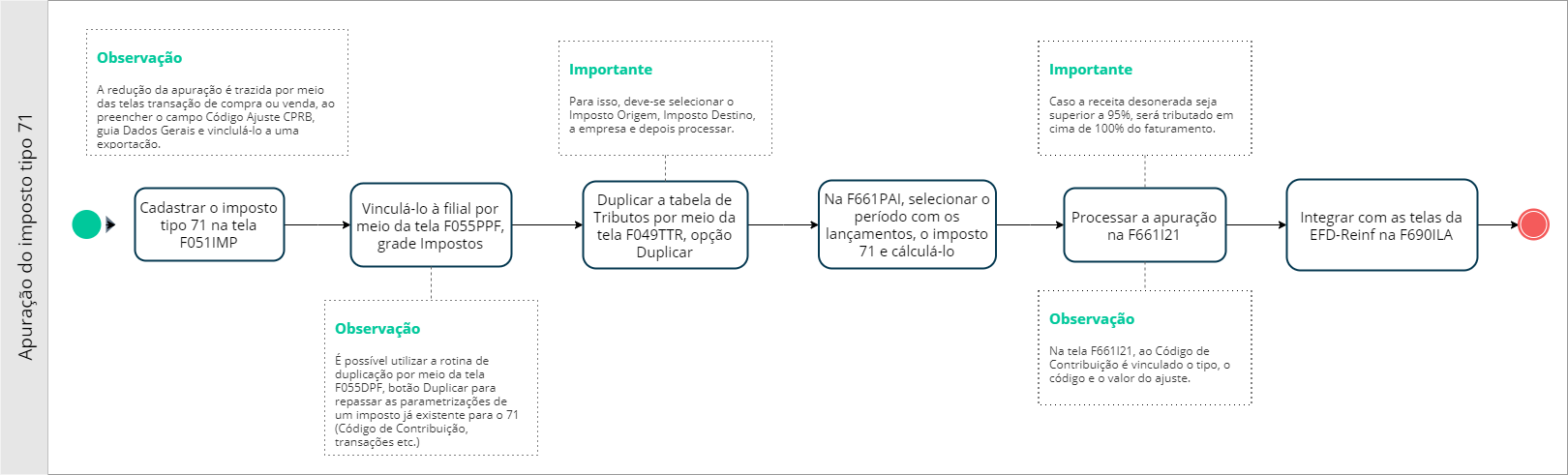

Esta tela tem por finalidade efetuar a apuração do imposto tipo 71 - Contribuição Previdenciária sobre Receita Bruta - Reinf. Ela permite a inclusão manual de ajustes e edição dos valores trazidos automaticamente, de acordo com a transação.

No cálculo do imposto, serão consideradas as Notas Fiscais de Venda, Reduções Z e Outros Documentos de Saída que compõem a configuração do Faturamento Bruto, Líquido ou as Exceções, configuradas no imposto cujos itens possuam a Classificação Fiscal com os Códigos da Contribuição Previdenciária configurados. No caso de Outros Documentos, eles não possuem um campo para informar a Classificação Fiscal. Dessa forma, será buscada a classificação do Produto/Serviço.

Os campos de PIS ST, COFINS ST e FCP ST serão considerados na configuração do faturamento, conforme parametrização nas telas F053FFB e F054FFL.

Observação

Quando houver CT-e substituto no período, a rotina desconsiderará os valores do CT-e substituído para que não componham a base de cálculo na apuração do imposto 71.

Participação da Receita Desonerada

Ao calcular o imposto 71, a Participação da Receita Desonerada da empresa será disponibilizada conforme segue:

- A Receita Bruta da Empresa será o valor contábil dos movimentos do período de todas as filiais que geram SPED, aplicando aos valores as configurações de faturamento bruto e líquido. Quando houver devoluções de venda, elas serão consideradas caso a data de entrada seja igual ou superior a 01/08/2012.

- A Receita Desonerada será o valor contábil dos movimentos do períodos, considerando todas as classificações cadastradas para os impostos do tipo 71 de todas as filiais que geram SPED, aplicando aos valores as configurações de faturamento bruto, líquido e exceções.

- A Participação da Receita Desonerada será a divisão da Receita Desonerada pela Receita Bruta da Empresa, multiplicada por cem.

Quando uma contribuição possuir mais devoluções que vendas no período, ou seja, possuir um valor de receita negativo, essa receita será zerada e o valor correspondente será incorporado à coluna Valor Receita Negativa da contribuição de maior receita no período. O total de receitas negativas no período será listado no campo Total Receita Negativa do Período, disponível abaixo da matriz da receita.

Observação

Por padrão, só serão consideradas as notas fiscais de devolução a partir da data 01/08/2012. Isso é válido apenas se não for alterado via identificador de regras IMP-661NFDEV01. Só serão consideradas devoluções que tenham ligação com notas fiscais de venda, compra ou cupom fiscal. As notas fiscais e cupons ligados na nota fiscal de devolução têm seus lançamentos com data de emissão para a nota de venda, com data de entrada para nota de compra e data de redução Z para cupons fiscais com data de emissão maior que a data inicial do período de devolução.

Caso o percentual da Participação da Receita Desonerada seja menor que 5%, não há necessidade de prosseguir o cálculo. Caso o percentual seja maior que 95%, o sistema calculará a contribuição com base na receita total da empresa. Para isso, será calculado um valor de acréscimo que será incorporado à base de cálculo do imposto.

Cálculo do acréscimo e dedução

Condições para o preenchimento do valor no campo Acréscimo 1:

- é preenchido quando há movimentos de notas com itens não desonerados (quando o Código da Contribuição não estiver na tela Base Imposto Liga Filial (F055PPF). Caso um desses movimentos de receitas não desoneradas utilize uma transação configurada com a Exceção Fiscal igual a S-Sim na tela F055PPF, o sistema verifica a base/valor contábil; se for +, o valor é levado para acréscimo.

Condições para o preenchimento do valor no campo Dedução 1:

- é preenchido quando há movimentos de notas com itens desonerados (quando o Código da Contribuição não estiver na tela Base Imposto Liga Filial (F055PPF) e a transação utilizada estiver configurada com a Exceção Fiscal igual S-Sim na tela F055PPF, o sistema verifica a base/valor contábil; se for -, o valor é levado para dedução.

Resumo:

- quando Exceção Fiscal = S e valor contábil = -, o valor é levado para dedução;

- quando Exceção Fiscal = S e valor contábil = +, o valor é levado para acréscimo;

- quando Exceção Fiscal = branco e valor contábil = -, o valor não é levado para acréscimo/dedução;

- quando Exceção Fiscal = branco e valor contábil = +, o valor não é levado para acréscimo/dedução;

- quando Exceção Fiscal = N e valor contábil = -, o valor não é levado para acréscimo;

- quando Exceção Fiscal = N e valor contábil = +, o valor não é levado para acréscimo.

Pode acontecer de haver uma transação que possua operações não desoneradas parametrizadas como exceção fiscal na tela F055PPF, bem como produtos com classificações desoneradas (no caso, uma dedução). Nesse cenário, o valor do acréscimo não é gerado na apuração. Exemplo: duas notas fiscais, sendo que a transação selecionada possui item desonerado e não desonerado e a Exceção Fiscal como S-Sim. Apesar de haver receita não desonerada e uma participação da receita desonerada maior que 95%, o valor do acréscimo não será considerado, pois a transação está configurada como exceção fiscal. Se a transação for retirada da exceção, será considerado apenas o valor do acréscimo (o sistema retornará o valor das configurações do faturamento bruto para o acréscimo), porém o valor de dedução não será apresentado, já que a configuração não permite.

O valor do Acréscimo 1 será inserido na tela das origens da apuração (F661ORP), utilizando um código previdenciário para as apurações do imposto 49/71, cuja competência de apuração seja igual ou posterior a 01/12/2015. Nesse caso, o código de detalhamento da apuração da contribuição genérica gerado pelo sistema será carregado a partir dessa tabela:

| Código Atividade Econômica | % Imposto (Até 31/12/24) | % Imposto (Até 31/12/25) | % Imposto (Até 31/12/26) | % Imposto (Até 31/12/27) |

|---|---|---|---|---|

| 99990010 | 1 | 0,8 | 0,6 | 0,4 |

| 99990015 | 1,5 | 1,2 | 0,9 | 0,6 |

| 99990020 | 2 | 1,6 | 1,2 | 0,8 |

| 99990025 | 2,5 | 2 | 1,5 | 1 |

| 99990030 | 3 | 2,4 | 1,8 | 1,2 |

| 99990045 | 4,5 | 3,6 | 2,7 | 1,8 |

Caso não se encaixe em nenhum dos itens o sera carregado o código 99999999.

Os Acréscimos da Base de Cálculo são listados quando o percentual da receita desonerada em relação à receita bruta ultrapassar os 95%.

Se na tela F055PPF houver apenas um imposto de tipo 49/71 informado, os acréscimos de produtos e serviços serão calculados juntos, aplicando o percentual da alíquota do imposto. Se nessa tela houver mais de um imposto do tipo 49/71 informado, os acréscimos serão calculados da seguinte maneira:

- se o percentual da alíquota do imposto for igual a 2%, são considerados somente os movimentos dos itens cuja transação tenha aplicação de serviço;

- se o percentual da alíquota do imposto for diferente de 2%, são considerados somente os movimentos dos itens cuja transação tenha aplicação diferente de serviço.

O código do ajuste é informado conforme o tipo de redução identificado na apuração do imposto, ou seja, quando a redução da base de cálculo possuir relação com exportação, devolução e demais casos. Baseado nas transações que compõe determinado código de contribuição previdenciária, o sistema determinará quanto do valor dos ajustes:

- Exportação (tipo 4) quando a CFOP da transação iniciar em "7";

- Devolução (tipo 6) quando a aplicação da transação for de devolução (D ou A) ou;

- Outros ajustes (tipo 11) quando o total da redução da base de cálculo, menos os ajustes decorrentes de exportação/devolução, for maior que zero, neste caso o valor em questão será lançado como outros ajustes.

Observação

Só serão consideradas devoluções que tenham ligação com notas fiscais de venda, compra ou cupom fiscal e em seus respectivos itens.

Alíquota

Valor da alíquota localizada na tabela de tributação.

Imposto a Pagar

Valor do imposto a pagar. Esse campo não pode ser preenchido manualmente.

Vencimento

Data de vencimento do Imposto calculado, conforme parametrização do imposto na tela F055PPF.

Imprimir

Fica habilitado quando houver um ou mais identificadores de modelo associados. Com isso, ao processar o cálculo o botão será habilitado e a guia do imposto poderá ser impressa. Quando houver mais de um identificador ligado, abre a tela de Seleção de Modelos com os modelos de relatório (guias) ligados ao cálculo.

Essa guia deve ser um modelo CIOR de 001 a 014. Os modelos CIOR015.GER e CIOR016.GER são para as telas de guias de recolhimento.

Quando no imposto houver filial de pagamento informada na tela F055PPF e ela for diferente da filial ativa, será apresentada a seguinte mensagem: Não é possível imprimir a guia de recolhimento através da tela de cálculo de impostos.

Guias

Abre a tela Guia de Recolhimento (F661GRI), gerada através da apuração do cálculo do Imposto.

Quando não estiver parametrizado para geração de guia de gecolhimento automaticamente, ao clicar nesse botão a guia é gerada e a tela dela é aberta.

C/C Imposto

Apresenta a Conta Corrente do imposto.

Resumo

Apresenta o resumo da apuração do cálculo do imposto.

Gera Tít. Fin.

Gera título no Contas a Pagar, desde que parametrizado na tela F055PPF.

Exclui Tit. Fin.

Exclui o título gerado no Contas a Pagar, desde que não tenha sido baixado.

English

English Español

Español

English

English Español

Español