Dirf - Declaração do Imposto de Renda Retido na Fonte

Importante

Esta documentação visa auxiliar na utilização dos sistemas da Senior para a geração e envio de informações das obrigações dos Anuais para o Governo.

Este conteúdo não substitui as determinações governamentais. Atente-se sempre às publicações oficiais do Governo e à legislação vigente.

- Informações gerais

- Prazo de entrega

- Programas necessários

- Quem deve constar da Dirf (Limites R$)

- Rendimentos Tributáveis

- Rendimentos isentos e não tributáveis

- Parametrizações no sistema Administração de Pessoal

- Cadastro de totalizadores

- Planos de saúde (Administração de Pessoal e BS – Benefícios)

- Juntar arquivos não substitui informações do Plano de Saúde

- Dica para excluir Empresa sem perder dados já digitados

- Rescisão - Multa FGTS

- Recebimentos Exterior

- Beneficiários (Pensão)

- Retificação

- Responsável Legal

- Filial Centralizadora ou Independente

- Alteração de Valores gerados

- Valores de RRA – Rendimentos Recebidos Acumuladamente

- Dependentes

- Modelo FPDI005.ANU – Dirf – Arq Texto – Juntar Empresas

- Vales

- Férias

- Pensão Judicial – Valores gerados no Informe de Rendimentos

- Inclusão da receita 3562 no Administração de Pessoal

- Inclusão da receita 3533 – Pagamento de Aposentadorias

- Questionamentos comuns na geração e validação da Dirf/Informe de Rendimentos

- Implementações para a geração da Dirf/Informe de Rendimentos

- CheckList para conferir Dirf e Informe de Rendimentos

- Confira também: assuntos relacionados

Informações gerais

Ao iniciar a geração da Dirf e Informe de Rendimentos é necessário saber todos os itens que a empresa deverá informar. No site da receita, estão disponíveis algumas orientações a respeito deste assunto, bem como o programa gerador da declaração e links com perguntas/respostas que auxiliam no esclarecimento do que deverá ser informado.

Salientamos que na geração da Dirf, os valores sempre serão centralizados na Filial Matriz.

Limite de isenção para ano-base 2022: R$ 28.559,70 (vinte e oito mil, quinhentos e cinquenta e nove reais e setenta centavos).

As alterações referentes à rotina de Anuais para o ano-base 2022 encontra-se disponível a partir da versão 6.10.1.76. Cabe ressaltar que versões posteriores a estas podem conter implementações adicionais e correções de erro.

Prazo de entrega

A Dirf 2023 relativa ao ano-calendário de 2022 deverá ser apresentada até às 23h59min59s (vinte e três horas, cinquenta e nove minutos e cinquenta e nove segundos), horário de Brasília, de 28 de fevereiro de 2023.

Programas necessários

- Módulo Administração de Pessoal: versão 6.10.1.76 ou superiores.

- Programa Dirf2023 e Receitanet. Siga os passos para fazer o download:

- Acesse o endereço https://www.gov.br/receitafederal/pt-br/centrais-de-conteudo/download/pgd/dirf.

- Clique no link do programa gerador da Dirf 2023, de acordo com o seu sistema operacional.

A transmissão do arquivo após validação deverá ser realizada pelo programa Receitanet mediante certificado digital.

Quem deve constar da Dirf (Limites R$)

As pessoas obrigadas a apresentar a Dirf deverão informar todos os beneficiários de rendimentos:

- Que tenham sido objeto de retenção na fonte do imposto sobre a renda ou de contribuições, ainda que em um único mês do ano-calendário;

- Do trabalho assalariado, nos casos em que o valor pago durante o ano-calendário for igual ou superior a R$ 28.559,70 (vinte e oito mil, quinhentos e cinquenta e nove reais e setenta centavos);

- Do trabalho sem vínculo empregatício, de aluguéis e de royalties, quando o valor total pago durante o ano-calendário for superior a R$ 6.000,00 (seis mil reais), pagos durante o ano-calendário, ainda que não tenham sido objeto de retenção na fonte do imposto sobre a renda;

- De previdência complementar e de planos de seguros de vida com cláusula de cobertura por sobrevivência, Vida Gerador de Benefício Livre (VGBL), pagos durante o ano-calendário, ainda que não tenham sido objeto de retenção na fonte do imposto sobre a renda;

- Auferidos por residentes ou domiciliados no exterior, inclusive nos casos de isenção e de alíquota de 0% (zero por cento);

- De pensão, pagos com isenção do IRRF, caso o beneficiário seja portador de alguma das condições previstas pela legislação, regularmente comprovada por laudo pericial emitido por serviço médico oficial da União, dos estados, do Distrito Federal ou dos municípios;

- De aposentadoria ou reforma, pagos com isenção do IRRF, desde que motivada por acidente em serviço, ou caso o beneficiário seja portador de doença relacionada no inciso VI, regularmente comprovada por laudo pericial emitido por serviço médico oficial da União, dos estados, do Distrito Federal ou dos municípios;

Nota

Se além dos rendimentos isentos citados nos inciso VI e VII foram pagos rendimentos com tributação de IRRF no ano, todos os valores isentos e tributáveis deverão ser incluídos na Dirf independentemente do limite.

- De dividendos e lucros, pagos a partir de 1996, e de valores pagos a titular ou sócio de microempresa ou empresa de pequeno porte, exceto pró-labore e aluguéis, caso o valor total anual pago seja igual ou superior a R$ 28.559,70 (vinte e oito mil, quinhentos e cinquenta e nove reais e setenta centavos);

- De dividendos e lucros pagos ao sócio, ostensivo ou participante, pessoa física ou jurídica, de Sociedade em Conta de Participação;

- Remetidos por pessoas físicas ou jurídicas residentes e domiciliadas no País para cobertura de gastos pessoais, no exterior, de pessoas físicas residentes no País, em viagens de turismo, negócios, serviço, treinamento ou em missões oficiais;

- De honorários advocatícios de sucumbência pagos ou creditados aos ocupantes dos cargos de que trata o caput do art. 27 da Lei nº 13.327, de 29 de julho de 2016, das causas em que forem parte a União, as autarquias ou as fundações públicas federais;

- Pagos às entidades imunes ou às isentas pelo fornecimento de bens e serviços, na forma prevista no § 3º do art. 37 da Instrução Normativa RFB nº 1.234, de 2012;

- Pagos em cumprimento de decisão da Justiça Federal, Estadual ou Trabalhista, ainda que esteja dispensada a retenção do imposto nas hipóteses em que o beneficiário declarar à instituição financeira responsável pelo pagamento que os rendimentos recebidos são isentos ou não tributáveis ou em que a pessoa jurídica beneficiária esteja inscrita no Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional) instituído pela Lei Complementar nº 123, de 14 de dezembro de 2006, observado o disposto na Instrução Normativa SRF nº 491, de 12 de janeiro de 2005.

Nota

Em relação aos beneficiários Incluídos na Dirf, observados os limites estabelecidos, deverá ser informada a totalidade dos rendimentos, inclusive aqueles que não tenham sofrido retenção.

Rendimentos Tributáveis

- Rendimentos pagos durante o ano-calendário, discriminados por mês de pagamento e por código de receita, com retenção do IRRF, e os valores que não tenham sofrido retenção, desde que nas condições e limites estabelecidos na IN 1671/2016;

- Deduções: previdência oficial, previdência complementar (privada) e Fundo de Aposentadoria Programada Individual (FAPI), dependentes ou pensão alimentícia;

- Respectivo valor do IRRF;

- Valor do RRA, IRRF e número de meses correspondente ao valor pago;

- A remuneração correspondente a férias, deduzida dos abonos legais (estes informados como rendimentos isentos) deverá ser somada as informações do mês em que foram pagas, bem como, à respectiva retenção do IRRF e as deduções;

- Deverá ser informada a soma dos valores pagos em cada mês, independente de se tratar de pagamento integral em parcela única, de antecipações ou de saldo de rendimentos do IRRF;

- Relativamente ao 13º salário, informar o total pago em 2022, as deduções utilizadas e o IRRF.

Rendimentos Isentos e Não tributáveis

- A parcela isenta de aposentadoria para maiores de 65 (sessenta e cinco) anos, inclusive a correspondente ao décimo terceiro salário;

- O valor de diárias e ajuda de custo;

- Os valores dos rendimentos pagos e das deduções com previdência oficial e pensão alimentícia, que deverão ser informados separadamente, conforme seja pensão, aposentadoria ou reforma por moléstia grave ou acidente em serviço, se igual ou superior a R$ 28.559,70, se recebeu apenas este tipo de rendimento durante o ano;

- Os valores de lucros e dividendos pagos ou creditados a partir de 1996, se igual ou superior a R$ 28.559,70;

- Os valores dos rendimentos pagos ou creditados a titular ou sócio de microempresa ou empresa de pequeno porte, exceto pró-labore e aluguéis, quando se igual ou superior a R$ 28.559,70;

- Os valores das indenizações por rescisão de contrato de trabalho, inclusive a título de Plano de Demissão Voluntária (PDV), desde que o total anual pago desses rendimentos seja igual ou superior a R$ 28.559,70;

- Os valores do abono pecuniário;

- Os valores pagos, creditados, entregues, empregados ou remetidos para pessoa física ou jurídica residente ou domiciliada no exterior, destinados à cobertura de gastos pessoais no exterior, de pessoas físicas residentes no País, em viagens de turismo, negócios, serviço, treinamento ou missões oficiais, quando igual ou superior a R$ 28.559,70;

- Os valores das bolsas de estudo pagos ou creditados aos médicos-residentes, nos termos da Lei nº 6.932, de 7 de julho de 1981;

- Para os beneficiários que se aposentarem a partir de 1º de janeiro de 2013, os valores pagos ou creditados por entidade de previdência complementar (fonte pagadora) desobrigados da retenção do imposto na fonte relativamente à complementação de aposentadoria recebida de entidade de previdência complementar, inclusive a relativa ao abono anual pago a título de 13º (décimo terceiro) salário, no limite que corresponda aos valores das contribuições efetuadas exclusivamente pelo beneficiário no período de 1º de janeiro de 1989 a 31 de dezembro de 1995, nos termos da Instrução Normativa RFB nº 1.343, de 5 de abril de 2013; e

- Outros rendimentos do trabalho, isentos ou não tributáveis, desde que o total anual pago desses rendimentos seja igual ou superior a R$ 28.559,70 (vinte e oito mil, quinhentos e cinquenta e nove reais e setenta centavos).

Parametrizações no sistema Administração de Pessoal

- Em Diversos > Responsável Legal > Dirf/Informe, informe a empresa e a pessoa responsável pela geração da Dirf;

- Em Empresas > Empresas, informe o CPF do responsável pelas informações da Dirf, no campo CPF Responsável;

- Em Diversos > Assinalamentos, guia Dirf/Rais, informe os dados de CPF, Nome, Telefone, Fax e Email do responsável pela geração das rotinas anuais de Dirf e Rais;

- Para que os valores da Dirf sejam gerados no CNPJ da filial Matriz para todas as filiais cadastradas, deve-se indicar a Centralização de recolhimento, em Empresas > Filiais > Cadastro, guia Darf, informando "1 - Centralizadora" para a Matriz e "2 - Centralizado" para as demais filiais;

- Cada estabelecimento Matriz poderá entregar somente um arquivo Dirf;

- Os valores de prestadores de serviços pessoas físicas e jurídicas e de empregados devem ser enviados para a Receita Federal em arquivo único;

- Todos os dados devem ser importados para o mesmo programa validador Dirf que está preparado para juntar os dados das importações de mesmo CNPJ/CPF;

- O arquivo Dirf gerado pelo sistema de folha e o arquivo Dirf gerado pelo sistema Contábil/Fiscal da empresa ou ainda pelas filiais descentralizadas, podem ser agrupados no mesmo Programa Dirf para obter apenas um arquivo a ser enviado para a Receita.

Cadastro de Totalizadores

Existe a possibilidade de utilizar totalizadores para gerar as informações de Rendimentos Isentos, Tributação Exclusiva e Complementares. Estes totalizadores devem ser cadastrados em Tabelas > Eventos > Totalizadores.

Ao utilizar totalizadores para gerar estas informações, vale a pena salientar que o sistema irá considerar somente os eventos ou características indicados no totalizador em questão. O tratamento padrão, que considera os eventos de determinadas características para levar nestes campos deixa de ser realizado, somente as informações do totalizador serão consideradas.

Planos de Saúde (Administração de Pessoal e BS – Benefícios)

Administração de Pessoal

É possível criar totalizadores de eventos para buscar o valor descontado na ficha financeira, que na maioria dos casos compreende a parcela do titular e dependente em um único evento, e tratar os valores na tela de Desconto Plano de Saúde através de regras específicas, prevendo a separação destes valores. Esta rotina atenderá principalmente quem possui uma forma padrão de desconto do Plano de Saúde em folha.

Disponibilizamos uma tela em Anuais > Informe/Dirf > Desconto Plano Saúde, através da qual o cliente pode digitar estas informações, ou importá-las caso as tenha em outro sistema, ou sejam enviadas pela operadora do plano de saúde através de arquivo txt. Se o cliente optar por digitar manualmente as informações, é possível somar os valores do ano e lança-los em uma única competência, não sendo necessário abrir os valores mês a mês. Observe apenas que estes valores devem ser lançados em uma competência na qual o colaborador está ativo, por exemplo: Colaborador admitido em 04/2017. Se lançarmos os valores na competência 02/2017, os mesmos não serão considerados, pois o colaborador foi admitido somente em 04/2017.

A empresa fornecedora do plano deve ser cadastrada em Empresas > Outras Empresas > Cadastro, com o nome empresarial, CNPJ e código de registro na Agência Nacional de Saúde (ANS).

Caso o dependente for maior de 18 anos, para que o mesmo seja considerado na geração da Dirf, o CPF deverá ser informado em Colaboradores > Dependentes > Ficha Familiar.

Em Anuais > Informe/Dirf > Desconto Plano Saúde > Reembolso, são reunidos todos os valores referentes aos reembolsos de despesas médicas/hospitalares efetuados pelos planos de saúde, tanto para o titular quanto seus dependentes, constando também os dados do prestador do serviço que gerou a necessidade do reembolso. Os valores desta tela são utilizados para alimentar os registros de reembolso do titular e dependente do plano de assistência à saúde (RTPSE e RDTPSE) na geração do arquivo para a DIRF.

Para obter o valor anual do plano de saúde descontado em folha, poderá ser utilizado o modelo FPFF001.OPE – Relação Ficha Financeira, disponível em Cálculos > Ficha Financeira > Relação, indicando apenas os eventos de planos de saúde.

Geração dos valores de Plano de Saúde utilizando totalizadores no módulo Administração de Pessoal

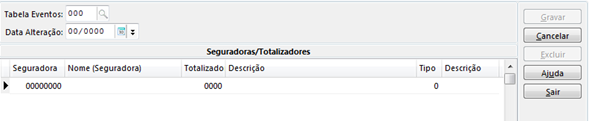

Passo 1 - Cadastro para definição da geração de planos, indicando os respectivos totalizadores:

Salientamos que os totalizadores devem ser previamente cadastrados no menu disponível em Tabelas > Eventos > Totalizadores, criando totalizadores para cada seguradora e evento correspondente.

Anuais > Informe/Dirf > Desconto Plano Saúde > Definições:

Data Alteração: Informar a competência da folha de pagamento em que iniciam os descontos de plano de saúde referentes ao ano base.

Competência 12/2015 (Data de Pagamento em 01/2016). Ou seja, se for informada a competência 01/2016 neste campo, o sistema irá gerar as informações a partir da folha definida para a competência 01/2016 e não da folha com pagamento na competência 01/2016. Será verificada a competência definida para o código de cálculo e não a data de pagamento.

Seguradora: Informar o código da seguradora de plano de saúde.

Totalizador: Informar o código do totalizador de eventos que corresponde ao valor pago de plano de saúde pelo colaborador.

Tipo: Informar qual o tipo do plano que está sendo cadastrado (1 – Titular, 2 – Dependente, 3 – Ambos).

Passo 2 - Gerar as informações de acordo com os totalizadores indicados no passo 1:

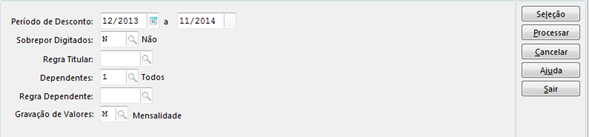

Anuais > Informe/Dirf > Desconto Plano Saúde > Gerar:

Período de Desconto: filtro para buscar as fichas financeiras de todos os códigos de cálculo (exceto tipo 13) cuja competência referência esteja dentro do período informado. Salientamos que deverá ser informada a competência da folha em que ocorreram os descontos de plano de saúde. Então se o pagamento da folha ocorre no mês seguinte à competência de referência, é necessário gerar informando o período 12/2016 à 11/2017, por exemplo, para buscar os pagamentos realizados entre 01/2017 e 12/2017.

Sobrepor Digitados: opção que indicará no momento da gravação dos registros processados, se serão mantidos ou não os registros lançados manualmente (origem D) nas tabelas R051SAC (Titular) e R051SAD (Dependentes).

Regra Titular: caso informado, o sistema trará para cada seguradora informada no cadastro de definição de geração o valor do totalizador correspondente ao código de cálculo que estará sendo processado. Permitindo ao usuário alterar antes da gravação dos registros na tabela R051SAC, os valores de desconto e/ou co-participação através de variáveis de sistema que estarão disponíveis, sendo elas:

- Informativas:

- PS_CodTot -> Código do totalizador.

- PS_ValTot -> Valor original gerado pelo totalizador.

- PS_CodOem -> Código da Seguradora Plano Saúde informada no cadastro de definição de geração.

- PS_TipTot -> Tipo de definição de geração que está sendo processado.

- Podem ser alteradas:

- PS_DesTit -> Valor do desconto plano de saúde do titular.

- PS_CopTit -> Valor co-participação do plano de saúde do titular.

Observação

A tabela R034FUN também estará disponível neste momento.

As definições de geração disponíveis nesta regra são os tipos 1 – Titular e 3 – Ambos.

Dependentes: através deste assinalamento o usuário definirá se deseja ou não tratar valores de desconto plano de saúde também para os dependentes de cada colaborador. As opções são:

0 (Nenhum): opção padrão que indicará que os dependentes não serão tratados.

1 (Todos): a rotina permitirá ao usuário calcular os valores de desconto plano saúde e/ou co-participação de todos os dependentes de cada colaborador.

2 (Somente Plano Saúde cadastrado): a rotina considerará somente os dependentes que possuírem o campo “Matrícula Plano Saúde” cadastrado na ficha familiar, para que o usuário possa calcular os valores de desconto plano saúde e/ou co-participação.

Regra Dependente: este campo somente ficará habilitado, e obrigatório, quando o usuário informar no campo Dependente um valor diferente de 0 (Nenhum). O sistema irá assumir o mesmo tratamento da regra de titular, mas sendo executado a cada dependente encontrado. Permitindo ao usuário alterar antes da gravação dos registros na tabela R051SAD, os valores de desconto e/ou co-participação através de variáveis de sistema que estarão disponíveis, sendo elas:

- Informativas:

- PS_CodTot -> Código do totalizador.

- PS_ValTot -> Valor original do gerado pelo totalizador.

- PS_CodOem -> Código da Seguradora Plano Saúde informada no cadastro de definição de geração.

- PS_TipTot - >Tipo de definição de geração que está sendo processado.

- PS_QtdDep -> Quantidade de dependente validos para este colaborador.

- Podem ser alteradas:

- PS_DesDep -> valor do desconto plano de saúde do dependente.

- PS_CopDep -> valor co-participação do plano de saúde do dependente.

Observação:

Tabela R036DEP também estará disponível neste momento.

As definições de geração disponíveis nesta regra são os tipos 2 – Dependente e 3 – Ambos.

Passo 3 - Alteração manual de valores gerados pelo passo 2, caso seja necessário:

Anuais > Informe/Dirf > Desconto Plano Saúde > Alterar:

Considerações importantes

Informe de Rendimentos: Ao listar o Informe de Rendimentos disponível no menu Anuais > Informe/Dirf > Listar > Informe, deve-se observar o preenchimento dos campos Listar Eventos Despesas Médicas e Somar Dependente no Titular, onde será efetuado o seguinte tratamento:

- Listar Eventos Despesas Médicas: Este assinalamento listará ou não, nas Informações Complementares, os valores gravados na tabela R051EVE com tipo D-Despesas Médicas (guia Eventos da tela de Alterar Informe/Dirf). Estes valores foram gravados se os eventos de desconto do Plano de Saúde da folha estiverem cadastrados com característica 49F. Neste caso, se foram utilizados totalizadores para gerar as informações do plano de saúde, o usuário deverá marcar “N” neste assinalamento para evitar duplicidade das informações na geração da Dirf.

- Somar Dependente no Titular: Caso informado “Sim”, ao listar as informações de plano de saúde, os valores referentes a dependentes maiores de 18 anos que não possuam CPF cadastrado, serão somados ao titular. Caso informado “Não”, levará o valor destacado normalmente no dependente.

No menu Anuais > Informe/Dirf > Listar > Dirf, está disponível o modelo FPDI006.ANU – Relação de Beneficiários, que pode ser utilizado para conferir as informações dos beneficiários de cada colaborador.

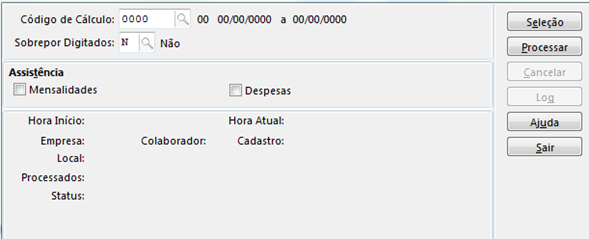

Geração dos valores de Plano de Saúde no módulo Benefícios

Este módulo possui a rotina de Assistência Médica, que atende amplamente esta rotina de plano de saúde. É possível registrar/importar todos os valores de titulares e dependentes, mensalmente, conforme operadora do Plano. Esta rotina já faz integração dos valores para o Administração de Pessoal, tanto para o desconto em folha como para as tabelas que contém as informações necessárias para a Dirf/Informe.

Para os clientes que já utilizam esta rotina no módulo Benefícios e integram os valores mensalmente para o Administração de Pessoal, os valores de titulares e dependentes já serão alimentados na tela de Desconto Plano de Saúde no Administração de Pessoal.

Com relação aos valores de co-participação, os mesmos devem ser lançados mensalmente na tela de Despesas Médicas, para que sejam integrados automaticamente para a tela de Desconto Plano de Saúde no Administração de Pessoal. Essa integração não ocorrerá automaticamente como é feito com a Mensalidade, será necessário lançar os valores para posteriormente integrá-los. É imprescindível que este lançamento seja realizado mensalmente nas Despesas Médicas do BS.

Caso o cliente identifique que os valores de co-participação estão presentes apenas na Ficha Financeira, mas não estão cadastrados na tela de Despesas Médicas do BS e nem apareçam na tela de Desconto Plano de Saúde do Administração de Pessoal, primeiramente deve-se cadastrar estes valores na tela de Despesas Médicas, mensalmente, para posteriormente utilizar a rotina de Gerar Valores Anuais mencionada abaixo, para cada código de cálculo.

Para os clientes que por ventura identifiquem que os valores de co-participação ou mensalidade não estão na tela de Desconto Plano de Saúde no Administração de Pessoal, é necessário utilizar a rotina disponível em Benefícios > Assistência > Gerar Valores Anuais, para cada código de cálculo.

Salientamos que para os clientes que optem por utilizar um modelo de importação para alimentar estas informações no BS, não existe um modelo padrão para esta finalidade. Será necessário customizar um novo modelo de acordo com a necessidade do cliente.

Caso ocorra a troca ou cancelamento do Plano de Saúde durante o ano base, ressaltamos que a data de exclusão deverá sempre ser indicada com o primeiro dia do mês seguinte. Por exemplo: se o cancelamento ocorrer na competência 01/2015, a data de exclusão deverá ser 01/02/2015, visto que se for informada uma data referente à 01/2015, o sistema já irá desconsiderar este mês na geração da rotina de Gerar Valores Anuais.

No caso de colaboradores demitidos durante o ano base, para que a rotina de Gerar Valores Anuais integre os valores de mensalidade e despesas do mês da rescisão do colaborador, é necessário verificar dois assinalamentos:

- Módulo Administração de Pessoal: em Empresas > Empresas, o campo Lançamentos Demitidos deve estar assinalado com "S";

- Módulo Benefícios: em Empresas > Empresas, na guia Integrar Demitidos, os campos Assistência Médica e Assistência Médica Despesas devem estar assinalados com "S".

Juntar arquivos não substitui informações do Plano de Saúde

Se o beneficiário já tiver dados do Plano de Saúde dentro do programa Dirf, estes não serão substituídos pela importação, e no relatório de Ocorrências de Importação serão demonstrados os campos do arquivo que foram rejeitados.

Isto significa, que se uma empresa já importada no programa Dirf tiver de ser importada novamente, mesmo que seja assinalado para substituir o trabalhador, estes dados não serão substituídos, gerando uma lista de erro.

Para substituir estes valores dos Planos de Saúde somente se for excluída a empresa e depois importá-la novamente.

Se não puder perder os demais dados da Empresa que tenham sido digitados dentro do programa Dirf, exclua as informações dos Planos de Saúde dentro do programa Dirf, isto pode ser feito excluindo a própria Seguradora (desta forma todos os beneficiários serão excluídos), e siga as orientações do item abaixo (2.20).

Dica para excluir Empresa sem perder dados já digitados

Para alterar os parâmetros da Natureza do Declarante sem perder os demais dados que já foram importados ou digitados no programa Dirf para este CNPJ, siga as orientações abaixo:

- Grave uma Declaração para envio a Receita Federal e resguarde esta cópia gravada;

- Exclua a empresa;

- Importe a cópia gravada da Declaração de acordo com o item 1, que está com todos os dados que já constavam na anterior, e assinalar as quadrículas das Naturezas a serem geradas pela empresa;

- Importe o arquivo do RH contendo as informações de Planos de Saúde que não haviam sido marcadas na primeira importação, por exemplo.

Importante:

Estes passos devem ser executados dentro do programa Dirf. Esta dica serve para qualquer situação que necessita de reimportação do arquivo, mas sem perder dados de outras pessoas da Empresa já inseridas no programa Dirf.

Esta mesma orientação pode ser utilizada quando precisarmos reimportar a empresa, mas não quisermos perder as informações que já constam da Dirf, como arquivos importados pela Contabilidade, de outras filiais, digitados diretamente no programa, etc.

Rescisão - Multa FGTS

Com relação à Multa de FGTS não ser listada no Informe de Rendimentos, nossa interpretação é que os valores não foram pagos, e sim depositados para o colaborador. Caso o mesmo efetue o saque deste valor, irá informar sozinho na Declaração Anual de Ajuste.

Se considerássemos este valor no Informe de Rendimentos, seria o mesmo que incluir os depósitos de FGTS nos Isentos para os empregados ativos ou o próprio saldo FGTS que sabemos que o demitido irá sacar nas rescisões.

Recebimentos Exterior

Os colaboradores residentes ou domiciliados no exterior participam de um cálculo diferenciado de IR. Estes têm uma aplicação direta da alíquota devida sobre a base de cálculo, não havendo deduções. Dessa forma os colaboradores enquadrados nesta situação devem possuir uma receita e alíquota específicas indicadas através do menu Colaboradores > Históricos > Receita IRRF. Também é possível apenas indicar um código de receita diferenciado para alguns colaboradores, permitindo que o sistema continue calculando o IR normalmente ou isentando-os. No caso das aposentadorias por invalidez ou doenças consideradas isentas também pode-se utilizar este histórico.

Este mesmo cadastro contempla o tratamento como rendimento isento, dos Voluntários da Copa e dos Médicos Residentes cadastrados como empregados.

Nota

Quando o colaborador tiver histórico de Receita IRRF 0473 (Expatriado), os recebimentos durante o ano-base serão todos listados nesse código de receita, não realizando distinção entre outras receitas recebidas nesse contrato durante o ano.

Beneficiários (Pensão)

O assinalamento do campo Dependentes na tela de geração da Dirf serve para listar os dependentes com Grau de Parentesco = 15 (Pensionista) – uso pela área Pública, e também possibilita a listagem do informe de rendimentos ao(s) dependente(s) do colaborador.

Utilização do Grau de Parentesco 15 - Pensionista:

Colaborador veio a falecer e seu dependente continuará recebendo seus honorários, ou um evento específico. Nessa situação o dependente passa a ser um pensionista do colaborador em questão.

Informações auxiliares:

- O evento de pensionista deverá ter característica "45E - Pensionistas". Esse evento será calculado na folha baseado nos eventos da guia Base, em Colaboradores > Dependentes > Pensão Judicial. Essa característica não é considerada para o Informe, Dirf e Rais.

- Esta rotina é válida somente para colaboradores ativos. Quando a rescisão ocorre, não é mais calculada.

- Também não será permitido cadastrar mais de um dependente com o tipo 15 para o mesmo colaborador.

Importante:

Para o grau de parentesco 15 será gerado um Informe de Rendimentos, do tipo "Dependente", contendo os valores pagos e gravados na guia Pagamentos no cadastro dos dependentes de pensão judicial.

Para gerar o Informe de Rendimentos de dependente tipo "4 - Outros" do evento Pensão Judicial, a DIRF deve ter sido gerada com o parâmetro Dependentes marcado. Caso não tenha sido gerada desse modo, não listará o informe ao dependente do colaborador.

Retificação

Para retificar informações enviadas anteriormente, deverá ser apresentada uma Dirf Retificadora. Na Dirf Retificadora, devem constar todas as informações enviadas anteriormente, alteradas ou não, exceto as informações que se deseja excluir e as que se deseja incluir, se for o caso. Esta Dirf Retificadora substituirá integralmente as informações enviadas anteriormente.

Responsável Legal

O responsável legal pelas informações da Dirf deverá ser indicado em Diversos > Responsável Legal > Dirf/Informe. Se o responsável for igual para todas as Empresas da base, somente a guia Gerais deverá ser preenchida. Se existir um responsável diferente para cada Empresa da base, a guia Empresa deverá ser preenchida individualmente.

Em Diversos > Assinalamentos, guia Dirf/Rais, também deve-se verificar o nome do responsável pelas informações dos Anuais.

Filial Centralizadora ou Independente

Em Empresas > Filiais, guia Darf, realizar o devido cadastramento da Filial Centralizadora e Filiais Centralizadas ou Filial Independente. Quando centralizado o Darf, indicar as datas de início apenas, sem data fim, para identificar corretamente os valores na Dirf anual. Tanto a Darf quanto a Dirf devem ser centralizadas na Filial Matriz. A receita não tem mais aceitado guias individuais por Filial.

Alteração de Valores gerados

É possível alterar as informações geradas pelo sistema através da tela disponível em Anuais > Informe/Dirf > Alterar. Ao utilizar esta opção, caso seja necessário gerar novamente a Dirf, deve-se ficar atento ao campo Sobrepor Digitados existente na tela de geração. Este campo deve ser selecionado com a opção "N – Não", para não sobrepor as informações alteradas no menu citado acima.

Valores de RRA – Rendimentos Recebidos Acumuladamente

Para este tipo de recolhimento o código de receita a ser utilizado é o 1889. Caso esses rendimentos tenham sido recolhidos em código distinto, deve-se efetuar a retificação do Darf – Redarf.

No Administração de Pessoal, foram criadas características específicas para o tratamento do RRA:

- Para os clientes que possuem o módulo Jurídico: é possível realizar o cálculo dos valores através do tipo de cálculo 94 – Reclamatória Trabalhista, integrando as respectivas ações para que o Administração de Pessoal efetue o tratamento correto na geração da Dirf. Para que esta rotina funcione corretamente é necessário que os respectivos eventos estejam criados no Administração de Pessoal e tenham sido calculados em fichas financeiras do ano base de 2014.

- Cliente que não possuem o módulo Jurídico: será necessário tratar manualmente a inclusão destes valores, visto que neste caso não é permitido utilizar o cálculo tipo 94.

Para efetuar o tratamento manual, os valores referentes ao RRA devem ser lançados na receita 1889, para que no momento de gerar a Dirf/Informe, estes valores sejam considerados no campo 6 - Rendimentos Recebidos Acumuladamente.

Acesse o menu Impostos > Imposto Federal > Impostos > Receitas e verifique se a receita 1889 existe. Caso negativo, será necessário criá-la primeiro, para depois lançar os valores manualmente na tela de Alterar da Dirf, Anuais > Informe/Dirf > Alterar, utilizando a receita 1889.

Dependentes

Em Anuais > Informe/Dirf > Alterar, guia Rendimentos, através do campo Valor Depend., é possível verificar o valor abatido no cálculo do IRRF para cada dependente que o colaborador possui.

Neste campo, poderá ocorrer de o valor do dependente estar duplicado ou triplicado, dependendo da quantidade de cálculos efetuados durante o mês, em que o mesmo foi utilizado.

Por exemplo: a dedução de dependentes funciona conforme as Bases de Cálculos de IRRF que você tem na competência. Ou seja, num mês que você pagou Férias e pagou Folha Normal, você usou o dependente para deduzir da Base de Cálculo do IRRF s/ Férias e também usou o dependente para diminuir da Base de Cálculo do IRRF Normal. Logo, neste mês, ao invés de demonstrar o valor de 179,71 será demonstrado 359,42, no caso de o colaborador possuir apenas um dependente.

O embasamento legal para estas informações consta na IN RFB 1.033/2010:

"Art. 12. A Dirf deverá conter as seguintes informações quando os beneficiários forem pessoas físicas domiciliadas no País:

§ 3º A remuneração correspondente a férias, deduzida dos abonos legais, os quais deverão ser informados como rendimentos isentos, e a participação do empregado nos lucros ou resultados deverão ser somadas às informações do mês em que tenham sido efetivamente pagas, procedendo-se da mesma forma em relação à respectiva retenção do IRRF e às deduções."

O número de dependentes em cada mês corresponderá ao seguinte:

- Nos meses em que houve retenção de IR, corresponderá ao número de dependentes que consta no menu Impostos > Imposto Federal > IR Fonte > Cadastro, somando os dependentes considerados nos pagamentos de Férias, Participação nos Lucros e Normal;

- Se não houve IR no mês, corresponderá ao número de dependentes cadastrados, respeitando os meses de validade que estiverem parametrizados;

- Se não utilizar o cadastro de dependentes, corresponderá ao número de dependentes da ficha básica.

Modelo FPDI005.ANU – Dirf – Arq Texto – Juntar Empresas

Na declaração da Dirf, normalmente é gerada uma declaração por estabelecimento matriz, quando um estabelecimento possui matriz e filiais, todos os colaboradores das filiais são declarados na matriz, nunca declara-se no CNPJ da filial.

O modelo FPDI005.ANU, Dirf – Arq Texto – Juntar Empresas, foi desenvolvido para ser utilizado por empresas que possuem o cadastro das suas filiais como "empresas" e não como filiais dentro da própria empresa (o que é a orientação). Por isso precisam juntar as empresas na hora de gerar a Dirf.

Quando possui várias empresas com CNPJs diferentes (que não sejam matriz e filiais) o modelo 005 não vai atender conforme o esperado. Neste caso a orientação para gerar a Dirf é utilizar o modelo FPDI004.ANU – Dirf – Arquivo Texto, gerando cada empresa individualmente.

Nota

Caso o usuário utilize base descentralizada (onde filial cadastrada como empresa está com tipo de filial "E - Empregador eSocial"), deverá utilizar este modelo para informar corretamente as informações à Dirf. Além disso, para listar corretamente o arquivo, ao listar o modelo, o usuário deverá informar os códigos da empresa no campo Empresa.

Vales

Para que um Vale, lançado através da rotina de Vales do Administração de Pessoal, não seja considerado na geração da Dirf, o campo CalIrf da tabela R044VAL deve estar parametrizado com a opção N. Se o mesmo estiver parametrizado com S, deve-se fazer um update no banco, tabela R044Val, alterando o campo para N.

Este parâmetro somente não poderá ser alterado no caso de realmente ter valor de IRRF no cálculo do Vale.

Esta situação ocorre quando os Vales são lançados através da tela de manutenção, onde não é apresentado o campo referente ao cálculo do IRRF. O correto é sempre utilizar a tela de Lançar Vales (Cálculos > Lançamentos > Vales > Lançar Vales), para efetuar o respectivo lançamento e não a tela de manutenção.

Férias

Deve-se ficar atento ao campo Proventos Férias, existente na tela de geração da Dirf, através do qual é possível optar entre considerar somente os valores do recibo de Férias, considerar somente os valores da Ficha Financeira ou realizar o cálculo padrão, onde o sistema efetua a proporcionalidade dos eventos do recibo de Férias e compara com os valores da Ficha Financeira. Se os valores forem diferentes, o Administração de Pessoal gerará uma diferença positiva ou negativa.

Pensão Judicial – Valores gerados no Informe de Rendimentos

No Informe de Rendimentos, os valores de Pensão Judicial são listados no campo "03 – Rendimentos Tributáveis" e no campo "07 – Informações Complementares".

Para listar as informações do campo 03 – linha 04, o sistema verifica a característica dos eventos de Pensão (45A e 45B), já o campo 07, verifica a guia Pagamentos, existente no cadastro da Pensão Judicial. Se os valores gravados na guia Pagamentos estiverem incompletos ou diferentes dos valores da Ficha Financeira, ocorrerão diferenças entre o campo 03 e o campo 07.

Inclusão da receita 3562 no Administração de Pessoal

Para informação dos pagamentos de PLR aos empregados nos Rendimentos de Tributação Exclusiva na Fonte deve ser utilizada a receita de código 3562.

O Administração de Pessoal separará automaticamente os valores de PLR em Darf, Dirf e Informe para esta receita. Não há necessidade de cadastrar nenhum histórico de receita para os empregados.

Todas as receitas devem constar no menu Impostos > Imposto Federal > Impostos > Receitas.

Inclusão da receita 3533 – Pagamento de Aposentadorias

O pagamento de proventos de aposentadoria, reserva ou reforma e de pensão civil ou militar pago por Previdência da União, Estados, DF ou Municípios (regime geral ou do servidor público) deverá ser informado no código de receita 3533.

As entidades que pagam as aposentadorias deverão cadastrar o aposentado/beneficiário em Colaboradores > Históricos > Receita IRRF com a data a partir da qual será informado com esta receita na Dirf, Darf e Informe.

Questionamentos comuns na geração e validação da Dirf/Informe de Rendimentos

Resposta: Utilizar o campo “Log Monitoramento Processo” disponível na tela de geração da Dirf e selecionar o colaborador desejado no botão “Seleção”. Após a geração da Dirf, será habilitado o botão “Monitorar” para que possa ser analisado linha a linha, quais eventos e os respectivos códigos de cálculo formaram o valor encontrado.

Resposta: Verificar se as férias foram quebradas em duas competências e caso positivo, analisar a opção selecionada no campo “Proventos Férias”, existente na tela de geração da Dirf, através do qual é possível optar entre considerar somente os valores do recibo de Férias, considerar somente os valores da Ficha Financeira ou realizar o cálculo padrão, onde o sistema efetua a proporcionalidade dos eventos do recibo de Férias e compara com os valores da Ficha Financeira. Se os valores forem diferentes, o Administração de Pessoal gerará uma diferença positiva ou negativa.

Resposta: Este erro ocorria porque a Filial 1, que é a Centralizadora, estava parametrizada com tipo F - Filial, e a filial 5, que é a Centralizada, estava parametrizada com tipo M - Matriz. A Filial Matriz sempre deverá ser a Filial Centralizadora. Esta informação é configurada em Empresas > Filiais > Cadastro, guia Darf.

Resposta: O problema ocorria porque estes terceiros não tinham histórico de filial e de local. O relatório FPIN001.ANU não irá listar colaboradores/terceiros que não tenham históricos de filial e local.

Resposta: Este erro ocorre porque o CPF da colaboradora em questão está igual, porém o NOME da mesma possuía um espaço no final da linha, com isto eram gerados dois registros dentro do arquivo texto, conforme abaixo:

Linha 2159: BPFDEC|33893201807|PAOLA DE FREITAS ||

Linha 2155: BPFDEC|33893201807|PAOLA DE FREITAS||

Neste caso, deve-se ajustar o nome do colaborador nos dois cadastros existentes no Administração de Pessoal para ficarem exatamente iguais, com isto será gerado apenas um registro e não ocorrerá mais o erro.

Resposta: Esta mensagem pode ocorrer em virtude de existirem recibos de Férias calculados com “Data de Pagamento” zerada, o que não está correto. Tabela R040FEM, campo DatPag. Basta informar a data de pagamento neste campo e gerar a Dirf novamente.

Outra informação que pode ser verificada neste caso, é se no cadastro de Dependente, na guia Nascimento, a data de entrega da certidão não está menor que a data de nascimento indicada na guia Cadastro.

Resposta: Não é possível, pois no layout da Dirf está previsto que o cabeçalho (nome, CNPJ, etc) só pode ser gerado uma única vez para o arquivo.

Se o arquivo for gerado para mais de uma empresa e em seguida, importado no validador da Dirf (modelo FPDI004.ANU, onde na seleção foi informado abrangência de Empresa 1-999), ocorrerão vários erros, como por exemplo:

“Código da receita fora de ordem 0561”;

“Registro fora de ordem para beneficiário do declarante”;

“Registro não importado devido a erro na linha xxx”.

Ao listar o Informe de Rendimentos, modelo 001, verificamos que os valores estão divergentes em todos os campos. Na impressão, os mesmos aparecem multiplicados por 100. Por exemplo, ao invés de listar R$ 1.000,00 lista R$ 100.000,00. O cadastro das informações mensais gravado em: Anuais > Informe/Dirf > Alterar está correto, porém ao emitir o relatório os valores ficam incorretos.

Resposta: Neste caso, deve-se verificar nas configurações do Servidor no Windows, em Configurações > Painel de Controle > Opções Regionais e de Idioma, qual a linguagem configurada. Na situação relatada acima, estava configurada uma linguagem diferente Português (Brasil) e alterando a linguagem para Português, os valores foram listados corretamente no relatório.

Resposta: Poderá listar o modelo FPDI003.ANU, disponível em Anuais > Informe/Dirf > Listar > Dirf.

Resposta: Existem algumas verificações que devem ser feitas neste caso, conforme abaixo:

- Verificar na tela de Desconto Plano de Saúde do Administração de Pessoal, se os valores estão aparecendo para o titular e seus dependentes. Pode ocorrer de não ter nenhuma informação cadastrada ou estar faltando informações para apenas algumas competências.

- Se for identificado que não existem valores nesta tela ou que os mesmos estão incompletos, deve-se verificar no BS:

- Se o problema estiver nos valores de mensalidade do titular ou dependente, deve-se verificar qual(is) plano(s) assinalado (s) para o colaborador e seu(s) dependente(s), em Benefícios > Assistência > Assinalamentos > Individual. Identificando a Seguradora e o Plano ativos na competência onde ocorreu o problema, conferir se o respectivo plano está cadastrado corretamente em Benefícios > Assistência > Planos, tendo informado o evento de desconto da mensalidade no campo “Evento Titulares” e o assinalamento “Integrar Valores Dirf”, e na guia Preços, os valores de mensalidade nos campos “Total Titular” e “Total Dep”;

- Tendo todos os parâmetros acima cadastrados corretamente, para gerar os valores de mensalidade do titular e dependente(s) na tela de Desconto Plano de Saúde no Administração de Pessoal, é necessário utilizar a rotina em Benefícios > Assistência > Gerar Valores Anuais, para cada código de cálculo em que os valores não constam nesta tela, assinalando a opção “Mensalidades”;

- Se o problema estiver nos valores de co-participação do titular ou dependente, deve-se verificar se estes valores estão lançados em Benefícios > Assistência > Despesas, para a seguradora e o plano que estão assinalados para o colaborador/dependente. A despesa médica deve ser lançada informando no campo “Início Desconto” a competência de cálculo em que o valor deve ser integrado, no campo “Tipo Desconto Despesa” não deve ser informada a opção 1 – Não Paga, e o valor de co-participação deve ser informado no campo “Valor do Serviço”. Este valor deve ser lançado para cada competência nesta tela;

- Tendo o valor de co-participação lançado para todos os meses em que ocorreu, para gerar este valor na tela de Desconto Plano Saúde no Administração de Pessoal, é necessário utilizar a rotina em Benefícios > Assistência > Gerar Valores Anuais, para cada código de cálculo correspondente a competência em que o valor não consta nesta tela, assinalando a opção “Despesas”.

Salientamos que em Anuais > Informe/Dirf > Listar > Informe, foi disponibilizado o modelo FPIN006.ANU – Conferência Informe/Dirf Valores de IRRF, que listará os valores considerados em cada competência, auxiliando na conferência da Dirf.

Ao gerar o Informe de Rendimentos em Anuais > Informe/Dirf > Listar > Informe, modelo 001, aparece no campo 7 - Informações Complementares os dados do Plano de Saúde, nome do Beneficiário e valores (Pensão Judicial). Após importar o Informe de Rendimentos para o programa da Dirf, é informada apenas a descrição dos Planos de Saúde.

Resposta: Verificamos com nossa Assessoria em Recursos Humanos e o Administração de Pessoal não leva esta informação para o arquivo Dirf/Informe, devido a limitação do layout do arquivo que disponibiliza apenas 200 posições. Se desejar informar a Pensão Judicial no campo 7 do Informe de Rendimentos gerado pelo validador da Dirf, por exemplo, deverá incluir esta informação manualmente. Pois, para inclusão manual o validador possui 1000 posições, mas para importação de informações somente 200 posições.

Resposta: Na tela de entrada da geração do Informe/Dirf, verificar o preenchimento do campo “Transportista Rend.Isentos”, que permite ao usuário escolher como devem ser levados os valores dos transportistas: em rendimentos tributáveis e isentos (opção "Sim") ou somente a parte de rendimentos tributáveis (opção "Não").

Implementações para a geração da Dirf/Informe de Rendimentos

Limite de isenção

Os modelos da DIRF e Informe de Rendimentos permanecem adequados para respeitar o Limite de Isenção estabelecido para cada ano-base.

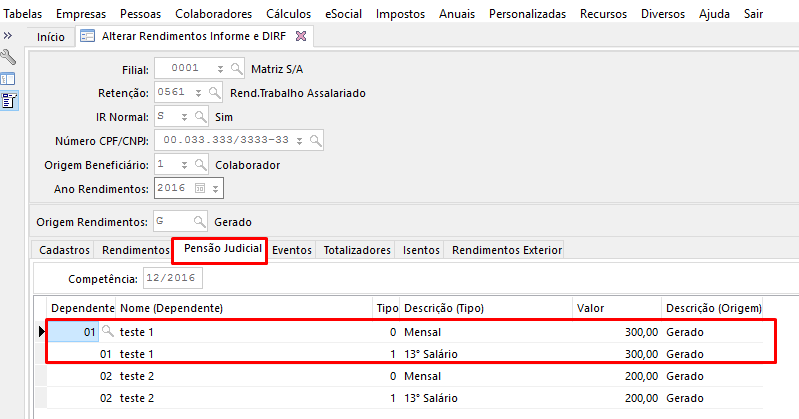

Pensões Judiciais

A geração da DIRF, em Anuais > Informe/Dirf > Gerar, separa os valores pagos para cada dependente de Pensão Judicial. Estes valores serão demonstrados na nova guia Pensão Judicial, da tela Alterar Rendimentos Informe e DIRF, em Anuais > Informe/Dirf > Alterar.

Os valores são demonstrados em forma de grade na nova guia Pensão Judicial, junto com as informações de cada dependente, como nome, tipo de pensão, entre outros. Os valores serão utilizados para preenchimento do registro Informações do beneficiário da pensão alimentícia (INFPA) do leiaute.

Importante

Atente-se para os cadastros em que o filho (embora beneficiário da pensão) não está cadastrado como dependente da pensão. Nestas situações, indique a mãe como beneficiária da pensão. Estas situações precisam ser avaliadas, pois a informação da pensão será levada para a DIRF no CPF do beneficiário.

Reembolsos de planos de saúde para titulares e dependentes

A tela Reembolso Plano de Saúde reúne todos os valores referentes aos reembolsos de despesas médicas/hospitalares efetuados pelos planos de saúde, tanto para o titular quanto seus dependentes, indicando também os dados do prestador do serviço que gerou a necessidade do reembolso. Os valores desta tela são utilizados para alimentar os registros de reembolso do titular e dependente do plano de assistência à saúde (RTPSE e RDTPSE) na geração do arquivo para a DIRF.

O colaborador possui um plano de saúde empresarial e precisou de um atendimento médico não coberto pelo plano de saúde vigente.

Após o atendimento, o plano de saúde atual reembolsa o valor gasto para o colaborador. Este valor poderá ser lançado como reembolso na nova tela.

Sociedade em contas de participação

A tela Sociedade em Conta de Participação é usada ao receber os valores de lucros ou dividendos distribuídos aos beneficiários da Sociedade em Conta de Participação (SCP), para geração e emissão do arquivo para a DIRF. A tela é composta por duas grades que permitem a inclusão, alteração e exclusão de informações referentes a cada beneficiário e sua porcentagem de participação. Estes beneficiários não precisam ser cadastrados como Terceiros ou Colaboradores, digita-se o CPF ou CNPJ e nome diretamente nesta tela. A empresa que é a sócia ostensiva da SCP, deve incluir uma filial com o CNPJ da Sociedade em Conta Participação sem colaboradores, para em seguida indicar os beneficiários, seus valores e percentuais nesta tela.

Quando houver informações cadastradas nesta tela, ao gerar a DIRF para a empresa em questão, os registros para declarantes pessoas físicas e jurídicas (DECPF e DECPJ) utilizarão estes dados para preenchimento do campo Indicador de sócio ostensivo no arquivo gerado.

Previdência Complementar

Desde a declaração do ano-base 2016, a antiga nomenclatura de "Previdência Privada" passou a ser "Previdência Complementar" e, na DIRF deste ano em diante, foi separada em vários títulos:

- Previdência Complementar

- Dedução - FAPI

- Fundo Previdência Servidor Público

- Contribuição ente público patrocinado

A empresa deverá declarar na DIRF os valores da dedução de Previdência Complementar Pública ou Privada separadamente por Entidade, mês a mês. Para isto foi implementado na geração dos anuais uma nova rotina para carregar os totalizadores de previdências complementares, cadastrados na nova tela Definições Totalizadores Previdência Complementar (FR051DPC), e gravar seus valores na guia totalizadores (R051TOT), conforme eventos de previdência complementar contidos na folha de pagamento, tipo de previdência, código da outra empresa totalizador.

Ao final da geração, antes de gravar na base, os valores são revisados a fim de encontrar valores negativos. Quando há valores negativos, a rotina deve zerá-los e descontar o valor dos meses anteriores, respeitando o mesmo tipo de totalizador, código de entidade, tipo de pagamento e código do totalizador.

Na tela Definições Totalizadores Previdência Complementar, serão determinados os eventos e cada Entidade de Previdência de onde serão apurados os valores de previdência complementar. Deverá ser cadastrado um totalizador para o evento mensal, e outro totalizador para o evento de 13° salário.

A geração da DIRF gravará os valores destes eventos de cada mês, automaticamente, nesta tela. Com esta alteração, a partir do ano-base 2016, a tela Alterar Rendimentos Informe e DIRF passa a não apresentar mais os valores de previdência privada na guia Rendimentos, que agora devem ser consultados na guia Totalizadores. É também nesta guia que constam os valores de previdência complementar considerados para determinar o valor líquido do 13º salário.

No leiaute, os registros são separados por Entidade e tipo de previdência complementar, de acordo com as informações da nova tela. Os valores serão os mesmos gravados na guia Totalizador da tela de geração.

Ainda, na grade da guia Totalizadores da tela de alteração:

- Foram incluídas as seguintes opções na coluna Tipo:

- P - Previdência Complementar

- F - Dedução - FAPI

- S - Fundo Previdência Servidor Público

- A - Contribuição ente público patrocinador

- E - Exigibilidade Previdência Privada

- D - Exigibilidade Dedução - FAPI

- U - Exigibilidade Fundo Previdência Servidor Público

- R - Exigibilidade Contribuição ente público patrocinador

- Foram incluídas as colunas Entidade (cadastro de Outra Empresa) e Nome (Tomador de Serviço) (somente demonstrativo). Os campos destas colunas serão acessíveis somente para as novas opções citadas.

Os novos itens poderão ser cadastrados somente quando ano-base for posterior a 2015.

Voluntários da Copa

O indicativo de pagamentos relacionados às Copas de 2013 e 2014 passou a não ser gerado no arquivo da DIRF quando o ano de referência for posterior a 2015. Com isso, ao tentar cadastrar históricos de Receitas de Imposto sobre a renda retido na fonte (IRRF) informando uma data a partir do ano de 2016, a opção "V - Voluntário da Copa" não estará disponível para seleção no campo Cálculo IR da tela Histórico Receita. Colaboradores que possuem este histórico para um ano base superior a 2015 não serão gerados na DIRF (caso isto aconteça, o sistema emitirá uma mensagem de alerta no Log da geração).

Modelos de relatório

Em Anuais > Informe/Dirf > Listar, atualizamos a geração dos relatórios a partir dos modelos Dirf - Arquivo Texto (a partir ano-base 2010) e Dirf - Arq Texto - Juntar Empresas (a partir 2010), para contemplarem todas as alterações realizadas. Os relatórios emitidos agora apresentam os valores de pensão (exibidos após as informações de cada colaborador e ordenados por dependente e competência), bem como os valores de cotas de participação (quando houver), totalizadores por entidade e tipo de previdência complementar e os descontos de planos de saúde. Modificamos também o modelo DIRF - Relação de Beneficiários (a partir 2010) para demonstrar os valores detalhados da Previdência Complementar, que foram gravados como totalizadores.

Pagamentos às Entidades Imunes/Isentas

A Instrução Normativa nº 1757/2017 determina a obrigatoriedade de declaração dos valores pagos por órgãos e entidades da administração pública federal direta e indireta às entidades imunes e isentas pelo fornecimento de bens e serviços.

Para atender a esta exigência, o sistema possui a tela Rendimentos Pagos às Entidades Imunes/Isentas, localizada em Anuais > Informe/Dirf > Rendimentos Pagos às Entidades Imunes/Isentas (FR051IMU).

Esta tela permite informar estas entidades imunes/isentas, além de cadastrar os valores e competências para envio das informações para a Dirf. Nos modelos de relatório da Dirf consta o identificador DECPJ, que verifica se existem pagamentos lançados na tela, levando estas informações quando necessário. Caso existam, as informações constarão nos seguintes registros:

- VPEIM: corresponde às entidades beneficiárias cadastradas, listando em ordem crescente de CNPJ.

- RIMUN e/ou RISEN: registros de rendimentos imunes e/ou isentos, destacando os valores pagos de janeiro à dezembro.

As telas Definição Previdência Complementar (FR051DPC) e Alterar Rendimentos Informe e DIRF (FRALTANU) podem, opcionalmente, ser usadas para informar as entidades que se enquadram nesta obrigação.

Checklist para conferir Dirf e Informe de Rendimentos

É importante realizar a conferência das informações geradas para os empregados, bem como dos pagamentos realizados a terceiros Pessoa Física e Pessoa Jurídica, e somente após esta conferência, gerar o arquivo para validação e envio a Receita Federal.

Sugestão de algumas situações a serem conferidas:

- Empregados com IRRF somente em um mês do ano: levar os rendimentos de todos os meses;

- Empregados com férias iniciadas em janeiro de 2021, que foram pagas em dezembro de 2020;

- Empregados com férias iniciadas em 2022 que foram pagas em dezembro de 2021;

- Empregados com abono de férias (listar como Rendimentos Isentos);

- Empregados demitidos com data de pagamento em 2021 (conferir se os rendimentos isentos e tributáveis foram gerados corretamente);

- Empregados com PLR (receita 3562);

- Empregados com valores tributáveis acima do limite de R$ 28.559,70 sem IRRF que devem entrar no arquivo Dirf, e alguns abaixo deste limite e sem IRRF que não devem entrar;

- Empregados com Rendimentos Isentos ou a Distribuição de Lucros dos Sócios Pro-laboristas que mesmo sem IRRF devem entrar na Dirf se os valores superiores a R$ 28.559,70;

- Empregados com mais de um contrato (deve somar pelo CPF);

- Empregados com descontos de Planos de Saúde com valores para titular e dependente.

English

English Español

Español English

English Español

Español