PIS/COFINS

As contribuições para PIS/PASEP e COFINS possuem regras bastante similares, variando conforme seus contribuintes - se pessoas jurídicas de direito privado, pessoas jurídicas de direito público ou contribuintes especiais.

Ambos os tributos apresentam três hipóteses de incidência distintas:

- o faturamento ou o auferimento de receitas, para pessoas jurídicas de direito privado;

- o pagamento da folha de salários, para entidades de relevância social determinadas em lei;

- a arrecadação mensal de receitas correntes e o recebimento mensal de recursos, para entidades de direito público.

Fonte: Receita Federal.

O que você precisa fazer?

Cadastrar os impostos. FOs Tipos utilizados são 41 e 42 ou 43 e 44, dependendo da parametrização do regime tributário do produto.

- Cadastros > Controladoria > Tributos > Cadastro (F051IMP)

A alíquota para o PIS/COFINS pode ser definida na tabela de tributação ou a partir do cadastro da classificação fiscal. A alíquota da classificação fiscal tem prioridade em relação a alíquota do cadastro do produto.

- Cadastros > Controladoria > Tributos > Tabelas de tributação (F049TTR)

Ainda, é possível atribuir uma alíquota no cadastro do fornecedor que será priorizada em relação a tabela de tributação e a classificação fiscal, para os documentos de compra.

Para os documentos de compra existem campos na ligação produto x fornecedor serão considerados sobre os demais cadastros caso o produto esteja parametrizado nesta ligação.

Fazer a ligação imposto x filial.

- Cadastros > Controladoria > Tributos > Base imposto (Liga Filial) (F055PPF)

Configurar a transação para calcular PIS/COFINS, no campo Tributa PIS Faturamento:

- Cadastros > Transações > Parâmetros por Gestão > Vendas (F001TVE)

- Cadastros > Transações > Parâmetros por Gestão > Compras > Ordem Compra > NF Entrada > Fatura (F001TCP)

Configurar o cliente, nos campos Tributa PIS e Tributa COFINS.

- Cadastros > Clientes e Fornecedores > Clientes > Cadastro (F085CAD)

Configurar o fornecedor, nos campos Recupera PIS e Recupera Cofins.

- Cadastros > Clientes e Fornecedores > Fornecedores > Cadastro (F095CAD)

Configurar o cadastro do produto para calcular PIS/COFINS. Se houver ligação produto x fornecedor, este cadastro deve ser verificado.

- Cadastros > Produtos e Serviços > Produtos > Individual (F075PRO)

- Cadastros > Produtos e Serviços > Serviços > Individual (F080SER)

- Cadastros > Clientes e Fornecedores > Fornecedores > Ligações > Fornecedor X Produtos > Individual (F403FPR)

Para definir o Regime Tributário do PIS/COFINS, deve-se alterar a configuração na tela Individual (F075PRO). Há o mesmo campo na tela de cadastro de classificações fiscais, porém ele serve apenas para sugestão no cadastro do produto.

A sugestão da situação tributária do PIS e COFINS no item da nota fiscal acontece conforme a seguinte ordem:

- 1º Assume a situação tributária constante no cadastro da transação;

- 2º Assume a situação tributária constante no cadastro do produto/serviço.

A situação tributária do PIS e COFINS ainda pode ser atribuída ao item da nota fiscal a partir de uma regra ligada aos identificadores COM-000ALSTR03 e COM-000ALSTR04, respectivamente.

Questão: Na geração de notas fiscais de entrada dos tipos 3, 6, 7 e 10, que por sua vez geram notas fiscais de saída, o sistema atribui nas notas de saída o mesmo CST das notas de entrada. Como fazer para que o sistema faça a sugestão das CST's nas notas de saída a partir da codificação do módulo de Mercado?

Nesse caso, utilize o identificador de regras CPR-440GERCS01. Com ele ativo, o sistema fará a sugestão dos CSTs nas notas de saída conforme condições do módulo de Mercado e fará com que os identificadores de sugestão do CST sejam executados para os itens das notas de saída.

Nas notas fiscais de entrada/saída, a situação tributária influencia no cálculo do PIS/COFINS. Quando o CST for 06 - Operação tributável com alíquota zero nas notas fiscais de saída, o valor do imposto e alíquota serão zerados e apenas a base será calculada.

Nas notas fiscais de entrada, quando o CST for 73 - Operação de aquisição a alíquota zero, o valor da base de cálculo será calculado normalmente, porém a alíquota e o valor do imposto serão zerados.

Para isso, é necessário parametrizar o PIS/COFINS nas seguintes telas:

- Individual (F075PRO);

- Fatura (F001TCP);

- Cadastro (F095CAD);

- Tabelas de tributação (F049TTR).

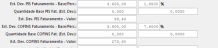

Empresas que apuram PIS/COFINS cumulativo e não cumulativo podem compensar as retenções nas duas apurações, conforme exemplo:

01/2018:

- PIS cumulativo:

- Débito = 100,00

- Retenção = 150,00

- Imposto a Recolher = 0,00

- Saldo Controle de Retenção = 50,00

- PIS não cumulativo:

- Débito = 200,00

- Retenção = 50,00 (a sobra do valor retido da apuração do regime cumulativo pode ser utilizada na compensação)

- Imposto a recolher = 150,00

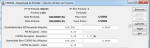

Para isso, utilize o campo Retenção Unificada na tela Método de Utilização Retenções/Créditos (F661UCR). Ele Indica se as retenções de PIS/COFINS serão controladas de maneira unificada entre os regimes cumulativos e não cumulativos. Será habilitado apenas quando se tratar de impostos não cumulativos 41 (PIS) ou 42 (COFINS) e eles estiverem ligados ao seus respectivos impostos cumulativos (41 ao 43 ou 42 ao 44). Se essa premissa não for atendida, o parâmetro ficará como N-Não.

Com isso, na tela Controle de Retenções PIS/COFINS (F661REP), para os impostos cumulativos 43 e 44 (PIS/COFINS) será verificado se existe a configuração de retenção unificada para os seus respectivos impostos não cumulativos. Caso sim, será exibida uma mensagem impedindo a movimentação das retenções dos impostos cumulativos.

Ao calcular o PIS/COFINS cumulativo e não cumulativo simultaneamente na tela Apuração dos Impostos (F661PAI), com o campo Retenção Unificada da tela F661UCR igual a S-Sim, o imposto cumulativo (TipImp = 43 ou 44) não aparecerá na tela de apuração.

No primeiro mês em que for apurado o PIS/COFINS após habilitar o campo Retenção Unificada, caso haja saldo de retenção no regime cumulativo será apresentada a mensagem As retenções serão transferidas do regime Cumulativo para o Não Cumulativo. Deseja prosseguir? Após confirmar, a transferência ocorrerá da seguinte forma:

- as retenções do regime cumulativo com saldo serão transferidas para o regime não cumulativo. Havendo um registro no regime não cumulativo para o mesmo período de apuração e natureza de rendimento, os valores dos dois regimes serão somados;

- o valor das retenções do regime cumulativo será zerado;

- quando houver a parametrização para gerar a origem da retenção do PIS/COFINS (E070IMP.OriRpc = S), as origens do regime cumulativo serão transportadas para o regime não cumulativo.

Na tela Resumo de Apuração do Imposto (F661I12), todas as retenções serão carregadas/utilizadas, independentemente do regime de origem, a partir do regime não cumulativo, que passará a agir como uma conta corrente única de saldo de retenções. Pré-requisitos:

- estar logado na filial Matriz;

- preencher o campo OriRpc = S na tela F070FEF para que as origens das retenções sejam gravadas;

- configurar a tela F661UCR para os impostos não cumulativos.

Nas notas de devolução, o PIS/COFINS é calculado automaticamente quando na nota de origem houve cálculo do imposto. Esses impostos são atribuídos em campos específicos de estorno de PIS/COFINS – Estorno Devolução. Não é necessário parametrizar o sistema para calcular estes impostos nessas notas, caso contrário o cálculo será duplicado.

Para calcular o PIS / COFINS a Recuperar em notas fiscais de devolução, é verificado o campo Recupera Pis (RecPis) do cadastro de fornecedor e o campo Recupera Pis (RecPis) do cadastro de produto. É preciso que contenha valor "S" nos dois cadastros. Após isso, também é verificado se um item de nota de entrada está ligado a um item da nota de saída de devolução. Caso sim, o estorno só será calculado se o item da entrada também calculou (VLRPIS).

Outra opção para o cliente é utilizar o identificador de regras COM-000ALPIS01, alterando os valores nas variáveis VSVLRBPI e VSVLRPIS.

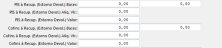

Tela de cálculo de itens na nota de entrada:

Tela de cálculo de itens na nota de saída:

Cadastrar uma tabela de preço com a Aplicação 3, 4 ou 5.

- Cadastros > Mercado e Suprimentos > Tabelas de Preço > Cadastro (F081TPA)

Na guia Itens Produto, informe o Valor do imposto por cada unidade constante no documento fiscal.

No cadastro do produto, informar o Código Tabela Preço PIS e Código Tabela Preço COFINS.

Campos da tela de cálculo do item da nota de entrada.

Para o cálculo do PIS/COFINS por quantidade nos documentos fiscais de saída, ainda é necessário atribuir no item da nota a situação tributária 03 (Operação tributável com alíquota por unidade de medida de produto).

Tributação por Valor Mínimo por Unidade de Medida

Esse campo, presente nas telas de Cadastro de Produtos (F075PRO) e na Classificações Fiscais(F022CLF), indica se o valor de imposto calculado por percentual deve ser comparado com o valor parametrizado para o item na tabela de tributação por quantidade cadastrada.

Quando o campo estiver configurado como "S - Sim":

a) Se o valor do imposto calculado for inferior ao valor definido na tabela de tributação, será adotado esse valor da tabela de tributação. Isso significa que a tributação será feita por quantidade, e não mais por percentual.

b) Nessa configuração, o sistema só calculará PIS/COFINS faturamento por quantidade caso a CST (Código de Situação Tributária) seja 04 ou 06.

Quando o campo estiver configurado como "N - Não":

a) O sistema não compara com o valor calculado: sempre será utilizado o valor fixo cadastrado na tabela de tributação, ou seja, a tributação será feita por quantidade também.

b) No entanto, o sistema só calculará PIS/COFINS faturamento por quantidade se a CST for 03 - Operação tributável com alíquota por unidade de medida do produto, ou se o tipo da nota for "2 - Devolução" e a CST for 49 - Outras Operações de Saída.

Na tela de cadastro de classificação fiscal há o campo Valor Limite Isenção. Quando preenchido, o campo é considerado nas notas fiscais de saída. Se o valor do item na nota fiscal de saída for menor que o valor dele, não há cálculo de PIS/COFINS faturamento.

Quando gerado um item se código de produto/serviço, é necessário informar um código de classificação fiscal para que o sistema identifique o regime tributário pelo qual deve calcular os impostos.

Ao incluir um item em pedido, nota fiscal de saída, ordem de compra ou nota fiscal de entrada, é apresentada a mensagem "Na tabela de Tributação - E049Ttr não foi informado o percentual para cálculo da base calculada do imposto 41 e grupo fiscal GAF para este período com faixa de valor de R$12.000,00.". Por que esta mensagem ocorre?

Esta mensagem ocorre porque o sistema está configurado para calcular PIS/COFINS a recuperar/faturamento e não há registro na tabela "E049TTR". É necessário preencher esta tabela a partir da tela "Cadastros > Controladoria > Tributos > Tabelas de tributação (F049TTR)".

- Processo automático 131 - Apuração de PIS/COFINS - Permite executar a apuração automática dos impostos PIS/COFINS 41, 42, 43, 44, 47 e 48;

- Web service com.senior.g5.co.mct.imp.exclusaocalculo - Permite realizar a exclusão das apurações dos impostos;

- Função de programador ExcluirCalculoPISCOFINS - Permite excluir a apuração do PIS/COFINS dos tipos 41, 42, 43, 44, 47 e 48.

Para saber como é o regime de cálculo destes tributos em caso de fornecedor externo, acesse a documentação detalhada com as parametrizações e exemplos de cálculo.

Parametrizações necessárias na tela Tipos Substituições Impostos / Modalidade Base Cálculo / Antecipação - Por Estado (F019TIS):

- Para descontar o PIS do valor da base de ICMS ST: marcar o campo Desc. PIS Ret. como "S - Sim";

- Para descontar o COFINS do valor da base de ICMS ST: marcar o campo Desc. PIS COFINS como "S - Sim".

Para gerar o PIS/COFINS importação e a recuperar em notas de entrada de importação, são necessários os seguintes passos:

Cadastro Fornecedores (F095CAD):

- Para o cadastro de fornecedores, acesse: Cadastros > Clientes e Fornecedores > Fornecedores > Cadastro (F095CAD) e defina os campos da seguinte maneira:

- No campo Recupera PIS, selecione a opção "S - Sim";

- No campo Recupera COFINS, selecione a opção "S- Sim";

- No campo % Recuperação PIS Diferenciado, informe o percentual de pis a recuperar diferenciado, se houver;

- No campo % Recuperação COFINS Diferenciado, informe o percentual de cofins a recuperar diferenciado, se houver.

Cadastro de Produto (F075PRO):

- Acesse Cadastros > Produtos e Serviços > Produtos > Individual (F075PRO) e utilize os seguintes processos:

- No campo Recupera PIS, selecione a opção "S - Sim";

- No campo Recupera COFINS, selecione a opção "S - Sim";

- No campo Calcula PIS importação, selecione a opção "S - Sim";

- No campo Calcula COFINS importação, selecione a opção "S - Sim";

- No campo % PIS importação Diferenciado, informar o percentual de importação diferenciado desejado;

- No campo % COFINS importação Diferenciado, informar o percentual de importação diferenciado desejado.

Transações de Compras (F001TCP):

- Acesse Cadastros > Transações > Parâmetros por Gestão > Compras > Ordem Compra / NF Entrada / Fatura (F001TCP):

- No campo Recupera PIS, selecione a opção "S - Sim";

- No campo Recupera COFINS, selecione a opção "S - Sim";

- No campo Calcula PIS importação, selecione a opção "S - Sim";

- No campo Calcula COFINS importação, selecione a opção "S - Sim".

Cadastro de Classificação Fiscal (F022CLF):

- Acesse Cadastros > Mercado e Suprimentos > Parâmetros Fiscais > Classificações Fiscais > Individual (F022CLF):

- No campo Recupera PIS, selecione a opção "S - Sim";

- No campo Recupera COFINS, selecione a opção "S - Sim";

- No campo % PIS, informe o valor desejado. Serve tanto para o % de importação quanto para o % a recuperar nas notas de importação;

- No campo % COFINS, informe o valor desejado. Serve tanto para o % de importação quanto para o % a recuperar nas notas de importação.

Atenção

Caso o sistema não encontre a parametrização do % de importação, nem o % a recuperar nos outros cadastros, como por exemplo: produto, fornecedor ou ligação produto X fornecedor, ele assumirá os valores informados, no campo % PIS e % COFINS, na tela de Classificação Fiscal (F022CLF) tanto para o % de importação, quanto para o % a recuperar do item nas notas de entrada de importação. Se a classificação estiver informada no cadastro do produto.

Ligação Fornecedor X Produtos Individual (F403FPR):

- Acesse Cadastros > Clientes e Fornecedores > Fornecedores > Ligações > Fornecedor X Produtos > Individual (F403FPR):

- No campo Recupera PIS, selecione a opção "S - Sim";

- No campo Recupera COFINS, selecione a opção "S - Sim";

- No campo Calcula PIS importação, selecione a opção "S - Sim";

- No campo Calcula COFINS importação, selecione a opção "S - Sim";

- No campo % PIS importação Diferenciado, informar o percentual de importação diferenciado desejado;

- No campo % COFINS importação Diferenciado, informar o percentual de importação diferenciado desejado;

- No campo % PIS Recuperar, informar o percentual a recuperar desejado;

- No campo % COFINS Recuperar, informar o percentual a recuperar desejado.

Atenção

Para que seja possível editar esses campos e para que o sistema considere esses valores na nota de entrada de importação, é necessário informar no campo "Usa Produto X Fornecedor", da tela F075PRO, o valor de "S". Dessa forma o sistema irá buscar os parâmetros fiscais da ligação Produto X Fornecedor e não dos demais cadastros

Hierarquia de Parâmetros

- Para o % de importação diferenciado:

- 1. Tela F403FPR, campos % PIS/COFINS importação Diferenciado se a ligação: "Produto X Fornecedor" existir;

- 2. Tela F075PRO, campos % PIS/COFINS importação Diferenciado;

- 3. Tela F022CLF, campos % PIS/COFINS se a classificação estiver informada no produto.

- Para o % a recuperar:

- 1. Tela F403FPR, campos % PIS/COFINS Recuperar se a ligação: "Produto X Fornecedor" existir;

- 2. Tela F095CAD, campos % Recuperação PIS/COFINS Diferenciado;

- 3. Tela F022CLF, campos % PIS/COFINS se a classificação estiver informada no produto.

Após essas etapas, será possível lançar o PIS/COFINS importação e a recuperar nas notas fiscais de entrada de importação.

English

English Español

Español

English

English Español

Español