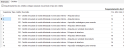

F661I12 - Resumo de Apuração do Imposto

Esta tela faz a apuração do cálculo dos impostos dos tipos abaixo, desde que a empresa tenha o faturamento por regime tributário habilitado:

- "41 - PIS/PASEP Não Cumulativo (SPED)";

- "42 - COFINS Não Cumulativo (SPED)";

- "43 - PIS/PASEP Cumulativo (SPED)";

- "44 - COFINS Cumulativo (SPED)";

- "47 - PIS/PASEP - Regime de Caixa (SPED)";

- "48 - COFINS - Regime de Caixa (SPED)".

Importante

- Para movimentos do contas a receber que possuam intermediação de serviços, o valor de intermediação de serviços (E301MCR.VLRINT) será abatido do valor do movimento (E301MCR.VLRMOV)

- Acréscimos/Reduções da base de cálculo impactam diretamente sobre o imposto apurado para o período, que por consequência, influenciam nos Créditos/Retenções a serem utilizadas

- As origens de movimentação PIS/COFINS são gravadas nas tabelas E661ASP, E661OAS, E661ACS, E661RET, E661DED, E661CSP, E662INC, E662INV, E662ODE, E662ODS, E662IRZ, E662RCX, E662IVO, E662IVR, E662IVI e E662MOV

- Ao consultar as origens devido às validações que o PVA do SPED Contribuições realiza, o valor da receita do registro F500 deve ser igual ao valor da receita do registro F525. Por sua vez, o valor da receita do registro F525 deve ser igual à base de cálculo do PIS e Cofins dos registros M210 e M610. A origem deste valor da base de cálculo parte do registro F500 dos respectivos valores de base do PIS e Cofins. Diante destas validações, o valor da receita e os valores da base de cálculo do PIS e Cofins no registro F500 devem ser iguais. Sendo assim, em alguns casos, na apuração dos impostos 47/48 os valores gravados no campo Val. Rec, disponíveis no botão Origens da guia Contribuições, ficarão a maior

- A grade de itens de saída utilizada para carregar as origens da apuração do PIS/COFINS funciona em formato de paginação, processando blocos de cem mil registros ao pressionar a seta para baixo na ultima linha da grade

Processos

A apuração dos impostos deve ser feita apenas na filial matriz. Para os impostos "41 - PIS/PASEP Não Cumulativo (SPED)", "42 - COFINS Não Cumulativo (SPED)", "43 - PIS/PASEP Cumulativo (SPED)" e "44 - COFINS Cumulativo (SPED)" devem ser cadastradas tabelas de Tributação.

No cadastro, é possível fazer a ligação de um imposto não cumulativo a um cumulativo e vice versa, essa configuração se aplica para as empresas que apuram impostos no regime cumulativo e no regime não cumulativo.

Na tela Base Imposto (Liga Filial), da filial matriz, os impostos cadastrados na tela F051IMP (41, 42, 43, 44, 47 e 48) devem ser inseridos e configurados.

Na guia Contribuição Social, a codificação dos tipos de contribuição apurada no período é baseada na lista 4.3.5 da EFD PIS/PASEP/COFINS. Já na guia Imposto Não Cumulativo existe a possibilidade de configurar os parâmetros para que o sistema busque no cálculo os valores de créditos relativos à depreciação e valores do financeiro.

Antes de fazer a apuração dos impostos o Faturamento por Regime Tributário deve ser gerado, mesmo que no período não exista faturamento a apuração, ela deverá ser gerada e gravada.

Para gerar a atualização de alíquotas de notas fiscais de entradas antigas deve-se entrar na tela F660GDG e marcar campo Atualizar Alíquota do PIS/PASEP/COFINS a Recuperar do Item da NF (Esse recurso pode ser utilizado para empresas que já integraram as notas fiscais com a gestão de Controladoria antes da disponibilização dos campos Alíquota Percentual de PIS/PASEP/COFINS para as NFs de entradas).

Para os impostos "47 - PIS/PASEP - Regime de Caixa (SPED)" e "48 - COFINS - Regime de Caixa (SPED)" é possível calcular a apuração do regime de caixa, caso existam movimentos na tabela E660RCX, para o período em questão, eles serão listados na apuração do imposto.

Os cálculos de PIS/PASEP e COFINS irão considerar os movimentos lançados na tela F660MBI ou integrados através da tela F660IBI, caso a filial estiver parametrizada da seguinte maneira:

- A filial for Matriz (F070FCA);

- O campo Tipo Filial Empresa (F070FCA) estiver definido como 09 (Atividade Financeira);

- O campo Operação Realizada (F070FEF) estiver definido como 1 (Exclusivamente operações de Instituições Financeiras e Assemelhadas), 2 (Exclusivamente operações de Seguros Privados), 3 (Exclusivamente operações de Previdência Complementar), 4 (Exclusivamente operações de Capitalização), 5 (Exclusivamente operações de Planos de Assistência à Saúde) ou 6 (Exclusivamente operações).

Dessa maneira, essas informações serão utilizadas para gerar os registros I100, I200, I300, M400, M410, M800 e M810 do SPED Contribuições.

Caso a filial não tenha as configurações necessárias, as informações para o cálculo dos impostos 43 e 44, bem como para a geração do SPED Contribuições, continuarão sendo geradas a partir da apuração de faturamento mensal (F667AFM).

O identificador de regras IMP-661PROCPRE tem por finalidade gerar informações sobre a apuração dos impostos 41, 42, 43, 44, 47, 48, 55, 56 e 65. Ele é ativado durante o processamento das apurações na tela F661PAI. Por meio dele, o usuário poderá, por exemplo, notificar outro sistema, via regra, que determinado valor deve ser contabilizado.

Sequenciamento dos créditos, retenções e deduções

É possível definir a ordem de utilização dos créditos, deduções e retenções de PIS e COFINS na tela Método de Utilização Retenções/Créditos (F661UCR). Nesta tela pode-se indicar a sequência de créditos e retenções que serão utilizadas para abater o total do imposto a pagar, considerando os totais disponíveis para retenções, deduções e créditos de PIS/COFINS, além de parametrizar quais créditos, deduções ou retenções que serão utilizados preferencialmente, considerando a sequência parametrizada.

Apuração do PIS/PASEP - Folha de salários

Ao apurar os impostos PIS/PASEP Não-Cumulativo e PIS/PASEP Cumulativo, se o imposto possuir o código de contribuição 99, serão apurados os valores do detalhamento da contribuição, a partir dos dados gravados na tabela E660INF, na qual a Receita Bruta equivale a E660INF.VLRFPG, o Valor base de cálculo equivale a E660INF.VLREXC, a Alíquota do imposto equivale a E660INF.PERPIS e o Valor total da contribuição equivale a E660INF.VLRPIS.

Observação

Para conhecer o funcionamento do agrupamento de filiais, consulte: Funcionalidade do campo Agrupamento de filiais para a geração do SPED Contribuições.

Notas Fiscais de Devolução

Serão consideradas as notas fiscais de devolução que estiverem com o parâmetro Aplicação da Transação (E001TNS.CPRTCF / VENTCF) igual a A, D ou X, com o tipo de nota fiscal igual a 3 para entrada e 2 para saída, na apuração dos impostos do tipo 41, 42, 43 e 44.

Quando houver uma devolução decorrente de um período anterior e que não tenha o Tipo Crédito correspondente, o sistema deverá fazer o ajuste proporcional aos outros créditos existentes na apuração. Caso houver uma devolução e não existir crédito para realizar o abatimento, o usuário deverá incluir o ajuste de redução manualmente no próximo período em que existir um crédito.

Caso o regime tributário do produto (E075PRO.REGTRI) ou serviço (E080SER.REGTRI) for igual a N (Nenhum), será filtrado o regime tributário pertencente a classificação fiscal (E022CLF.REGTRI) para o cálculo dos impostos PIS/PASEP e COFINS para o SPED (tipo 41, 42, 43 e 44).

As transações de devoluções de compras devem ser cadastradas em F053FFB - Parâmetro de Faturamento Bruto e/ou F054FFL - Parâmetro de Faturamento Líquido com os parâmetros dos impostos definidos como N-Nenhum.

Observação

Caso o cliente não esteja de acordo com o Método de Apropriação adotado pelo ERP, ele deverá habilitar o identificador de regraIMP-661METDI01 para abater automaticamente o Valor das Receitas Cumulativas do período.

Filial SCP

Acesse a documentação de Parametrizações iniciais no ERP para a geração do SPED Fiscal, SPED PIS/COFINS e SEF para mais informações sobre os tratamentos para a filial SCP na apuração.

Baixas de retenções dos tipos AB – Abatimento e CP – Compensação

O sistema considera as baixas dos tipos AB – Abatimento e CP – Compensação na apuração do PIS/COFINS quando o campo Retenção Data Baixa Título, da guia Imposto 2 da tela Parâmetros da Filial para Tributos (F070FEF), estiver parametrizado como Sim.

Apuração das empresas que possuem atividade imobiliária

A apuração dos impostos PIS e COFINS das empresas que possuem atividade imobiliárias pode ser realizada pelo regime Não Cumulativo (tipos 41 e 42) ou Cumulativo (tipos 43 e 44). A apuração considera as informações das telas para registrar as operações imobiliárias no cálculo por regime de competência.

Para mais detalhes sobre as informações da apuração, consulte a documentação de Operações Imobiliárias.

Para mais informações sobre o SPED, acesse a documentação por processo.

Unificação das retenções do regime cumulativo e não cumulativo do PIS/COFINS

Quando o campo Retenção Unificada da tela F661UCR for igual a S-Sim (E661UCR.RetUni = S), todas as retenções serão carregadas/utilizadas, independentemente do regime de origem, a partir do regime não cumulativo, que passará a agir como uma conta corrente única de saldo de retenções.

Pré-requisitos:

- Estar logado na filial Matriz;

- Preencher o campo OriRpc = S na tela F070FEF para que as origens das retenções sejam gravadas;

- Configurar a tela F661UCR para os impostos não cumulativos.

Para mais informações, acesse a documentação do processo.

Lei nº 9718/1998

Conforme a lei acima, o produtor, importador e distribuidor de álcool que optar pelo regime especial de apuração e pagamento do PIS e COFINS deve calcular os impostos por meio de alíquotas fixas (por unidade de medida) e os recolher em códigos de receita específicos.

Para atender a legislação, são necessárias as seguintes parametrizações:

- Cadastro de Imposto (F051IMP):

- Cadastre novos impostos dos tipos "41 - PIS não cumulativo" e "42 - COFINS não cumulativo", que devem estar vinculados à guias de recolhimento com código igual a "0906" ou "0929";

- Vincule o código do imposto cadastrado antes ao imposto padrão dos tipos "41 - PIS não cumulativo" e "42 - COFINS não cumulativo".

- Configuração de Impostos para a Filial (F055PPF):

- Cadastre o imposto cujo código de recolhimento é igual a "0906" e "0929";

- Informe as transações de entrada/saída que irão compor a base de cálculo na guia Regime Especial.

Considerar estorno por devolução de bem na apuração do PIS e da COFINS

Quando a filial matriz da apuração estiver parametrizada na tela Parâmetros da Filial para Tributos (F070FEF), guia Impostos 2, com o campo Considerar estorno por devolução de bem na apuração do PIS e Cofins igual a "S - Sim", as notas de devolução (E660NFV.TIPNFS = "2") ligadas à movimentação patrimonial (E670MOV) no período irão compor o estorno de créditos na apuração dos impostos 41 e 42. Para isso, é necessário ter um dispositivo fiscal parametrizado com Doc. Fiscal = "N" (E051DIS.DOCFIS) e ligado a uma mensagem com Documento Referenciado = "2" (E024MSG.DOCREF).

O valor estornado será igual a: [base de cálculo PIS/COFINS acumulada do bem devolvido (E670MOV.VLRBPR ou E670MOV.VLRBCR) * percentual de crédito de cada um desses impostos (E670MOV.PERPIR ou E670MOV.PERCOR)].

O estorno de crédito ficará limitado ao valor total dos créditos apurados no mês. O sistema não faz o controle do valor do estorno excedente se o estorno for maior que o crédito apurado.

Guias

Identificadores de regra

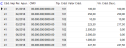

| Código | Descrição |

|---|---|

| IMP-661CALAB01 | Permite automatizar o ajuste das bases de cálculo do PIS/COFINS. Com ele ativo, o sistema lança como ajuste de base de cálculo (redução/acréscimo) de uma contribuição os valores da regra associada ao identificador. |

English

English Español

Español

English

English Español

Español